PROGRAMA Institucional 2020-2024 del Fondo de Operación y Financiamiento Bancario a la Vivienda.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- HACIENDA.- Secretaría de Hacienda y Crédito Público.- Fondo de Operación y Financiamiento Bancario a la Vivienda.

El Delegado Fiduciario General de Sociedad Hipotecaria Federal, Sociedad Nacional de Crédito, Institución de Banca de Desarrollo, fiduciaria del Fondo de Operación y Financiamiento Bancario a la Vivienda, en cumplimiento al acuerdo adoptado por el Comité Técnico del Fondo de Operación y Financiamiento Bancario a la Vivienda en su sesión ordinaria 360, celebrada el 29 de septiembre de 2020, en la cual aprobó su Programa Institucional; por lo anterior, con fundamento en lo establecido en la cláusula Novena, incisos c) y h) del Contrato Constitutivo del Fondo de Operación y Financiamiento Bancario a la Vivienda; el artículo 58, fracción II de la Ley Federal de las Entidades Paraestatales, mismo que se elaboró en consideración a lo dispuesto en los artículos 17, fracciones II, V y VI, 24 y 29, tercer párrafo de la Ley de Planeación; Tercero del Decreto por el que se aprueba el Plan Nacional de Desarrollo 2019-2024, publicado en el Diario Oficial de la Federación el 17 de julio de 2019; el numeral 33 de los Criterios para dictaminar, aprobar y dar seguimiento a los programas derivados del Plan Nacional de Desarrollo 2019-2024; 47, 48 y 50 de la Ley Federal de las Entidades Paraestatales, y que fue aprobado por la Secretaría de Hacienda y Crédito Público, ha tenido a bien publicar el siguiente:

PROGRAMA INSTITUCIONAL DERIVADO DEL PLAN NACIONAL DE DESARROLLO

2020-2024

Fondo de Operación y Financiamiento Bancario a la Vivienda

1.- Índice

2.- Fundamento normativo de elaboración del programa.

3.- Siglas y acrónimos.

4.- Origen de los recursos para la instrumentación del Programa.

5.- Análisis del estado actual.

6.- Objetivos prioritarios.

6.1.- Objetivos prioritarios del Programa Institucional de FOVI 2020-2024.

6.2.- Relevancia del Objetivo prioritario 1: Incrementar el financiamiento para la construcción y adquisición de vivienda de interés social.

6.3.- Relevancia del Objetivo prioritario 2: Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos.

6.4.- Alineación institucional con el PRONAFIDE 2020-2024.

7.- Estrategias prioritarias y Acciones puntuales.

8.- Metas para el bienestar y Parámetros.

9.- Epílogo: Visión hacia el futuro.

2.- Fundamento normativo de elaboración del programa.

El artículo 26 de la Constitución Política de los Estados Unidos Mexicanos, prevé la obligación a cargo del Estado de organizar un sistema de planeación democrática del desarrollo nacional que imprima solidez, dinamismo, competitividad, permanencia y equidad al crecimiento de la economía para la independencia y democratización política, social y cultural de la nación; y establece el que los programas de la Administración Pública Federal deberán sujetarse obligatoriamente al Plan Nacional de Desarrollo.

En ese mismo sentido, los artículos 2 y 4 de la Ley de Planeación, disponen que la planeación debe llevarse a cabo como un medio para el eficaz desempeño de la responsabilidad del Estado sobre el desarrollo integral y sustentable del país y deberá tender a la consecución de los fines y objetivos políticos, sociales, culturales y económicos contenidos en la Constitución Política de los Estados Unidos Mexicanos.

A este respecto y conforme con lo señalado por los artículos 17, 22 y 24 de la Ley de Planeación, las entidades paraestatales de la Administración Pública Federal, deben elaborar sus programas institucionales, en los términos previstos por la Ley de Planeación antes señalada, la Ley Federal de las Entidades Paraestatales, y de conformidad con las disposiciones que regulan su organización y funcionamiento, atendiendo a las previsiones contenidas en el programa sectorial correspondiente, observando en lo

conducente las variables ambientales, económicas, sociales y culturales respectivas.

Por su parte, la Ley Federal de las Entidades Paraestatales, en su artículo 47, establece la obligación a cargo de dichas instituciones, de sujetarse en su operación a la Ley de Planeación, al Plan Nacional de Desarrollo, a los programas sectoriales que se deriven del mismo y a las asignaciones de gasto y financiamiento autorizadas; por lo que en ese orden de ideas, y acorde con lo señalado por los artículos 48 y 49 de la referida Ley Federal de las Entidades Paraestatales, el Programa Institucional constituye la asunción de compromisos en términos de metas y resultados que debe alcanzar la entidad paraestatal respectiva, Programa Institucional que se elaborara en los términos y condiciones a que se refiere el artículo 22 de la Ley de Planeación.

Consecuentemente, en el marco del Plan Nacional de Desarrollo 2019-2024 (PND), el Programa Institucional FOVI 2020-2024, atiende, principalmente, a los siguientes principios rectores: "No al gobierno rico con pueblo pobre" y "No dejar a nadie atrás, no dejar a nadie afuera"; y los siguientes ejes: Eje 2. Política Social y Eje 3. Economía.

Asimismo, el Programa Institucional FOVI 2020-2024, se encuentra alineado al Programa Nacional de Financiamiento del Desarrollo (PRONAFIDE), al Programa Sectorial de Desarrollo Agrario Territorial y Urbano (PSEDATU), al Programa Nacional de Vivienda (PRONAVI), al Programa Nacional de Infraestructura (PNI), y a aquellos que dan lugar a cumplimientos de ley.

De igual forma, considera las disposiciones normativas derivadas de la Ley de Instituciones de Crédito, de la Ley Orgánica de la Sociedad Hipotecaria Federal, de la Ley Federal de las Entidades Paraestatales y demás legislación aplicable en materia bancaria y de seguros.

3.- Siglas y acrónimos.

| APF | Administración Pública Federal |

| APVS | Agencias Productoras de Vivienda |

| BID | Banco Interamericano de Desarrollo |

| CNBV | Comisión Nacional Bancaria y de Valores |

| CONAVI | Comisión Nacional de Vivienda |

| ENIGH | Encuesta Nacional de Ingresos y Gastos de los Hogares |

| FMI | Fondo Monetario Internacional |

| FOVISSSTE | Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado |

| FOVI | Fondo de Operación y Financiamiento Bancario a la Vivienda |

| ICAP | Índice de Capitalización |

| IF | Intermediarios Financieros |

| IMOR | Índice de Morosidad |

| IMSS | Instituto Mexicano del Seguro Social |

| INFONAVIT | Instituto del Fondo Nacional de la Vivienda para los Trabajadores |

| INEGI | Instituto Nacional de Estadística, Geografía e Informática |

| LAIF | Fondo Latinoamericano de Inversión de la Comisión Europea |

| NAMA FACILITY | Programas de Vivienda Sustentable |

| ONAVIS | Organismos Nacionales de Vivienda |

| OREVIS | Organismos Estatales de Vivienda |

| PIB | Producto Interno Bruto |

| PND | Plan Nacional de Desarrollo |

| PNI | Programa Nacional de Infraestructura |

| PRONAFIDE | Programa Nacional de Financiamiento del Desarrollo 2020-2024 |

| PRONAVI | Programa Nacional de Vivienda |

| PSEDATU | Programa Sectorial de Desarrollo Agrario, Territorial y Urbano 2019-2024 |

| RH | Rezago Habitacional |

| RUV | Registro Único de Vivienda |

| SCV | Seguros de Crédito a la Vivienda |

| SNIIV | Sistema Nacional de Información e Indicadores de Vivienda |

| SSH | SOFOMES y SOFOLES Hipotecarias |

| SFP | Secretaría de la Función Pública |

| SHCP | Secretaría de Hacienda y Crédito Público |

| SHF | Sociedad Hipotecaria Federal |

| SOCAPS | Sociedades Cooperativas de Ahorro y Préstamo |

| SOFIPOS | Sociedades Financieras Populares |

| SOFOLES | Sociedades Financieras de Objeto Limitado |

| SOFOMES | Sociedades Financieras de Objeto Múltiple |

4.- Origen de los recursos para la instrumentación del Programa.

La totalidad de las acciones que se consideran en este Programa, incluyendo aquellas correspondientes a sus Objetivos prioritarios, Estrategias prioritarias y Acciones puntuales, así como las labores de coordinación interinstitucional para la instrumentación u operación de dichas acciones y el seguimiento y reporte de las mismas, se realizarán con cargo al presupuesto autorizado de los ejecutores de gasto participantes en el Programa, mientras éste tenga vigencia.

5.- Análisis del estado actual.

El 10 de abril de 1963, el Gobierno Federal a través de la Secretaría de Hacienda y Crédito Público constituyó en el actual Banco de México, el Fondo de Operación y Descuento Bancario a la Vivienda (actualmente Fondo de Operación y Financiamiento Bancario a la Vivienda- FOVI).

Desde 1984 y hasta 2001, el FOVI originó cartera hipotecaria de doble índice (referenciados a una tasa de interés de mercado y con pagos de los acreditados indexados al salario mínimo) que cuenta con el beneficio de la Garantía por Deficientes de Recuperación Final (saldo final) del FOVI.

A partir de 1994 y hasta 2001, el FOVI originó créditos hipotecarios denominados en Unidades de inversión (UDIs) a través de las Sociedades Financieras de Objeto Limitado (SOFOLES) especializadas en el ramo hipotecario. Estos créditos cuentan con la cobertura Swap Salarios Mínimos (SM)- UDIs otorgada por el FOVI, la cual cubre a los acreditados ante posibles caídas del salario mínimo en términos reales, permitiéndoles pagar en salarios mínimos sus hipotecas originadas en UDIs.

El 26 de febrero de 2002, Sociedad Hipotecaria Federal, Sociedad Nacional de Crédito, Institución de Banca de Desarrollo (SHF) inició operaciones y se constituyó como fiduciario del FOVI (en sustitución del Banco de México), por lo que tiene a su cargo la administración del Fondo. A partir de entonces, SHF asume las labores de otorgamiento de nuevos créditos y garantías para apoyar el desarrollo y crecimiento del sector, por lo que FOVI se ha enfocado en las siguientes actividades sustantivas, tanto operativas como financieras que se relacionan con la operación y administración del fideicomiso:

Recuperación de cartera: Esta función sustantiva para el FOVI consiste en la recuperación del crédito directo otorgado. Dentro del respectivo marco normativo y a raíz de la crisis hipotecaria, el FOVI volvió a otorgar líneas de crédito a diversos intermediarios financieros que presentaron en esos años problemas de liquidez. Actualmente, el FOVI no contempla más otorgamiento de crédito directo, por lo que una de sus actividades sustanciales seguirá siendo la cobranza de sus créditos.

Garantía saldo final: Otra actividad sustantiva es la administración de la Garantía de Saldo Final, la cual consiste en que el FOVI cubrirá el saldo insoluto remanente al final del plazo del crédito,

originado por posibles desfases entre los pagos, indexados al crecimiento del salario mínimo, y a la tasa de interés (refinanciamiento de crédito).

Cobertura Salario Mínimos UDIs: Esta cobertura tiene por objetivo reducir el riesgo sistémico en el otorgamiento de cartera en UDIs ante posibles caídas del salario mínimo en términos reales, lo cual permite que los acreditados paguen en salario mínimos una hipoteca originada en UDIs. Para ello, el FOVI ha venido operando esquemas de cobertura para dicha contingencia a partir de las primas pagadas por los acreditados.

Activos recibidos en dación en pago: Derivado de los problemas que enfrentaron algunas SOFOLES y SOFOMES Hipotecarias, entre 2008 y 2012, FOVI recibió en dación en pago derechos fideicomisarios en estructuras con activos individuales y comerciales, cuya gestión está actualmente a cargo de administradores profesionales.

Créditos para la reconstrucción: Derivado de los sismos de 2017 se diseñaron productos específicos para la atención de damnificados. Actualmente se mantiene la administración de los créditos originados.

Situación actual del sector vivienda

Financiamiento para vivienda

En 2019 el total de acciones financiadas para las ONAVIS son 5.2 % menores que en 2018 para la adquisición; mientras que las acciones de mejoramiento disminuyeron -1.3 por ciento.

Financiamiento de viviendas 2018 - 2019 (acciones).

(Número de viviendas)

| Organismo | 2018 | 2019 | ||

| Adquisición | Mejoramiento | Adquisición | Mejoramiento | |

| ONAVIS | 414,086 | 418,951 | 392,579 | 413,649 |

| FOVISSSTE | 49,103 | 22,699 | 48,912 | 23,962 |

| INFONAVIT | 359,000 | 330,470 | 335,084 | 334,749 |

| SHF | 5,983 | 65,782 | 8,583 | 54,938 |

| Entidades financieras | 120,426 | 216,919 | 137,281 | 202,336 |

| BANCA | 119,682 | 216,525 | 136,754 | 202,019 |

| BANJERCITO | 744 | 394 | 527 | 317 |

| Subsidios federales | 94,618 | 157,243 | 17,177 | 19,590 |

| CONAVI | 90,532 | 27,126 | 17,177 | 19,590 |

| FONHAPO | 4,086 | 130,117 | | |

| Otros organismos | 5,849 | 5,660 | 5,022 | 3,365 |

| ISSFAM | 2,050 | 1 | 1,189 | 1 |

| CFE | 2,520 | 1898 | 2,781 | 2054 |

| PEMEX | | 2,171 | | 677 |

| HABITAT MEXICO | 1,279 | 1590 | 1052 | 633 |

Fuente: Elaborado por SHF con información del SNIIV.

Las acciones más afectadas en 2019 fueron las financiadas por subsidios federales, ya que estas son un -81.8% y -87.5% más pequeñas para adquisición y mejoramiento respectivamente.

En 2019 INFONAVIT otorgó 154 miles de millones de pesos para la adquisición y 2.5 miles de millones para el mejoramiento. En el caso de la banca comercial, el monto financiado ascendió a 162.7 miles de millones de pesos para la adquisición y 8.9 para los mejoramientos.

Es importante resaltar que en 2019 FONHAPO no financió ningún crédito.

Financiamiento de viviendas 2018 - 2019 (monto)

(Miles de millones de pesos)

| Organismo | 2018 | 2019 | ||

| Adquisición | Mejoramiento | Adquisición | Mejoramiento | |

| ONAVIS | 176.27 | 3.92 | 189.03 | 3.83 |

| FOVISSSTE | 33.97 | 0.02 | 34.92 | 0.01 |

| INFONAVIT | 142.16 | 2.22 | 154.11 | 2.54 |

| SHF | 0.14 | 1.68 | | 1.28 |

| Entidades financieras | 144.27 | 7.33 | 163.37 | 8.95 |

| BANCA | 143.51 | 7.33 | 162.74 | 8.95 |

| BANJERCITO | 0.76 | | 0.64 | |

| Subsidios federales | 5.61 | 2.92 | 0.87 | 0.37 |

| CONAVI | 5.27 | 0.42 | 0.87 | 0.37 |

| FONHAPO | 0.34 | 2.50 | 0.00 | 0.00 |

| Otros organismos | 3.36 | 0.62 | 3.22 | 0.47 |

| ISSFAM | 1.10 | | 0.64 | |

| CFE | 2.22 | 0.30 | 2.53 | 0.36 |

| PEMEX | | 0.27 | | 0.09 |

| HABITAT MEXICO | 0.05 | 0.05 | 0.04 | 0.02 |

Fuente: Elaborado por SHF con información del SNIIV.

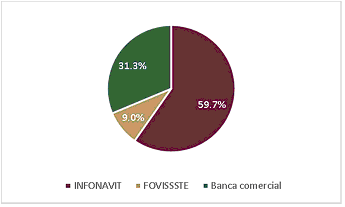

En 2019 la Cartera Hipotecaria Total de INFONAVIT, FOVISSSTE y Banca Múltiple ascendió a 2.4 billones de pesos (bdp) nominales y se tuvieron 23 participantes en el mercado (21 bancos, INFONAVIT y FOVISSSTE). Continúa la concentración del sector hipotecario mexicano: INFONAVIT tiene la mayor participación de mercado con el 59.7%, el resto corresponde a bancos y FOVISSSTE con 31.3% y 9% respectivamente.

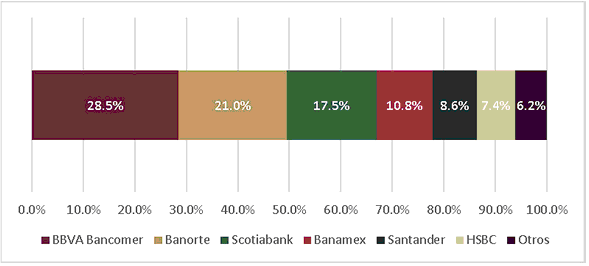

Entre la Banca Comercial también hay alta concentración, ya que en 6 bancos se agrupa 93.8% de la cartera: BBVA Bancomer con 28.5%, Banorte con 21%, Scotiabank con 17.5%, Banamex con 10.8%, Santander con 8.6% y HSBC con 7.4%, el resto de los intermediarios concentraron el 6.2 por ciento.

La redistribución en la cartera muestra una mayor participación de la banca y un menor porcentaje del mercado acaparado por INFONAVIT, lo cual es una señal positiva de desconcentración del sector.

Distribución porcentual de la Cartera Hipotecaria Total, 2019

(Porcentaje)

Fuente: Elaborado por SHF con información de CNBV, INFONAVIT, FOVISSSTE y SHF.

Distribución porcentual de la Cartera Hipotecaria bancaria, 2019

(Porcentaje)

Fuente: Elaborado por SHF con información de CNBV, INFONAVIT, FOVISSSTE y SHF.

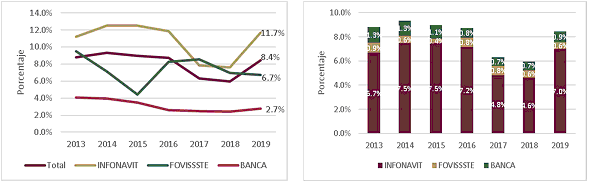

Índice de morosidad e índice de deterioro

El índice de morosidad (IMOR)(1) del sector hipotecario en 2019 fue de 8.4% mayor al del cierre de 2018 (6%). El IMOR de la banca comercial se ha mantenido estable alrededor del 2%, actualmente es de 2.7% (Gráfica 4A).

En este mismo periodo, tanto las entidades financieras como los institutos públicos presentaron un IMOR mayor al que tuvieron en 2018, el de INFONAVIT fue de 11.7%, y el de FOVISSSTE de 6.7 por ciento.

Por otro lado, la mayor contribución porcentual al IMOR es de INFONAVIT, por su gran actividad y la concentración de cartera, seguido por la banca comercial y por último el FOVISSSTE.

IMOR, 2013-2019

A. Porcentaje B. Composición porcentual del IMOR

Fuente: Elaborado SHF con información de CNBV, INFONAVIT y FOVISSSTE.

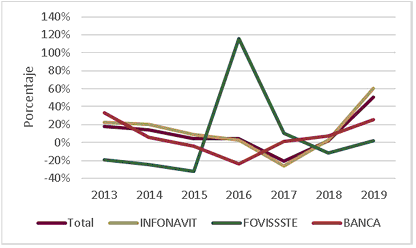

IDER de crédito hipotecario, 2013-2019

Fuente: Elaborado SHF con información de CNBV, INFONAVIT y FOVISSSTE.

El índice de deterioro (IDER)(2) en 2019 fue de 50.2%, la cartera de crédito vencida aumentó 68,438 mdp en comparación al cierre de 2018. El IDER de INFONAVIT aumentó 60.5%, el de la banca comercial mostró un crecimiento alcanzando 25.8% y en FOVISSSTE se observó un IDER de 2.4 por ciento.

Para atender la problemática antes descrita, la Institución ha diseñado dos Objetivos prioritarios mediante los cuales dará atención buscando un impacto positivo mediante soluciones específicas:

- Para incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social, se busca ofrecer apoyos que generen soluciones de vivienda para las familias menos favorecidas y contribuir de manera específica y gradual al abatimiento del rezago habitacional.

- Para vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos, se busca mantener financieramente saludable a la institución a partir de mantener niveles adecuados de capitalización, así como mejorar el desempeño de los administradores de cartera, a fin de reducir los costos de recuperación de los créditos vencidos y generar esquemas de depuración y estabilización de portafolio.

Vinculación de los Objetivos prioritarios del Programa Institucional FOVI 2020-2024 con el PND 2019-2024

El Programa Institucional del FOVI 2020-2024 se encuentra alineado a las directrices, objetivos, estrategias y metas del PND considerando dos ejes básicos (Eje 2: Política Social y Eje 3: Economía), tres programas sectoriales (PRONAFIDE, PSEDATU y PNI), así como un programa especial (PRONAVI), sustentándose especialmente en los siguientes principios rectores:

· No al gobierno rico con pueblo pobre: cuyo objetivo es poner fin a los dispendios con una política de austeridad republicana.

· Economía para el bienestar: donde se plantea que el objetivo de la política económica es generar bienestar para la población, y retomar el camino del crecimiento con austeridad, sin corrupción y con disciplina fiscal.

· No dejar a nadie atrás, no dejar a nadie fuera: en el que se establece que el crecimiento económico debe ser incluyente y, por lo tanto, incorporar enfoques de respeto a los pueblos originarios, de igualdad sustantiva entre hombres y mujeres, rechazar cualquier forma de discriminación, y adoptar un modelo de desarrollo respetuoso de los habitantes y el hábitat.

6.- Objetivos prioritarios.

Los objetivos prioritarios del Programa Institucional de FOVI 2020-2024 responden a la naturaleza de su operación actual, la cual está enfocada en mayor medida en continuar con la recuperación de su cartera crediticia, con un énfasis particular en las carteras recibidas en dación en pago, en administrar y honrar las garantías vigentes otorgadas, así como en vigilar la sustentabilidad financiera de su entorno de operación, todo bajo un enfoque social y de eficiencia administrativa.

Otro de los objetivos de FOVI que se contempla en este Programa Institucional es el de robustecer el enfoque social en la generación de soluciones de vivienda para las familias menos favorecidas y contribuir de manera específica y gradual al abatimiento del rezago habitacional a través del otorgamiento de apoyos financieros para la construcción y adquisición de vivienda de interés social, canalizando los recursos a través de intermediarios financieros.

Asimismo, se contempla un manejo adecuado y eficiente de riesgos y la consolidación de su eficiencia operativa, alineadas al cumplimiento normativo en materia de Gestión de Riesgo, Requerimientos de Capital, Calificación de Cartera y Gobierno Corporativo.

Considerando que FOVI es un Fideicomiso Público constituido en 1963 por el Gobierno Federal a través de la Secretaría de Hacienda y Crédito Público en Banco de México, el cual es administrado por la Sociedad Hipotecaria Federal, S.N.C. desde el 26 de febrero de 2002, las estrategias, misión y visión del Programa Institucional 2020-2024 se alinean a los objetivos del PND 2019-2024, los programas sectoriales y el PRONAVI.

6.1.- Objetivos prioritarios del Programa Institucional de FOVI 2020-2024.

Para alcanzar los resultados esperados, el FOVI desarrolló 2 Objetivos prioritarios que se encuentran debidamente alineados con los alcances señalados en el PND 2019-2024 y con el fin común establecido en el PRONAFIDE 2020-2024:

| Objetivos prioritarios del Programa Institucional de FOVI 2020-2024 |

| 1.- Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social. |

| 2.- Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos. |

6.2.- Relevancia del Objetivo prioritario 1: Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social.

Reafirmar el enfoque social en la generación de soluciones de vivienda para las familias menos favorecidas y contribuir de manera específica y gradual al abatimiento del rezago habitacional a través del otorgamiento de apoyos financieros para la construcción y adquisición de vivienda de interés social, canalizando los recursos a través de intermediarios financieros.

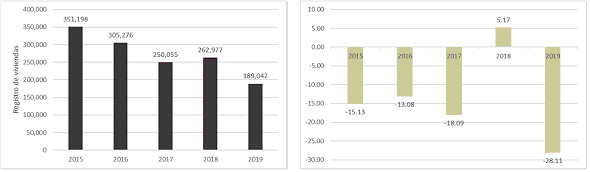

Registro y producción de vivienda

Desde 2015 se observa un descenso sostenido en el registro de vivienda nueva en RUV(3) en el acumulado anual. Salvo en 2018, que se presentó un crecimiento anual de 5.2%. En el resto de los años la disminución del registro que ha sido de 15.1 % en 2015, 13.1% en 2016, 18.1% en 2017 y 28.1% en 2019. Esta reducción también está relacionada con el aumento de las transacciones de vivienda usada.

La vivienda registrada en el RUV en 2019 acumuló 189,042 viviendas, con un promedio mensual de 15 mil 754 viviendas.

Vivienda registrada 2015 - 2019.

Número de viviendas Variación porcentual anual

Fuente: Elaborado por SHF con información del RUV.

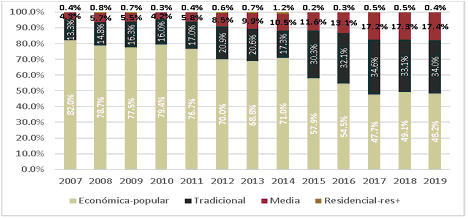

De igual manera, por tipo de vivienda se tiene un cambio en la composición ya que en 2015 el 57.9% de la vivienda en producción era económica-popular mientras que este porcentaje en 2019 es 48.2%. La vivienda media y residencial han ganado terreno pasando de 11.8% en 2015 a 17.8% en 2019.

Entre diciembre de 2015 y diciembre de 2019, los desarrolladores más grandes disminuyeron en 45% el número de viviendas en producción. Los desarrolladores grandes y medianos disminuyeron las viviendas en producción en 12.7% y 8.9% respectivamente. Los desarrolladores pequeños aumentaron su producción en 12 por ciento.

Desde la salida de las muy grandes desarrolladores de vivienda en 2013, se reconformó el sector, compensando con una mayor participación de las desarrolladores grandes y medianos. Se integraron nuevas empresas principalmente pequeñas con escaso acceso a financiamiento para la construcción.

Número de viviendas vigentes según tipo de desarrollador.

(Número de viviendas)

| Tipo de desarrollador | Viviendas producidas | Desarrolladores | Número de viviendas | Variación | Estructura | ||||

| 2015 | 2019 | 2015 | 2019 | 2015 | 2019 | ||||

| Muy grande | + 2,600 | 41 | 26 | 327,940 | 180,205 | -45.0% | 50.4% | 36.8% | |

| Grandes | 601 - 2,600 | 130 | 113 | 139,464 | 121,779 | -12.7% | 21.4% | 24.9% | |

| Medianos | 201 - 600 | 264 | 239 | 86,396 | 78,730 | -8.9% | 13.3% | 16.1% | |

| Pequeños | 10 - 200 | 1,929 | 2,283 | 96,805 | 108,393 | 12.0% | 14.9% | 22.2% | |

| | | 2,364 | 2,661 | 650,605 | 489,107 | -24.8% | 100.0% | 100.0% | |

Fuente: Elaborado por SHF con información de RUV.

A partir de 2015, SHF incrementó sus niveles de colocación en los desarrolladores grandes, medianos y pequeños a fin de garantizar la liquidez en el mercado, fortalecer la reactivación del sector y fortalecer la oferta de vivienda.

Capacidad de pago de los hogares

A pesar del crecimiento económico de los últimos años, persiste la concentración del ingreso, ya que el coeficiente de Gini(4) pasó de 0.481 en 2012 a 0.475 en 2018.

En 2018 utilizando la ENIGH 2018, el 10 % de los hogares (primer decil) cuentan con un ingreso promedio anual de 22,494 pesos, es decir, 0.7 salarios mínimos anuales (SMA); mientras que, el décimo decil de ingresos presenta un ingreso promedio anual de 577,923 pesos (18.87 SMA).

Ingreso promedio por decil en los hogares durante 2018. (Pesos y salarios mínimos anuales)

| Decil | Ingreso promedio | SMA |

| I | 22,494 | 0.70 |

| II | 45,220 | 1.40 |

| III | 63,429 | 1.96 |

| IV | 81,522 | 2.52 |

| V | 100,921 | 3.12 |

| VI | 123,817 | 3.83 |

| VII | 153,005 | 4.73 |

| VIII | 193,126 | 5.97 |

| IX | 262,271 | 8.11 |

| X | 577,923 | 17.87 |

Fuente: Elaborado por SHF con información del INEGI.

Considerando el ingreso promedio por decil y que los hogares destinen 30% de su ingreso para adquirir una vivienda (pagos hipotecarios), se tiene que en los primeros tres deciles no hay viviendas en el mercado cuyo pago hipotecario mensual pueda cubrir el precio de las viviendas más baratas del mercado.

Precios de la vivienda

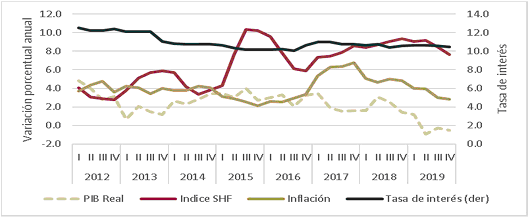

En el cuarto trimestre de 2019, el Índice SHF de Precios de la Vivienda (viviendas con crédito hipotecario), aumentó 7.7%, manteniendo una tendencia creciente, acumulando un crecimiento de 8.6% en 2019.

Índice SHF de precios de la vivienda 2012 - 2019. (Variación porcentual anual)

Fuente: Elaborado por SHF con información propia, de INEGI y de Banco de México

La expansión de los precios en el mercado de la vivienda se da en un entorno macroeconómico con un decremento real del PIB de 0.5% en el cuarto trimestre, menor inflación que en 2018 de 2.83%, un aumento del 1.9% en el número de asegurados en el IMSS y tasas de interés hipotecarias estables (10.4%).

Durante 2019 se observa un cambio en el mercado de vivienda inclinándose hacia más transacciones de vivienda usada (53.4% de participación) que de vivienda nueva (46.6% de participación) a la vez se tienen viviendas de mayor valor ya que el precio medio fue de 1 millón 93 mil pesos y el 50% de las transacciones fueron por al menos 631 mil pesos que corresponde a una vivienda tradicional.

En esta administración, FOVI se alinea con SHF para jugar un papel más dinámico en el sector y apoyar en el otorgamiento de crédito individual, ofreciendo opciones para la adquisición de vivienda a los segmentos más desfavorecidos de la población y contribuir de manera específica y gradual al abatimiento del rezago habitacional.

Para atender esta problemática este objetivo cuenta con una estrategia prioritaria y dos acciones puntuales.

6.3.- Relevancia del Objetivo prioritario 2: Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos.

A lo largo de la presente administración, el FOVI vigilará la sustentabilidad financiera de su entorno de operación a partir de mantener niveles adecuados de capitalización, así como la recuperación y adecuada gestión de los activos no estratégicos, bajo un manejo adecuado y eficiente de riesgos.

Para atender esta problemática este objetivo cuenta con dos estrategias prioritarias y tres acciones puntuales.

6.4.- Alineación institucional con el PRONAFIDE 2020-2024.

Es importante resaltar que la alineación con el PRONAFIDE se reflejará en el fortalecimiento del papel de FOVI como instrumento de mitigación de riesgos, ya que este fondo cuenta con recursos monetarios para atender su plan de acción y sus programas financieros, sobre todo cuando sus mercados de atención se ven afectados o vulnerados en términos económicos por contingencias ajenas a su operación, ya sean financieras, sanitarias, entre otras.

La Banca de Desarrollo, como brazo financiero del Gobierno Federal, a través del Fideicomiso (FOVI) tiene facultades para brindar el apoyo necesario, a través de la creación y aplicación de programas y productos de financiamiento, en condiciones preferenciales, que permitan mitigar los efectos negativos generados, contribuyendo así a impulsar y/o reactivar la actividad e ingresos de las empresas o sectores afectados.

| Objetivos prioritarios del Programa Institucional de FOVI 2020-2024 | Objetivos prioritarios del Programa Nacional de Financiamiento del Desarrollo 2020-2024 |

| 1.- Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social. | Objetivo prioritario 6.- Ampliar y fortalecer el financiamiento y planeación de la banca de desarrollo y otros vehículos de financiamiento de la Administración Pública Federal, así como fomentar una mayor inclusión financiera de los sectores objetivo y una mayor participación del sector privado, para contribuir al desarrollo económico sostenido del país y al bienestar social. |

| 2.- Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos. |

7.- Estrategias prioritarias y Acciones puntuales.

Las estrategias que se implementaran para el cumplimiento de los objetivos prioritarios de FOVI buscan maximizar la sustentabilidad de la institución, así como el fortalecimiento del sector vivienda bajo un enfoque más social, estimulando a las entidades financieras a través de apoyos financieros a la construcción para que tengan una mayor participación en el desarrollo de vivienda en las regiones menos favorecidas y contribuir de manera específica y gradual al abatimiento del rezago habitacional.

Se fortalecerá la coordinación interinstitucional entre los pares del sector (SEDATU, CONAVI, INFONAVIT, FOVISSSTE, FONHAPO, INSUS), a fin de cumplir las metas de la actual administración en materia de desarrollo urbano y vivienda, de ofrecer acceso a soluciones habitacionales a los sectores que históricamente se han visto menos favorecidos.

7.1 Objetivo prioritario 1: Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social.

Estrategia prioritaria 1.1.- Dar amplitud a los apoyos otorgados a los intermediarios financieros.

| Acción puntual |

| 1.1.1.- En coordinación con SHF, generar y promover productos de apoyo financiero para la adquisición de vivienda de interés social para disminuir el rezago habitacional. |

| 1.1.2.- Estimular la participación de los intermediarios financieros del ramo hipotecario e inmobiliario registradas ante FOVI, en las regiones menos favorecidas mediante crédito individual. |

7.2 Objetivo prioritario 2: Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos.

Estrategia prioritaria 2.1.- Monitorear la solvencia financiera de FOVI.

| Acción puntual |

| 2.1.1.- Realizar análisis de suficiencia de capital para asegurar la permanencia y viabilidad financiera y operativa de la institución. |

Estrategia prioritaria 2.2.- Depurar el portafolio legado de FOVI.

| Acción puntual |

| 2.2.1.- Actualizar los productos solución y mejorar el desempeño de los administradores de cartera, a fin de reducir los costos de recuperación de los créditos vencidos. |

| 2.2.2.- Generar esquemas de depuración y estabilización de portafolio. |

8.- Metas para el bienestar y Parámetros.

El Programa Institucional de FOVI 2020-2024 contempla metas y parámetros establecidos para cumplir con su estrategia para la presente administración, los cuales se encuentran divididos de acuerdo con su alineación sectorial, pero también a los objetivos prioritarios establecidos en este documento.

| Objetivo prioritario | Metas para el bienestar PRONAFIDE 2020-2024 | Parámetros |

| 1 | 1.1 Crecimiento en el Saldo de Crédito Directo e Impulsado al Sector Privado a través de FOVI | 1.1.1 Crecimiento en la Originación Crédito Directo e impulsado al Sector Privado a través de FOVI |

| 1.1.2 Financiamiento a la construcción y adquisición de vivienda de interés social | ||

| 2 | 2.1 Índice de Fortaleza Patrimonial (IFP) | 2.1.1 Proporción de los activos vencidos e inmuebles adjudicados que se han desincorporado de la cartera perteneciente a FOVI recibida en dación |

| 2.1.2 Índice de Solvencia |

Indicadores de Monitoreo

| 1 | 1.1.3. Crecimiento en Inclusión Financiera por acciones de vivienda |

| 1.1.4. Inclusión por financiamiento a la construcción y adquisición de vivienda de interés social | |

| 1.1.5. Inclusión de nuevos acreditados | |

| 1.1.6. Inclusión de población no afiliada a servicios de seguridad social | |

| 1.1.7. Financiamiento de nuevos acreditados | |

| 1.1.8. Crecimiento del financiamiento otorgado de vivienda a población no afiliada a servicios de seguridad social | |

| 1.1.9. Financiamiento otorgado a nuevos desarrolladores |

Meta para el bienestar del Objetivo prioritario 1

| INDICADOR | ||||||

| Nombre | Crecimiento en el Saldo de Crédito Directo e Impulsado al Sector Privado a través de FOVI | |||||

| Objetivo prioritario | Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social | |||||

| Definición o descripción | Mide el crecimiento nominal en el saldo de crédito destinado a soluciones de vivienda financiadas a través del FOVI | |||||

| Nivel de desagregación | Saldo Directo e Inducido en esquemas donde se emplea recursos del FOVI | Periodicidad o frecuencia de medición | Anual | |||

| Tipo | Estratégico | Acumulado o periódico | Acumulado | |||

| Unidad de medida | Saldos (millones de pesos) | Periodo de recolección de los datos | Enero-Diciembre | |||

| Dimensión | Eficacia | Disponibilidad de la información | Anual | |||

| Tendencia esperada | Descendente | Unidad responsable de reportar el avance | Entidad: SHF Unidad Responsable: DGA de Promoción de Negocios en conjunto con la DGA de Finanzas | |||

| Método de cálculo | Monto del saldo de crédito de soluciones de vivienda financiadas a través del FOVI año n / Monto del saldo de crédito de soluciones de vivienda financiadas a través del FOVI (año n-1) 1 | |||||

| Observaciones | --- | |||||

| APLICACIÓN DEL MÉTODO DE CÁLCULO PARA LA OBTENCIÓN DE LA LÍNEA BASE La línea base debe corresponder a un valor definitivo para el ciclo 2018 o previo, no podrá ser un valor preliminar ni estimado. | ||||||

| Nombre variable 1 | Saldo de crédito, financiado a través del FOVI, de viviendas del año sujeto a comparación | Valor variable 1 | | Fuente de información variable 1 | Información de reportes emitidos por la DGA de Promoción en conjunto con reportes de la DGA de Finanzas | |

| Sustitución en método de cálculo | Se debe sustituir las variables del método de cálculo con los valores correspondientes a la línea base. El resultado de la aplicación del método de cálculo será el valor de la línea base de la Meta para el bienestar o Parámetro. | |||||

| VALOR DE LÍNEA BASE Y METAS | ||||||||||||

| Línea base | Nota sobre la línea base | |||||||||||

| Valor | 9,636 | Saldo de crédito, financiado a través del FOVI, de viviendas | ||||||||||

| Año | 2018 | |||||||||||

| Meta 2024 | Nota sobre la meta 2024 | |||||||||||

| 7,573 | El objetivo de la meta establecida se contabiliza del acumulado 2019-2024 | |||||||||||

| SERIE HISTÓRICA DE LA META PARA EL BIENESTAR O PARÁMETRO Se deberán registrar los valores acordes a la frecuencia de medición de la Meta para el bienestar o Parámetro. Puede registrar NA (No aplica) y ND (No disponible) cuando corresponda. | ||||||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | ||||||

| 22,499 | 20,893 | 17,926 | 16,322 | 15,111 | 13,117 | 9,636 | ||||||

| METAS Sólo aplica para Metas para el bienestar Puede registrar NA cuando no aplique meta para ese año, de acuerdo con la frecuencia de medición | ||||||||||||

| 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | |||||||

| 9,054 | 8,665 | 8,472 | 8,157 | 7,771 | 7,573 | |||||||

Parámetro 1 del Objetivo prioritario 1

| PARÁMETRO 1 | |||||||||

| Nombre | Crecimiento en la Originación Crédito Directo e impulsado al Sector Privado a través de FOVI | ||||||||

| Objetivo prioritario | Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social | ||||||||

| Definición o descripción | Mide el crecimiento en la originación de créditos con financiamiento del FOVI | ||||||||

| Nivel de desagregación | Crédito Directo e Inducido | Periodicidad o frecuencia de medición | Anual | ||||||

| Tipo | Estratégico | Acumulado o periódico | Periódico | ||||||

| Unidad de medida | Millones de Pesos | Periodo de recolección de los datos | Enero-Diciembre | ||||||

| Dimensión | Eficacia | Disponibilidad de la información | Anual | ||||||

| Tendencia esperada | Ascendente | Unidad responsable de reportar el avance | Entidad: SHF Unidad Responsable: DGA de Promoción de Negocios | ||||||

| Método de cálculo | Sumatoria de los montos de originación de crédito con recursos del FOVI | ||||||||

| Observaciones | Incluye las líneas especiales de infraestructura (INFONAVIT y equipamiento urbano), el crédito individual y programa de vivienda para afectados por el sismo 19 septiembre de 2017 en la Ciudad de México (en caso de que lo hubiera) | ||||||||

| OBSERVADO | |||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |||

| 240 | 50 | 70 | 125 | 25 | 156 | 342 | |||

| 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | ||||

| ND | ND | ND | ND | ND | ND | ||||

Parámetro 2 del Objetivo prioritario 1

| PARÁMETRO 2 | |||||||||

| Nombre | Financiamiento a la construcción y adquisición de vivienda de interés social | ||||||||

| Objetivo prioritario | Incrementar el financiamiento para la construcción y la adquisición de vivienda de interés social | ||||||||

| Definición o descripción | Mide el crecimiento en la originación de créditos con financiamiento del FOVI destinados para la construcción y la adquisición de vivienda de interés social | ||||||||

| Nivel de desagregación | Crédito Directo e Inducido | Periodicidad o frecuencia de medición | Anual | ||||||

| Tipo | Estratégico | Acumulado o periódico | Periódico | ||||||

| Unidad de medida | Millones de Pesos | Periodo de recolección de los datos | Enero-Diciembre | ||||||

| Dimensión | Eficacia | Disponibilidad de la información | Anual | ||||||

| Tendencia esperada | Ascendente | Unidad responsable de reportar el avance | Entidad: SHF Unidad Responsable: DGA de Promoción de Negocios | ||||||

| Método de cálculo | Sumatoria de los montos de originación de crédito individual con recursos del FOVI | ||||||||

| Observaciones | Se considera únicamente los recursos para financiar el crédito individual | ||||||||

| OBSERVADO | |||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |||

| NA | NA | NA | NA | NA | NA | NA | |||

| 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | ||||

| ND | ND | ND | ND | ND | ND | ||||

Meta para el bienestar del Objetivo prioritario 2

| ELEMENTOS DE META PARA EL BIENESTAR O PARÁMETRO | ||||||

| Nombre | Índice de Fortaleza Patrimonial (IFP) | |||||

| Objetivo prioritario | Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos. | |||||

| Definición o descripción | Mide el nivel de solvencia y sostenibilidad de la institución | |||||

| Nivel de desagregación | Garantizar la solidez operativa y financiera del FOVI. | Periodicidad o frecuencia de medición | Trimestral | |||

| Tipo | Mide el resultado de la solvencia y sostenibilidad del FOVI | Acumulado o periódico | Periódico | |||

| Unidad de medida | Porcentaje | Periodo de recolección de los datos | Información al último día de cada mes | |||

| Dimensión | Eficacia | Disponibilidad de la información | 15 día hábil posterior al cierre de cada mes | |||

| Tendencia esperada | IFP de FOVI>= 14% | Unidad responsable de reportar el avance | Dirección de Administración de Riesgos Financiero y No Discrecionales | |||

| Método de cálculo | IFP = Patrimonio / Activos totales ponderados por riesgo | |||||

| Observaciones | Conforme a la metodología establecida en el Título Primero BIS de la Circular Única de Bancos y al Título Tercero: Requerimientos Totales por Pérdidas Inesperadas de los Organismos de Fomento y Entidades de Fomento, de la Circular Única de Organismos de Fomento | |||||

| APLICACIÓN DEL MÉTODO DE CÁLCULO PARA LA OBTENCIÓN DE LA LÍNEA BASE La línea base debe corresponder a un valor definitivo para el ciclo 2018 o previo, no podrá ser un valor preliminar ni estimado. | ||||||

| Nombre variable 1 | Patrimonio | Valor variable 1 | 15,251.44 | Fuente de información variable 1 | Información calculada conforme al Título Tercero de la CUOEF, la cual es reportada a la Comisión Nacional Bancaria y de Valores. | |

| Nombre variable 2 | Activos Totales Sujetos a Riesgos | Valor variable 2 | 48,604.15 | Fuente de información variable 2 | Información calculada conforme al Título Tercero de la CUOEF, la cual es reportada a la Comisión Nacional Bancaria y de Valores. | |

| Nombre variable ... | Índice de Fortaleza Patrimonial: IFP= Patrimonio / Activos Totales Sujetos a Riesgos | Valor variable ... | 31.38% | Fuente de información variable ... | Información calculada conforme al Título Tercero de la CUOEF, la cual es reportada a la Comisión Nacional Bancario y de Valores. | |

| Sustitución en método de cálculo | La meta es el IFP objetivo aprobado por el Consejo Directivo de SHF y de conocimiento del Comité Técnico del FOVI, el cual es mayor o igual a 14% | |||||

| VALOR DE LÍNEA BASE Y METAS | |||||||||||

| Línea base | Nota sobre la línea base | ||||||||||

| Valor | 31.38% | La meta es el IFP objetivo aprobado por el Consejo Directivo de SHF y de conocimiento del Comité Técnico del FOVI, el cual es mayor o igual a 14%, por lo que en el 2018 se encuentra por arriba el nivel objetivo. | |||||||||

| Año | 2018 | ||||||||||

| Meta 2024 | Nota sobre la meta 2024 | ||||||||||

| La meta es el IFP objetivo aprobado por el Consejo Directivo de SHF y de conocimiento del Comité Técnico del FOVI, el cual es mayor o igual a 14% | En octubre de cada año se pone a consideración del Consejo Directivo el IFP objetivo dentro del Perfil de Riesgo Deseado de FOVI | ||||||||||

| SERIE HISTÓRICA DE LA META PARA EL BIENESTAR O PARÁMETRO Se deberán registrar los valores acordes a la frecuencia de medición de la Meta para el bienestar o Parámetro. Pude registrar NA (No aplica) y ND (No disponible) cuando corresponda. | |||||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |||||

| ND | ND | ND | ND | 25.51% | 28.92% | 31.38% | |||||

| METAS Sólo aplica para Metas para el bienestar. Puede registrar NA cuando no aplique meta para ese año, de acuerdo con la frecuencia de medición. | |||||||||||

| 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | ||||||

| 14% | 14% | 14% | 14% | 14% | 14% | ||||||

Parámetro 1 del Objetivo prioritario 2

| ELEMENTOS DE META PARA EL BIENESTAR O PARÁMETRO | ||||||

| Nombre | Proporción de los activos vencidos e inmuebles adjudicados que se han desincorporado de la cartera perteneciente a FOVI recibida en dación | |||||

| Objetivo prioritario | Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos | |||||

| Definición o descripción | Mide la proporción del total de activos vencidos e inmuebles adjudicados recibidos en dación que se han vendido o liquidado en un periodo determinado | |||||

| Nivel de desagregación | Tipo de activo: Activos vencidos con más de 7 moras e inmuebles adjudicados | Periodicidad o frecuencia de medición | Anual | |||

| Tipo | Estratégico | Acumulado o periódico | Periódico | |||

| Unidad de medida | Porcentaje | Periodo de recolección de los datos | Enero diciembre | |||

| Dimensión | Eficacia | Disponibilidad de la información | Enero, posterior al cierre del año calendario | |||

| Tendencia esperada | Constante | Unidad responsable de reportar el avance | Dirección General Adjunta de Administración y Recuperación de Cartera | |||

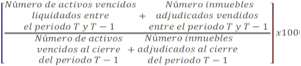

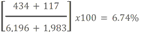

| Método de cálculo |  | |||||

| Observaciones | Como activo vencido se consideran todos aquellos activos pertenecientes a FOVI con 4 moras o más. Como activo liquidado se considerar aquellos que han sido vendidos mediante subasta o que fueron liquidados por el acreditado. | |||||

| APLICACIÓN DEL MÉTODO DE CÁLCULO PARA LA OBTENCIÓN DE LA LÍNEA BASE La línea base debe corresponder a un valor definitivo para el ciclo 2018 o previo, no podrá ser un valor preliminar ni estimado. | ||||||

| Nombre variable 1 | Número de activos vencidos | Valor variable 1 | 6,196 | Fuente de información variable 1 | Reportes Administradores | |

| Nombre variable 2 | Número de inmuebles adjudicados | Valor variable 2 | 1,983 | Fuente de información variable 2 | Reportes Administradores | |

| Nombre variable 3 | Número de activos vencidos liquidados | Valor variable 3 | 434 | Fuente de información variable 3 | Reportes Administradores | |

| Nombre variable 4 | Número de inmuebles adjudicados vendidos | Valor variable 4 | 117 | Fuente de información variable 4 | Reportes Administradores | |

| Sustitución en método de cálculo |  | |||||

| VALOR DE LÍNEA BASE Y METAS | |||||||||||

| Línea base | Nota sobre la línea base | ||||||||||

| Valor | 6.74% | | |||||||||

| Año | 2018 | ||||||||||

| Meta 2024 | Nota sobre la meta 2024 | ||||||||||

| 8% | | ||||||||||

| SERIE HISTÓRICA DE LA META PARA EL BIENESTAR O PARÁMETRO Se deberán registrar los valores acorde a la frecuencia de medición de la Meta para el bienestar o Parámetro. Pude registrar NA (No aplica) y ND (No disponible) cuando corresponda. | |||||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |||||

| ND | ND | ND | ND | ND | ND | ND | |||||

| METAS Sólo aplica para Metas para el bienestar. Puede registrar NA cuando no aplique meta para ese año, de acuerdo con la frecuencia de medición. | |||||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | |||||||

| ND | ND | ND | ND | ND | |||||||

Parámetro 2 del Objetivo prioritario 2

| ELEMENTOS DE PARÁMETRO PARA EL BIENESTAR | ||||||||||||||

| Nombre | Índice de Solvencia | |||||||||||||

| Objetivo prioritario | Vigilar la sustentabilidad financiera de la institución y recuperación y gestión óptima de los activos no estratégicos. | |||||||||||||

| Definición o descripción | Corresponde al valor presente del Capital Remanente de FOVI | |||||||||||||

| Nivel de desagregación | Garantizar la solidez operativa y financiera del FOVI. | Periodicidad o frecuencia de medición | Trimestral | |||||||||||

| Tipo | Estratégico | Acumulado o periódico | Periódico | |||||||||||

| Unidad de medida | Factor | Periodo de recolección de los datos | Información al último día de febrero, mayo, agosto y diciembre. | |||||||||||

| Dimensión | Eficacia | Disponibilidad de la información | 20avo día hábil posterior al cierre de cada trimestre | |||||||||||

| Tendencia esperada | IS >=0 | Unidad responsable de reportar el avance | DGA Finanzas | |||||||||||

| Método de cálculo | IS= Capital Remanente / (1 + tasa nominal mensual) ^ (meses remanentes) | |||||||||||||

| Observaciones | Se considera diciembre 2034 como la fecha de cierre. El método de cálculo es acorde a la metodología aprobada por el Comité Técnico de FOVI. | |||||||||||||

| | ||||||||||||||

| SERIE HISTÓRICA DEL PARÁMETRO Pude registrar NA (No aplica) y ND (No disponible) cuando corresponda. | ||||||||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | ||||||||

| 8.07 | 7.76 | 6.21 | 5.95 | 6.80 | 7.32 | 7.07 | ||||||||

| 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | |||||||||

| ND | ND | ND | ND | ND | ND | |||||||||

9.- Epílogo: Visión hacia el futuro.

Para 2024 y bajo un entorno de sustentabilidad financiera que garantizan la operación de la institución, se habrá avanzado en la recuperación de la cartera crediticia de FOVI, principalmente de aquélla recibida en dación en pago desde las crisis hipotecarias de 2008 y 2012.

Gracias a los programas de apoyo al sector, SHF y FOVI, en conjunto con los demás bancos de desarrollo, aportarán soluciones al rezago habitacional del país a través del fortalecimiento de actividades productivas en las economías locales, mediante proyectos integrales que incluyen infraestructura, equipamiento, componentes de movilidad, tecnologías que disminuyan el impacto ambiental (agua, energía, manejo de residuos) y el diseño de vivienda sustentable, considerando esquemas pasivos y de orientación bioclimática.

Se identifican los espacios que requieren rehabilitación urbana de los centros de la ciudad para aprovechar la infraestructura existente y acceder a los sistemas de transporte, mejorando así la calidad de vida de las familias, e incrementar la plusvalía social, concepto que es consistente con los objetivos de política social plasmados en el PND 2019-2024.

A largo plazo, FOVI, en alineación con SHF como su administrador, se consolidan como una opción innovadora dentro de la Banca de Desarrollo, reconocida por sus actividades de fomento a la vivienda y al desarrollo del país bajo un enfoque social, económico y sustentable, ofreciendo soluciones financieras que facilitan su acceso y disponibilidad.

Ciudad de México a 30 de octubre de 2020.- El Delegado Fiduciario General de Sociedad Hipotecaria Federal, Sociedad Nacional de Crédito, Institución de Banca de Desarrollo, fiduciaria del Fondo de Operación y Financiamiento Bancario a la Vivienda, Jorge Alberto Mendoza Sánchez.- Rúbrica.

1 El IMOR de INFONAVIT y FOVISSSTE no concuerda con lo reportado por ambas instituciones por la cartera en prórroga. En INFONAVIT y FOVISSSTE se considera como cartera en prórroga aquella con más de 90 días de no pago y menos de 180 y se suma a la cartera vigente. Para homologar resultados se calcula como en la banca comercial.

2 El IDER se mide como la variación porcentual anual de la cartera vencida en términos nominales.

3 RUV: Registro Único de Vivienda. El RUV es un sistema de registro y consulta de datos que integra en una misma

plataforma tecnológica toda la información relativa a los oferentes y a las viviendas nuevas disponibles en todo el país que requieran algún apoyo financiero para su individualización. Capta información del oferente (datos generales del desarrollador); de la oferta desarrollos-viviendas (ubicación, tipología, características de la construcción tales como materiales, superficie de construcción, etcétera) y de los verificadores de obra, quienes son los responsables de validar las características de la vivienda.

4 El coeficiente de Gini es una medida de concentración del ingreso: con valores entre cero y uno. Si se acerca a uno, indica que hay mayor concentración del ingreso; en cambio cuando se acerca a cero la concentración del ingreso es menor. Fuente: INEGI. Encuesta Nacional de Ingresos y Gastos de los Hogares 2012 y 2018.