RESOLUCIÓN que modifica las disposiciones de carácter general aplicables a las instituciones de crédito.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- HACIENDA.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional Bancaria y de Valores.

La Comisión Nacional Bancaria y de Valores, previo acuerdo de su Junta de Gobierno y con fundamento en lo dispuesto por el artículo 50 de la Ley de Instituciones de Crédito; así como 4, fracciones XXXVI y XXXVIII y 16, fracciones I y VI de la Ley de la Comisión Nacional Bancaria y de Valores, contando con la previa opinión del Banco de México, y

CONSIDERANDO

Que en atención al artículo 78 de la Ley General de Mejora Regulatoria y con la finalidad de reducir el costo de cumplimiento de las presentes disposiciones, la Comisión Nacional Bancaria y de Valores mediante la presente resolución, deroga, entre otras, las obligaciones contenidas en los artículos 2 Bis 112, 2 Bis 113, 2 Bis 114 y 2 Bis 114 a., de las Disposiciones de carácter general aplicables a las instituciones de crédito;

Que es necesario que las instituciones de crédito tengan un método más preciso y sensible al riesgo al que están expuestas en su operación para efectos de la determinación de sus requerimientos mínimos de capital neto por riesgo operacional, eliminando los demás métodos actualmente vigentes, y al mismo tiempo mantener el marco de capital del sistema financiero mexicano alineado a los estándares prudenciales internacionales emitidos por el Comité de Basilea de Supervisión Bancaria, y

Que es pertinente actualizar los tipos y subtipos de eventos en los que se encuentran clasificados cada uno de los indicadores contenidos en el Anexo 72 denominado "Indicadores de seguridad de la información" de las Disposiciones de carácter general aplicables a las instituciones de crédito, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS

INSTITUCIONES DE CRÉDITO

INSTITUCIONES DE CRÉDITO

ÚNICO.- Se REFORMAN los artículos 2 Bis, segundo párrafo; 2 Bis 111; 2 Bis 115; 88, primer párrafo, fracciones I, incisos b) y c), VII y VIII, primer párrafo e inciso a); 207 y 208, fracción II, incisos c), d), e), f) y g); se ADICIONAN los artículos 1, fracción CIX Bis; 2 Bis 114 b; 208, fracción II, inciso h); el Anexo 1-D Bis denominado "Requisitos mínimos para el uso del método del indicador de negocio en el cálculo del requerimiento de capital por Riesgo Operacional"; el Anexo 1-O Bis 1 denominado "Revelación de información relativa al cálculo del requerimiento de capital por Riesgo Operacional" y el Anexo 36 en la Serie "R28 Información de Riesgo Operacional", en particular, el reporte A-2815 denominado "Asignación método del indicador de negocio para Riesgo Operacional"; se DEROGAN los artículos 1, fracciones CVIII, CIX, CXI y CXII; 2 Bis 112; 2 Bis 113; 2 Bis 114; 2 Bis 114 a; 88, fracción VIII, inciso c); el Anexo 1-D "Requisitos y criterios mínimos para el uso del Método Estándar de Riesgo Operacional y Método Estándar Alternativo"; el Anexo 1-E "Requisitos mínimos para el uso de los Métodos Avanzados para calcular el requerimiento de capital por su exposición al Riesgo Operacional" y el Anexo 36 "Reportes Regulatorios" en la Serie "R28 Información de Riesgo Operacional", en particular, el reporte A-2814 denominado "Asignación método estándar riesgo operacional y estándar alternativo"; y se SUSTITUYEN el Anexo 12-A "Requisitos para la elaboración y actualización de la base de datos histórica que contenga el registro sistemático de los diferentes tipos de pérdida asociada al riesgo operacional de las Instituciones"; el Anexo 72 "Indicadores de seguridad de la información" y el índice del Anexo 36 "Reportes Regulatorios" de las "Disposiciones de carácter general aplicables a las instituciones de crédito", publicadas en el Diario Oficial de la Federación el 2 de diciembre de 2005 y reformadas por última vez mediante resolución publicada en el citado Diario el 21 de agosto de 2020, para quedar como sigue:

"ANEXO 1 al ANEXO 1-C . . .

ANEXO 1-D Se deroga.

ANEXO 1-D Bis Requisitos mínimos para el uso del método del Indicador de Negocio en el cálculo del requerimiento de capital por Riesgo Operacional.

ANEXO 1-E Se deroga.

ANEXO1-F al ANEXO 1-O Bis . . .

ANEXO 1-O Bis 1 Revelación de información relativa al cálculo del requerimiento de capital por Riesgo Operacional.

ANEXO 1-P al ANEXO 12 . . .

ANEXO 12-A Requisitos mínimos para la elaboración y actualización de la base de datos histórica que contenga el registro sistemático de los diferentes tipos de pérdida asociada al Riesgo Operacional de las instituciones.

ANEXO 12-B al ANEXO 71 . . .

ANEXO 72 Indicadores de seguridad de la información.

ANEXO 73 . . ."

"Artículo 1.- . . .

I. a CVII. . . .

CVIII. Se deroga.

CIX. Se deroga.

CIX Bis. Método del Indicador de Negocio: al método para el Cálculo de los Requerimientos de Capital por Riesgo Operacional que se refiere el Artículo 2 Bis 114 b de estas disposiciones.

CX. . . .

CXI. Se deroga.

CXII. Se deroga.

CXIII. a CXCVII. . . ."

"Artículo 2 Bis.- . . .

Para tales efectos, tratándose del riesgo de crédito podrá aplicarse alguno de los dos enfoques, un Método Estándar, al cual se refiere la Sección Segunda del Capítulo III del presente Título Primero Bis, y otro basado en calificaciones internas, este último de tipo básico o avanzado, cuyo uso estará sujeto a lo dispuesto en la Sección Tercera del citado Capítulo III. En lo que se refiere a los riesgos de mercado y operacional, las Instituciones utilizarán los métodos estándar que se establecen en los Capítulos IV y V del presente título, respectivamente."

"Artículo 2 Bis 111.- Las Instituciones para calcular el requerimiento de capital por su exposición al Riesgo Operacional, deberán utilizar el Método del Indicador de Negocio.

Artículo 2 Bis 112.- Se deroga.

Artículo 2 Bis 113.- Se deroga.

Artículo 2 Bis 114.- Se deroga.

Artículo 2 Bis 114 a.- Se deroga.

Artículo 2 Bis 114 b.- Para obtener el requerimiento de capital por Riesgo Operacional bajo el Método del Indicador de Negocio las Instituciones deberán previamente determinar lo siguiente:

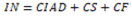

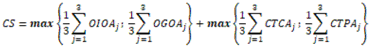

I. El indicador de negocio (IN) estará definido por la siguiente suma:

En donde:

| Es el componente de intereses, arrendamiento y dividendos, el cual se calculará de conformidad con la fórmula que se señala en el inciso a) de la presente fracción. |

| Es el componente de servicios, que se calculará de conformidad con la fórmula que se señala en el inciso b) de la presente fracción. |

| Es el componente financiero, el cual se determinará de conformidad con la fórmula que se señala en el inciso c) de la presente fracción. |

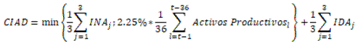

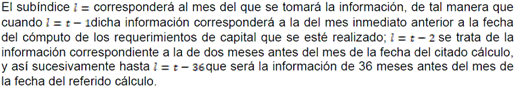

a) Para el cálculo del componente de intereses, arrendamiento y dividendos (CIAD), las Instituciones deberán considerar la información correspondiente a los 36 meses anteriores a la fecha del cálculo del requerimiento de capital que se esté realizando conforme a la fórmula que se expresa a continuación. Para tal efecto, el mes t-1 representa el mes inmediato anterior para el cual se está calculando el requerimiento de capital; t-2 se trata de la información correspondiente a la de dos meses antes del mes de la fecha del citado cálculo, y así sucesivamente hasta t-36 que será la información de 36 meses antes del mes de la fecha del referido cálculo.

En donde:

| Son los Ingresos Netos Anuales correspondientes al periodo j donde j= 1, 2 y 3. |

| Son los Ingresos por Dividendos Anuales correspondientes al periodo j donde j= 1, 2 y 3. |

Las variables  e

e  serán las sumas de los flujos mensuales de los conceptos del estado de resultado integral que se indican en la Tabla 1 siguiente, o bien, de sus equivalentes calculadas conforme a las siguientes fórmulas:

serán las sumas de los flujos mensuales de los conceptos del estado de resultado integral que se indican en la Tabla 1 siguiente, o bien, de sus equivalentes calculadas conforme a las siguientes fórmulas:

e

e  serán las sumas de los flujos mensuales de los conceptos del estado de resultado integral que se indican en la Tabla 1 siguiente, o bien, de sus equivalentes calculadas conforme a las siguientes fórmulas:

serán las sumas de los flujos mensuales de los conceptos del estado de resultado integral que se indican en la Tabla 1 siguiente, o bien, de sus equivalentes calculadas conforme a las siguientes fórmulas:

Tabla 1. Conceptos a incluir en Ingresos por intereses, Gastos por intereses e

Ingresos por Dividendos

Ingresos por Dividendos

(pesos corrientes)

| Conceptos |

| La variable Ingresos por Intereses estará integrado por: a.1 Intereses de cartera de crédito con riesgo de crédito etapa 1. a.2 Intereses de cartera de crédito con riesgo de crédito etapa 2. b. Intereses de cartera de crédito con riesgo de crédito etapa 3. c. Intereses y rendimientos a favor provenientes de inversiones en instrumentos financieros. d. Intereses y rendimientos a favor en operaciones de reporto e. Intereses de efectivo y equivalentes de efectivo. f. Comisiones por el otorgamiento del crédito g. Premios a favor en operaciones de préstamo de valores h. Primas por colocación de deuda. i. Intereses y rendimientos a favor provenientes de cuentas de margen j. Ingresos provenientes de operaciones de cobertura k. Utilidad por valorización l. Incremento por actualización de ingresos por intereses m. Ingresos por arrendamiento n. Recuperación de cartera de crédito |

| La variable Gastos por Intereses se conformará por los siguientes conceptos: a. Intereses por depósitos de exigibilidad inmediata b. Intereses por depósitos a plazo c. Intereses, costos de transacción y descuentos a cargo por emisión de instrumentos financieros que califican como pasivo d. Intereses por préstamos interbancarios y de otros organismos e. Intereses y rendimientos a cargo en operaciones de reporto f. Premios a cargo en operaciones de préstamo de valores g. Costos y gastos asociados con el otorgamiento del crédito h Gastos provenientes de operaciones de cobertura i. Pérdida por valorización j. Intereses a cargo asociados con la cuenta global de captación sin movimientos k. Incremento por actualización de gastos por intereses |

| La variable Ingresos por Dividendos estará conformada por: a. Dividendos de inversiones permanentes b. Dividendos de instrumentos que califican como instrumentos financieros de capital |

Respecto de la variable Activos Productivos, esta deberá obtenerse como el promedio de los 36 meses de los saldos al cierre de cada mes reflejados en su estado de situación financiera de los conceptos que se precisan en la Tabla 2 de este inciso, o sus equivalentes.

Tabla 2. Conceptos a incluir en Activos productivos del CIAD

(pesos corrientes)

| Conceptos |

| La variable Activos Productivos será la integración de: a. Efectivo y equivalentes de efectivo b.1 Cartera de crédito con riesgo de crédito etapa 1 b.2 Cartera de crédito con riesgo de crédito etapa 2 c. Inversiones en instrumentos financieros d. Préstamo de valores e. Instrumentos financieros derivados |

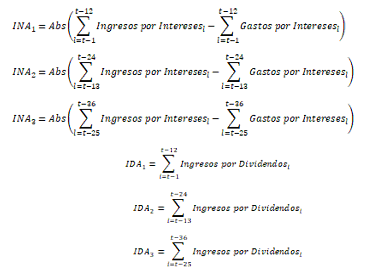

b) El componente de servicios (CS) deberá de ser calculado considerando:

En donde:

| Son Otros Ingresos de la Operación Anuales correspondientes al periodo j donde j= 1, 2 y 3. |

| Son Otros Gastos de la Operación Anuales correspondientes al periodo j donde j= 1, 2 y 3. |

| Son las Comisiones y Tarifas Cobradas Anuales correspondientes al periodo j donde j= 1, 2 y 3. |

| Son las Comisiones y Tarifas Pagadas Anuales correspondientes al periodo j donde j= 1, 2 y 3. |

Para las variables,  referidas, se deberán considerar las sumas de los flujos mensuales de los conceptos del estado de resultado integral, o sus equivalentes, que se indican en la Tabla 3 de este inciso, correspondientes a los 36 meses anteriores al mes para el cual se está calculando el requerimiento de capital, de conformidad a las siguientes fórmulas:

referidas, se deberán considerar las sumas de los flujos mensuales de los conceptos del estado de resultado integral, o sus equivalentes, que se indican en la Tabla 3 de este inciso, correspondientes a los 36 meses anteriores al mes para el cual se está calculando el requerimiento de capital, de conformidad a las siguientes fórmulas:

referidas, se deberán considerar las sumas de los flujos mensuales de los conceptos del estado de resultado integral, o sus equivalentes, que se indican en la Tabla 3 de este inciso, correspondientes a los 36 meses anteriores al mes para el cual se está calculando el requerimiento de capital, de conformidad a las siguientes fórmulas:

referidas, se deberán considerar las sumas de los flujos mensuales de los conceptos del estado de resultado integral, o sus equivalentes, que se indican en la Tabla 3 de este inciso, correspondientes a los 36 meses anteriores al mes para el cual se está calculando el requerimiento de capital, de conformidad a las siguientes fórmulas:

Tabla 3. Conceptos a incluir en Otros Ingresos de la Operación, Otros Gastos de la

Operación, Comisiones y Tarifas Cobradas, y Comisiones y Tarifas Pagadas del

componente de servicios (CS)

Operación, Comisiones y Tarifas Cobradas, y Comisiones y Tarifas Pagadas del

componente de servicios (CS)

(pesos corrientes)

| Conceptos |

| La variable Otros Ingresos de la Operación se integrará por: a. Recuperaciones b. Ingresos por adquisición de cartera de crédito c. Utilidad por venta de cartera de crédito d. Ingreso por opción de compra en operaciones de arrendamiento financiero e. Ingreso por participación del precio de venta de bienes en operaciones de arrendamiento financiero f. Resultado en venta de bienes adjudicados (siempre que sea positivo) g. Resultado por valuación de bienes adjudicados (siempre que sea positivo) h. Resultado en venta de propiedades, mobiliario y equipo (siempre que sea positivo) i. Intereses a favor provenientes de préstamos a funcionarios y empleados j. Resultado por valuación de los beneficios por recibir en operaciones de bursatilización (siempre que sea positivo) k. Resultado por valuación del activo por administración de activos financieros transferidos (siempre que sea positivo) l. Resultado por valuación del pasivo por administración de activos financieros transferidos (siempre que sea positivo) m. Resultado en beneficios por recibir en operaciones de bursatilización (siempre que sea positivo) n. Otras partidas de los ingresos (egresos) de la operación (siempre que sea positivo) ñ. Resultado por valorización de partidas no relacionadas con el margen financiero (siempre que sea positivo) o. Resultado por posición monetaria originado por partidas no relacionadas con el margen financiero p. Incremento por actualización de otros ingresos (egresos) de la operación (siempre que sea positivo) |

| La variable Otros Gastos de la Operación se conformará por: a. Gastos por adquisición de cartera de crédito b. Pérdida por venta de cartera de crédito c. Quebrantos d. Donativos e. Pérdida por adjudicación de bienes f. Resultado en venta de bienes adjudicados (siempre que sea negativo) g. Resultado por valuación de bienes adjudicados (siempre que sea negativo) h. Pérdida en custodia y administración de bienes i. Pérdida en operaciones de fideicomiso j. Intereses a cargo en financiamiento para adquisición de activos k. Resultado en venta de propiedades, mobiliario y equipo (siempre que sea negativo) l. Resultado por valuación de los beneficios por recibir en operaciones de bursatilización (siempre que sea negativo) m. Resultado por valuación del activo por administración de activos financieros transferidos (siempre que sea negativo) n. Resultado por valuación del pasivo por administración de activos financieros transferidos (siempre que sea negativo) ñ. Resultado en beneficios por recibir en operaciones de bursatilización (siempre que sea negativo) o. Otras partidas de los ingresos (egresos) de la operación (siempre que sea negativo) p. Incremento por actualización de otros ingresos (egresos) de la operación (siempre que sea negativo) q. Resultado por valorización de partidas no relacionadas con el margen financiero (siempre que sea negativo) |

| La variable Comisiones y Tarifas Cobradas se integrará por: a. Avales b. Cartas de crédito sin refinanciamiento c. Aceptaciones por cuenta de terceros d. Compraventa de instrumentos financieros e. Apertura de cuenta f. Manejo de cuenta g. Actividades fiduciarias h. Transferencia de fondos i. Giros bancarios j. Cheques de caja k. Cheques certificados l. Cheques de viajero m. Custodia o administración de bienes n. Alquiler de cajas de seguridad ñ. Servicios de Banca Electrónica o. Otras comisiones y tarifas cobradas p. Operaciones de crédito |

| La variable Comisiones y Tarifas Pagadas estará integrada por: a. Bancos corresponsales b. Comisionistas c. Transferencia de fondos d. Préstamos recibidos e. Colocación de deuda f. Otras comisiones y tarifas pagadas |

c) Por su parte, el componente Financiero (CF) se calculará de conformidad con la siguiente fórmula:

En donde:

| Es el Resultado por Compraventa Anual correspondiente al periodo j donde j= 1, 2 y 3 que se calculará como el flujo mensual de los conceptos del estado de resultado integral, o de sus equivalentes que se indican en la siguiente Tabla 4, de acuerdo a las siguientes fórmulas: |

Tabla 4. Conceptos a incluir en Resultado por Compraventa del componente

financiero (CF)

financiero (CF)

(pesos corrientes)

| Conceptos |

| La variable Resultado por Compraventa se integrará por: a. Resultado por compraventa de instrumentos financieros e instrumentos financieros derivados b. Resultado por compraventa de divisas c. Resultado por compraventa de metales preciosos amonedados d. Resultado por venta de colaterales recibidos e. Costos de transacción |

El IN deberá ser calculado antes de cualquier deducción de reservas, salvo aquellas específicas para eventos de Riesgo Operacional y no deberá incluir los conceptos siguientes:

1. Ingresos y gastos asociados con la comercialización o distribución de seguros.

2. Primas pagadas y reembolsos recibidos de pólizas de seguro o reaseguro adquiridas.

3. Gastos de administración y promoción.

4. Recuperación de gastos de administración y promoción

5. Gastos de instalaciones y activos fijos, excepto cuando estos gastos sean resultado de eventos de pérdida por Riesgo Operacional.

6. Depreciación o amortización de activos tangibles e intangibles, excepto aquella depreciación relacionada a activos de arrendamiento financiero, la cual deberá considerarse como gasto por arrendamiento financiero.

7. Provisiones o reversión de provisiones, salvo provisiones relacionadas con eventos de pérdidas por Riesgo Operacional.

8. Gastos por reembolso de capital social.

9. Deterioro del valor o reversión del deterioro del valor (por ejemplo, de activos financieros, activos no financieros, inversiones en subsidiarias, negocios conjuntos o asociadas).

10. Cambios en la cuenta de crédito mercantil reconocida en el estado de resultado integral o su

equivalente.

11. Impuesto sobre la renta.

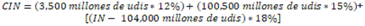

II. El componente del indicador de negocio (CIN) deberá calcularse de manera incremental como se describe en la siguiente Tabla 5, considerando que IN es el resultado obtenido conforme a la fracción I de este artículo.

Tabla 5. Cálculo del componente del indicador de negocio (CIN) en función del ingreso

correspondiente a cada tramo del IN

correspondiente a cada tramo del IN

| Nivel | Nivel de IN | Coeficiente marginal (a) | Determinación del CIN |

| I | Si IN < 3,500 millones de Udis | 12 % |  |

| II | Si 3,500 millones de Udis < IN < 104,000 millones de Udis | 15 % |  |

| III | Si IN > 104,000 millones de Udis | 18 % |  |

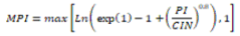

III. Una vez obtenido el CIN a que se refiere la fracción anterior, este se utilizará para calcular el multiplicador de pérdidas internas (MPI) mediante la siguiente fórmula:

En donde:

| El componente del indicador de negocio que se obtenga conforme a la fracción II del presente artículo. |

| 15 veces el promedio de pérdidas anuales por Riesgo Operacional incurridas durante los diez años previos al cálculo de los requerimientos de capital correspondiente. Las Instituciones para la determinación de tales pérdidas deberán cumplir lo establecido en los Anexos 1-D Bis y 12-A de las presentes disposiciones. Para efectos de calcular el promedio de las pérdidas anuales, se deberán considerar como cero tanto las pérdidas nulas o aquellas pérdidas que hayan resultado negativas después de haber considerado recuperaciones. |

Las Instituciones deberán solicitar autorización a la Comisión para utilizar un MPI menor a 1, siempre y cuando se cumplan las siguientes condiciones:

a) Se haya determinado un MPI menor a 1 durante los 6 meses anteriores a la fecha en que se presenta la solicitud de autorización correspondiente si este indicador se calcula con la siguiente fórmula:

En donde las variables CIN y PI se definen conforme lo señalado anteriormente.

b) Acrediten el cumplimiento de los requisitos señalados en los Anexos 1-D Bis y 12-A de estas disposiciones, para lo cual deberán presentar un escrito firmado por el director general, incluyendo el resultado de la última revisión efectuada por un tercero independiente que cumpla con las características establecidas en dichos anexos, así como las evidencias que sustenten dicho resultado. Dicha revisión no podrá haberse realizado con información posterior al plazo referido en el inciso anterior.

No obstante lo anterior, la Comisión podrá ordenar a las Instituciones utilizar un MPI para el cálculo del requerimiento de capital que considere las pérdidas por eventos operacionales incurridas en los últimos cinco años o en un periodo menor, si el MPI calculado con las pérdidas registradas en tales periodos es mayor a 1 y considera que estas son representativas de la exposición al Riesgo Operacional de la Institución de que se trate. Asimismo, podrá ordenar se utilice un MPI mayor a 1 cuando determine el incumplimiento de los requisitos señalados en los Anexos 1-D Bis y 12-A de las presentes disposiciones, que para ser corregido o subsanado, implique realizar ajustes a la base de datos histórica de eventos de pérdida por Riesgo Operacional, en cuyo caso el MPI para el cómputo de los requerimientos de capital será aquel que resulte de considerar dichos ajustes.

La Comisión podrá requerir capital adicional en caso de que haya determinado el incumplimiento de los requisitos señalados en los Anexos 1-D Bis y 12-A referidos en el párrafo anterior, o bien, en la aplicación de lo contenido en el Capítulo IV del Título Segundo estas disposiciones relativas a la administración del riesgo operacional.

El requerimiento de capital por Riesgo Operacional se determinará multiplicando el CIN y el MPI, previamente calculados de conformidad con las fracciones I, II y III anteriores.

En el caso de que las Instituciones no cuenten con una base de datos de pérdidas por Riesgo Operacional que haya sido constituida conforme a lo establecido en los Anexos 1-D Bis y 12-A, por lo menos en los últimos cinco años, o bien, tenga menos de cinco años del inicio de operaciones, su requerimiento de capital por Riesgo Operacional será igual al CIN.

Artículo 2 Bis 115.- Por lo que se refiere a las variables necesarias para determinar el indicador de negocio (IN) que se establece en la fracción I del artículo 2 Bis 114 b anterior, las Instituciones que no cuenten con información mínima de los últimos 36 meses, determinarán el requerimiento de capital por Riesgo Operacional con la información disponible a la fecha del cómputo, ajustando las correspondientes fórmulas a los periodos de información disponibles."

"Artículo 88.- Las Instituciones deberán revelar al público al menos la información que se lista en las fracciones de este artículo, a través de su página de Internet. La información clasificada como cuantitativa deberá revelarse de manera trimestral, dentro del mes inmediato siguiente al de su fecha, a menos que se especifique otra manera de hacerlo; la información cualitativa deberá actualizarse al menos de manera anual, dentro de los primeros 90 días naturales siguientes al cierre de cada ejercicio:

I. . . .

a) . . .

b) La estructura y organización de la función para la administración integral de riesgos y su función de control;

c) El alcance, la naturaleza de los sistemas de información y medición y su reporteo para cada categoría de riesgo por separado;

d) y e) . . .

II. a VI. . . .

VII. En relación con el riesgo operacional las Instituciones deberán revelar de manera anual cuando menos la información conforme a lo establecido en el Anexo 1-O Bis 1 de las presentes disposiciones.

VIII. Información de los riesgos de mercado y liquidez a que esté expuesta la Institución a la fecha de emisión de los estados financieros, debiendo revelar, cuando menos, la información cuantitativa siguiente:

a) Valor en riesgo de mercado.

b) . . .

c) Se deroga.

IX. . . .

. . . "

"Artículo 207.- Las Instituciones deberán proporcionar a la Comisión, con la periodicidad establecida en los artículos siguientes, la información que se adjunta a las presentes disposiciones como Anexo 36, la cual se identifica con las series y reportes que a continuación se relacionan:

Serie R01 Catálogo mínimo

A-0111 Catálogo mínimo

Serie R03 Inversiones en valores

E-0304 Asignaciones

E-0305 Órdenes

Serie R04 Cartera de crédito

Situación financiera

A-0411 Cartera por tipo de crédito, saldo promedio, intereses y comisiones

A-0417 Calificación de la cartera de crédito y estimación preventiva para riesgos crediticios

A-0419 Movimientos en la estimación preventiva para riesgos crediticios

A-0420 Movimientos en cartera con riesgo de crédito etapa 3

A-0424 Movimientos en cartera con riesgo de crédito etapas 1 y 2

Cartera comercial

Información detallada (Metodología de calificación de cartera Anexos 18 a 22)

C-0430 Alta de créditos comerciales a cargo de entidades federativas y municipios, entidades financieras, personas morales y físicas con actividad empresarial, gobierno federal, organismos descentralizados federales, estatales y municipales, empresas productivas del estado y créditos otorgados a proyectos de inversión o activos con fuente de pago propia

C-0431 Seguimiento de créditos comerciales a cargo de entidades federativas y municipios, entidades financieras, personas morales y físicas con actividad empresarial, gobierno federal, organismos descentralizados federales, estatales y municipales, empresas productivas del estado y créditos otorgados a proyectos de inversión o activos con fuente de pago propia

C-0432 Baja de créditos comerciales a cargo de entidades federativas y municipios, entidades financieras, personas morales y físicas con actividad empresarial, gobierno federal, organismos descentralizados federales, estatales y municipales, empresas productivas del estado y créditos otorgados a proyectos de inversión o activos con fuente de pago propia

C-0433 Reservas de créditos comerciales a cargo de entidades federativas y municipios, entidades financieras, personas morales y físicas con actividad empresarial, gobierno federal, organismos descentralizados federales, estatales y municipales y empresas productivas del estado

C-0434 Severidad de la Pérdida de créditos comerciales a cargo de entidades federativas y municipios, entidades financieras, personas morales y físicas con actividad empresarial, gobierno federal, organismos descentralizados federales, estatales y municipales y empresas productivas del estado

C-0435 Probabilidad de Incumplimiento de créditos comerciales a cargo de entidades federativas y municipios

C-0436 Probabilidad de Incumplimiento de créditos comerciales a cargo de entidades financieras

C-0437 Probabilidad de Incumplimiento de créditos comerciales a cargo de personas morales y físicas con actividad empresarial, del gobierno federal, organismos descentralizados federales, estatales y municipales y empresas productivas del estado con ventas o ingresos netos anuales menores a 14 millones de UDIS, distintas a entidades federativas, municipios y entidades financieras

C-0438 Probabilidad de Incumplimiento de créditos comerciales a cargo de personas morales y físicas con actividad empresarial, del gobierno federal, organismos descentralizados federales, estatales y municipales y empresas productivas del estado con ventas o ingresos netos anuales mayores o iguales a 14 millones de UDIS, distintas a entidades federativas, municipios y entidades financieras

C-0439 Método de calificación y provisionamiento aplicable a los créditos comerciales para proyectos de inversión o activos con fuente de pago propia (Anexo 19)

C-0440 Garantías de créditos comerciales

Información detallada de garantías de segundo piso

C-0447 Seguimiento de garantías

Cartera a la vivienda

H-0491 Altas de créditos a la vivienda

H-0492 Seguimiento de créditos a la vivienda

H-0493 Baja de créditos a la vivienda

H-0494 Reservas de créditos a la vivienda

Serie R06 Bienes adjudicados

A-0611 Bienes adjudicados

Serie R07 Impuestos a la utilidad y PTU diferidos

A-0711 Impuestos a la utilidad y PTU diferidos

Serie R08 Captación

A-0811 Captación tradicional y préstamos interbancarios y de otros organismos

A-0815 Préstamos interbancarios y de otros organismos, estratificados por plazos al vencimiento

A-0816 Depósitos de exigibilidad inmediata y préstamos interbancarios y de otros organismos, estratificados por montos

A-0819 Captación integral estratificada por montos

Serie R10 Reclasificaciones

A-1011 Reclasificaciones en el estado de situación financiera

A-1012 Reclasificaciones en el estado de resultado integral

Serie R12 Consolidación

A-1219 Consolidación del estado de situación financiera de la institución de crédito con sus subsidiarias

A-1220 Consolidación del estado de resultado integral de la institución de crédito con sus subsidiarias

B-1230 Desagregado de inversiones permanentes en acciones

Serie R13 Estados financieros

A-1311 Estado de cambios en el capital contable

A-1316 Estado de flujos de efectivo

B-1321 Estado de situación financiera

B-1322 Estado de resultado integral

Serie R14 Información cualitativa

A-1411 Integración accionaria

A-1412 Funcionarios, empleados, jubilados, personal por honorarios y sucursales

Serie R15 Operaciones por servicio

B-1522 Usuarios no clientes de los medios electrónicos de la institución

B-1523 Operaciones de clientes por servicios de banca electrónica

B-1524 Clientes por servicio de banca electrónica

Serie R16 Riesgos

A-1611 Brechas de repreciación

A-1612 Brechas de vencimiento

B-1621 Portafolio global de juicios

Serie R24 Información operativa

B-2421 Información de operaciones referentes a productos de captación

B-2422 Información de operaciones referentes a sucursales, tarjetas de crédito y otras variables operativas

B-2423 Titulares garantizados por el IPAB

C-2431 Información de operaciones con partes relacionadas

D-2441 Información general sobre el uso de servicios financieros

D-2442 Información de frecuencia de uso de servicios financieros

D-2443 Información de ubicación de los puntos de transacciones de servicios financieros

E-2450 Número de clientes de cada producto o servicio por tipo de persona

E-2451 Número de operaciones de cada producto o servicio por tipo de moneda

E-2452 Número de operaciones de cada producto o servicio por zona geográfica

Serie R26 Información por comisionistas

A-2610 Altas y bajas de administradores de comisionistas

A-2611 Altas y bajas de comisionistas

B-2612 Altas y bajas de módulos o establecimientos de comisionistas

C-2613 Seguimiento de operaciones de comisionistas

Serie R27 Reclamaciones

A-2701 Reclamaciones

Serie R28 Información de riesgo operacional

A-2811 Eventos de pérdida por riesgo operacional

A-2812 Estimación de niveles de riesgo operacional

A-2813 Actualización de eventos de pérdida por riesgo operacional

A-2815 Asignación método del indicador de negocio para riesgo operacional

Serie R29 Aseguramientos, transferencias y desbloqueos de cuentas

A-2911 Aseguramientos, transferencias y desbloqueos de cuentas

Serie R32 Conciliaciones

A-3211 Conciliación contable fiscal

Serie 34 Razón de Apalancamiento

A-3401 Cálculo de la Razón de Apalancamiento

Las Instituciones requerirán de la previa autorización de la Comisión para la apertura de nuevos conceptos o niveles que no se encuentren contemplados en las series que correspondan exclusivamente para el envío de información de las nuevas operaciones que les sean autorizadas al efecto por la Secretaría, en términos de la legislación relativa, para lo cual solicitarán la referida autorización mediante escrito libre dentro de los quince días hábiles siguientes a la autorización hecha por la Secretaría. Asimismo, en caso de que por cambios en la normativa aplicable se requiera establecer conceptos o niveles adicionales a los previstos en las presentes disposiciones, la Comisión hará del conocimiento de las Instituciones la apertura de los nuevos conceptos o niveles respectivos.

En los dos casos previstos en el párrafo anterior la Comisión, a través del SITI, notificará a la Institución el mecanismo de registro y envío de la información correspondiente."

"Artículo 208.- . . .

I. . . .

a) a b) . . .

II. . . .

a) a b) . . .

c) La información relativa al reporte A-2815 de la serie R28, deberán proporcionarse a más tardar dentro de los 15 días hábiles siguientes al cierre del mes a que corresponda la información.

d) La información relativa a las series R01; R04, exclusivamente por lo que se refiere a los reportes A-0411, A-0417, A-0419, A-0420 y A-0424, C-0433, C-0434, C-0435, C-0436, C-0437, C-0438, C-0439 y C-0440; R08; R10; R12; R13, únicamente por lo que se refiere a los reportes B-1321 y B-1322, deberá proporcionarse a más tardar el día 20 del mes inmediato siguiente al de su fecha.

Con independencia del envío electrónico, los reportes B-1321 y B-1322 de la serie R13, deberán remitirse debidamente suscritos por los directivos y personas a que se refiere el Artículo 179 de las presentes disposiciones a la Comisión.

e) La información relativa a las series R04, exclusivamente por lo que se refiere al reporte C-0447, R06 y R07 dentro de los 25 días del mes inmediato siguiente al de su fecha.

f) La información relativa a la serie R16, exclusivamente por lo que se refiere a los reportes A-1611 y A-1612, la serie R24, únicamente los reportes B-2421, B-2422, C-2431, D-2441 y D-2442, así como la correspondiente a la serie R26 deberá enviarse a más tardar el último día del mes inmediato siguiente al de su fecha.

g) La información del reporte B-2423 correspondiente a la serie R24, será enviada a más tardar a los 45 días siguientes de la fecha de cierre que se reporta.

h) La información relativa a la serie R34 deberá proporcionarse a más tardar el último día hábil del mes inmediato siguiente al del mes cuyas cifras se utilicen para el cálculo de la razón de apalancamiento.

III. a IV. . . .

. . ."

TRANSITORIOS

PRIMERO.- La presente Resolución entrará en vigor el 1º de enero de 2023, salvo por lo previsto en los siguientes artículos transitorios.

SEGUNDO.- Las instituciones de crédito deberán calcular su requerimiento de capital por Riesgo Operacional utilizando el Método del Indicador de Negocio a que hace referencia el artículo 2 Bis 114 b de la presente resolución modificatoria a más tardar el 1 de enero de 2023.

Para efectos del cálculo de la variable PI a que hace referencia de la fracción III del artículo 2 Bis 114 b de la presente resolución, hasta el año 2025 deberá considerar al menos el promedio del siguiente número de años previos al cálculo de los requerimientos de capital dependiendo del año al que corresponda la determinación de tales requerimientos de capital:

| Año en que se calcula el requerimiento de capital | Número mínimo de años previos utilizados para obtener PI (promedio de las pérdidas anuales por riesgo operacional incurridas) |

| 2023 | 8 años |

| 2024 | 9 años |

Para efectos de la información de los años establecidos en la tabla anterior, las instituciones de crédito deberán utilizar para la determinación de las pérdidas anuales por Riesgo Operacional incurridas durante los años 2014 a 2022, aquellas que hubieran sido registradas dando cumplimiento a lo establecido en el Anexo 12-A, vigente en esos años.

En caso de que las instituciones no cuenten con la información de pérdidas por riesgo operacional de los años referidos en la tabla y al párrafo anterior, su requerimiento de capital por riesgo operacional será igual al CIN de conformidad al último párrafo del artículo 2 Bis 114 b de la presente resolución.

TERCERO.- Las instituciones de crédito podrán calcular su requerimiento de capital por Riesgo Operacional bajo el Método del Indicador de Negocio a partir de las cifras de cierre de octubre de 2020 y antes del 1 de enero de 2023, debiendo presentar la solicitud de autorización a la Comisión Nacional Bancaria y de Valores. Dicha solicitud de autorización deberá incluir una descripción detallada sobre la manera en que cumplen los requisitos a que hace referencia los Anexo 1-D Bis y 12-A de las Disposiciones de carácter general aplicables a las instituciones de crédito sustituidos o adicionados con la presente resolución modificatoria, la evidencia documental en archivos electrónicos que sustente tal descripción, así como la estimación del requerimientos de capital por riesgo operacional calculada con el Método del Indicador de Negocio de los 6 meses previos al mes inmediato anterior.

Una vez recibida la solicitud de autorización referida, la Comisión Nacional Bancaria y de Valores tendrá 60 días hábiles para resolver lo conducente, dentro de los cuales podrá requerir información adicional, suspendiéndose el plazo antes señalado, en tanto la institución de crédito entregue la información que hubiere sido requerida. Transcurrido el plazo de 60 días hábiles sin que la Comisión se haya pronunciado, las instituciones de crédito podrán calcular el requerimiento de capital por Riesgo Operacional en términos del Método del Indicador de Negocio.

Las instituciones de crédito que obtengan la autorización de la Comisión Nacional Bancaria y de Valores para calcular el requerimiento de capital por Riesgo Operacional bajo el Método del Indicador de Negocio de conformidad con lo señalado en este artículo transitorio:

I. Deberán emplear para dicho cálculo hasta el 31 de diciembre de 2021 las siguientes cuentas de sus estados financieros, en sustitución de las cuentas que se presentan en las Tablas 1; 2; 3; y 4 de la fracción I del artículo 2 Bis 114 b de la presente resolución modificatoria:

Tabla 1. Conceptos a incluir en Ingresos por intereses, Gastos por intereses e Ingresos por

Dividendos

Dividendos

(pesos corrientes)

| Conceptos |

| La variable Ingresos por Intereses estará integrado por: a. Intereses de cartera de crédito vigente b. Intereses de cartera de crédito vencida c. Intereses y rendimientos a favor provenientes de inversiones en valores d. Intereses y rendimientos a favor en operaciones de reporto e. Intereses de disponibilidades f. Comisiones por el otorgamiento del crédito g. Premios a favor en operaciones de préstamo de valores h. Premios por colocación de deuda i. Intereses y rendimientos a favor provenientes de cuentas de margen j. Ingresos provenientes de operaciones de cobertura k. Utilidad por valorización l. Incremento por actualización de ingresos por intereses m. Ingresos por arrendamiento |

| La variable Gastos por Intereses se conformará por los siguientes conceptos: a. Intereses por depósitos de exigibilidad inmediata b. Intereses por depósitos a plazo c. Intereses por títulos de crédito emitidos d. Intereses por préstamos interbancarios y de otros organismos e. Intereses por obligaciones subordinadas f. Intereses y rendimientos a cargo en operaciones de reporto y préstamo de valores g. Premios a cargo h. Descuentos y gastos de emisión por colocación de deuda i. Costos y gastos asociados con el otorgamiento del crédito j. Gastos provenientes de operaciones de cobertura k. Pérdida por valorización l. Intereses a cargo asociados con la cuenta global a que se refiere el artículo 61 de la Ley de Instituciones de Crédito m. Incremento por actualización de gastos por intereses n. Costo financiero por arrendamiento capitalizable |

| La variable Ingresos por Dividendos estará conformada por: a. Dividendos de inversiones permanentes b. Dividendos de instrumentos de patrimonio neto |

Tabla 2. Conceptos a incluir en Activos productivos del CIAD

(pesos corrientes)

| Conceptos |

| La variable Activos Productivos será la integración de: a. Disponibilidades b. Cartera de crédito vigente c. Inversiones en valores d. Operaciones con valores y derivadas netas |

Tabla 3. Conceptos a incluir en Otros Ingresos de la Operación, Otros Gastos de la Operación,

Comisiones y Tarifas Cobradas, y Comisiones y Tarifas Pagadas del componente de servicios (CS)

Comisiones y Tarifas Cobradas, y Comisiones y Tarifas Pagadas del componente de servicios (CS)

(pesos corrientes)

| Conceptos |

| La variable Otros Ingresos de la Operación se integrará por: a. Recuperaciones de cartera de crédito b. Recuperaciones c. Ingresos por adquisición de cartera de crédito d. Utilidad por cesión de cartera de crédito e. Ingreso por opción de compra en operaciones de arrendamiento capitalizable f. Ingreso por participación del precio de venta de bienes en operaciones de arrendamiento capitalizable g. Resultado en venta de bienes adjudicados (siempre que sea positivo) h. Resultado por valuación de bienes adjudicados (siempre que sea positivo) i. Resultado en venta de propiedades, mobiliario y equipo (siempre que sea positivo) j. Intereses a favor provenientes de préstamos a funcionarios y empleados k. Resultado por valuación de los beneficios por recibir en operaciones de bursatilización (siempre que sea positivo) l. Resultado por valuación del activo por administración de activos financieros transferidos (siempre que sea positivo) m. Resultado por valuación del pasivo por administración de activos financieros transferidos (siempre que sea positivo) n. Resultado en beneficios por recibir en operaciones de bursatilización (siempre que sea positivo) ñ. Otras partidas de los ingresos (egresos) de la operación (siempre que sea positivo) o. Utilidad por valorización de partidas no relacionadas con el margen financiero p. Resultado por posición monetaria originado por partidas no relacionadas con el margen financiero (siempre que sea positivo) q. Incremento por actualización de otros ingresos (egresos) de la operación (siempre que sea positivo) |

| La variable Otros Gastos de la Operación se conformará por: a. Gastos por adquisición de cartera de crédito b. Pérdida por cesión de cartera de crédito c. Quebrantos d. Donativos e. Pérdida por adjudicación de bienes f. Resultado en venta de bienes adjudicados (siempre que sea negativo) g. Resultado por valuación de bienes adjudicados (siempre que sea negativo) h. Pérdida en custodia y administración de bienes i. Pérdida en operaciones de fideicomiso j. Intereses a cargo en financiamiento para adquisición de activos k. Resultado en venta de propiedades, mobiliario y equipo (siempre que sea negativo) l. Resultado por valuación de los beneficios por recibir en operaciones de bursatilización (siempre que sea negativo) m. Resultado por valuación del activo por administración de activos financieros transferidos (siempre que sea negativo) n. Resultado por valuación del pasivo por administración de activos financieros transferidos (siempre que sea negativo) ñ. Resultado en beneficios por recibir en operaciones de bursatilización (siempre que sea negativo) o. Otras partidas de los ingresos (egresos) de la operación (siempre que sea negativo) p. Incremento por actualización de otros ingresos (egresos) de la operación (siempre que sea negativo) q. Pérdida por valorización de partidas no relacionadas con el margen financiero |

| La variable Comisiones y Tarifas Cobradas se integrará por: a. Avales b. Cartas de crédito sin refinanciamiento c. Aceptaciones por cuenta de terceros d. Compraventa de valores e. Apertura de cuenta f. Manejo de cuenta g. Actividades fiduciarias h. Transferencia de fondos i. Giros bancarios j. Cheques de caja k. Cheques certificados l. Cheques de viajero m. Custodia o administración de bienes n. Alquiler de cajas de seguridad ñ. Servicios de Banca Electrónica o. Otras comisiones y tarifas cobradas (distintas a las relacionadas con cartera de crédito) p. Operaciones de crédito |

| La variable Comisiones y Tarifas Pagadas estará integrada por: a. Bancos corresponsales b. Comisionistas c. Transferencia de fondos d. Préstamos recibidos e. Colocación de deuda f. Otras comisiones y tarifas pagadas (distintas a las relacionadas con cartera de crédito) |

Tabla 4. Conceptos a incluir en Resultado por Compraventa del componente financiero (CF)

(pesos corrientes)

| Conceptos |

| La variable Resultado por Compraventa se integrará por: a. Valores e Instrumentos derivados b. Divisas c. Metales d. Resultado por venta de colaterales recibidos e. Costos de transacción |

Asimismo, en relación con la divulgación de la información contenida en el Apartado D del Anexo 1-D Bis, las instituciones deberán de utilizar la información correspondiente a los conceptos referidos en las tablas anteriores durante el periodo indicado en el primer párrafo de esta fracción.

II. Para el cálculo de PI que se señala en la fracción III del artículo 2 Bis 114 b de la presente resolución modificatoria deberá considerar al menos el promedio del siguiente número de años previos al cálculo de los requerimientos de capital dependiendo del año al que corresponda la determinación de tales requerimientos de capital:

| Año en que se calcula el requerimiento de capital | Número mínimo de años previos utilizados para obtener PI (promedio de las pérdidas anuales por riesgo operacional incurridas) |

| 2020 | 5 años |

| 2021 | 6 años |

| 2022 | 7 años |

| 2023 | 8 años |

| 2024 | 9 años |

Para efectos de la información de los años establecidos en la tabla anterior, las instituciones de crédito deberán utilizar para la determinación de las pérdidas anuales por Riesgo Operacional incurridas durante los años 2014 a la fecha en que utilicen el método del indicador de negocio para el cálculo de sus requerimientos de capital por riesgo operacional, aquellas que hubieran sido registradas dando cumplimiento a lo establecido en el Anexo 12-A, vigente en esos años.

Las instituciones de crédito que, en los términos de este artículo Transitorio, calculen sus requerimientos de capital por Riesgo Operacional con el Método del Indicador de Negocio antes del 1 de enero de 2023, estarán obligadas, a partir de la fecha en que hayan adoptado dicho método, a remitir a la Comisión Nacional Bancaria y de Valores el reporte regulatorio A-2815 de la serie R28 contenido en el Anexo 36 conforme lo establece el artículo 207 y 208 de la presente resolución modificatoria; dichas instituciones que anteriormente al uso del Método del indicador de negocio para el cómputo de los requerimientos de capital por Riesgo Operacional, hubieran utilizado el método estándar o estándar alternativo para tal efecto, ya no estarán obligadas a remitir el reporte regulatorio A-2814.

Atentamente

Ciudad de México, a 5 de noviembre de 2020.- El Presidente de la Comisión Nacional Bancaria y de Valores, Juan Pablo Graf Noriega.- Rúbrica.

ANEXO 1-D BIS

REQUISITOS MÍNIMOS PARA EL USO DEL MÉTODO DEL INDICADOR DE NEGOCIO EN EL CÁLCULO

DEL REQUERIMIENTO DE CAPITAL POR RIESGO OPERACIONAL

DEL REQUERIMIENTO DE CAPITAL POR RIESGO OPERACIONAL

APARTADO A

REQUISITOS GENERALES PARA USO DEL MÉTODO DEL INDICADOR DE NEGOCIO

Las Instituciones deberán observar en todo momento y mantener a disposición de la Comisión la evidencia del cumplimiento de los requisitos generales mínimos siguientes:

I. El director general deberá revisar el marco de gestión del Riesgo Operacional al menos anualmente y contar con la evidencia que soporte dicha revisión.

II. Contar con una metodología de gestión del Riesgo Operacional basada en un marco conceptual de análisis sólido y actualizado de conformidad con estas disposiciones.

III. Contar con una estructura organizacional y recursos suficientes para implementar la metodología para la gestión del Riesgo Operacional en las distintas líneas de negocio de las Instituciones, así como en los ámbitos de control y auditoría.

APARTADO B

CRITERIOS GENERALES PARA DETERMINAR EL MULTIPLICADOR DE PÉRDIDAS INTERNAS

Las Instituciones para determinar el Multiplicador de Pérdidas Internas (MPI) deberán cumplir con los requisitos establecidos en el Anexo 12-A de estas disposiciones respecto la identificación, recopilación y el tratamiento de los datos de pérdidas operacionales internas.

Asimismo, las Instituciones deberán llevar a cabo anualmente una revisión y validación de las políticas, procesos y procedimientos específicos para la identificación, recopilación y tratamiento de la información relacionada con las pérdidas internas por Riesgo Operacional, así como del proceso para la ejecución del cálculo del requerimiento de capital por Riesgo Operacional, la cual deberá ser realizada por auditores externos. Esta revisión deberá realizarse con mayor frecuencia cuando así lo consideren las Instituciones para nuevas actividades o cambios en sus operaciones.

Se considerará que un área interna es independiente, cuando estructural y funcionalmente no dependa de áreas encargadas de la administración de la base de datos de eventos de pérdidas operacionales y de las áreas encargadas de la administración de riesgos de la Institución.

APARTADO C

CRITERIOS ESPECÍFICOS SOBRE IDENTIFICACIÓN, RECOPILACIÓN Y TRATAMIENTO DE DATOS

I. Para efectos del cálculo del Multiplicador de Pérdidas Internas (MPI) las Instituciones deberán apegarse a las siguientes definiciones:

a) Pérdida bruta: a la pérdida antes de cualquier tipo de recuperación.

b) Pérdida neta: a la pérdida después de tener en consideración los efectos contables de las recuperaciones.

c) Recuperación: hecho independiente, relacionado con el evento de pérdida inicial pero separado en el tiempo, por el que el impacto de la pérdida es menor como resultado de la recepción de recursos económicos o ventajas económicas procedentes de un tercero, tales como reembolsos por pagos de seguros, recuperaciones de transferencias de recursos enviadas a destinatarios erróneos.

Los derechos de cobro no son considerados como una recuperación, hasta que se reciba el pago.

II. Para efectos del cálculo del MPI, las Instituciones deberán utilizar el monto de las pérdidas netas, siempre y cuando las recuperaciones hayan sido efectivamente pagadas y se tenga la evidencia de la recepción del pago. No obstante lo anterior, las Instituciones deberán identificar las pérdidas brutas, recuperaciones, separando los reembolsos no procedentes de seguros y recuperaciones procedentes de seguros para todos los eventos de pérdidas operacionales.

III. En el cómputo de la pérdida bruta de la base de datos histórica de eventos de pérdida por Riesgo Operacional, las Instituciones deberán incluir los conceptos siguientes:

a) Registros de pérdidas directas, incluyendo deterioros y liquidaciones contra cuentas contables de pérdidas y ganancias, así como reducciones por eventos de Riesgo Operacional.

b) Costos y gastos internos como externos incurridos como consecuencia del evento de pérdida de Riesgo Operacional, tales como honorarios legales relacionados directamente con el evento, costos asociados para la reparación o sustitución en que se haya incurrido para restaurar la situación anterior al evento de Riesgo Operacional.

c) Provisiones o reservas que se registren en el estado de resultado integral, o su equivalente, para cubrir los posibles efectos de las pérdidas operacionales.

d) Pérdidas derivadas de eventos de Riesgo Operacional con un impacto financiero definitivo, pero que aún no se registren en el estado de resultado integral de las Instituciones, tales como contingencias registradas en cuentas de orden.

e) Los impactos económicos negativos registrados en un ejercicio contable, que deriven de eventos de Riesgo Operacional que afecten los flujos de efectivo o los estados financieros de ejercicios contables previos.

IV. Cuando la Institución pretenda la exclusión para el cálculo del MPI de algún evento de pérdida por Riesgo Operacional de la base de datos histórica a la que se refiere el Anexo 12-A de las presentes disposiciones, deberá solicitar autorización de la Comisión debidamente justificada, para lo cual se deberá tomar en consideración si la causa del evento de pérdidas podría producirse en otras áreas de operaciones de la Institución.

En el caso de las exposiciones legales objeto de liquidación extrajudicial y de la descontinuación de líneas de negocio o actividades, las Instituciones tendrán que demostrar que no existe ninguna exposición legal similar a la anterior, o residual y que los eventos de pérdidas por Riesgo Operacional excluidos no tienen relevancia para otras actividades que continúen o para otros productos.

Asimismo, las Instituciones podrán solicitar la autorización de la Comisión para excluir determinados eventos de pérdidas operacionales que ya hayan dejado de ser relevantes para el perfil de riesgo.

Para efectos de que un evento de pérdida por Riesgo Operacional pueda ser excluido de la base de datos correspondiente, dicho evento deberá cumplir con cada una de las siguientes condiciones:

a) Representar menos del 5 % del promedio de pérdidas históricas de la Institución de que se trate de los últimos 5 años.

b) Haber permanecido en la base de datos de eventos de pérdida por Riesgo Operacional por un periodo mínimo de tres años, con excepción a los eventos asociados con actividades o Unidades de Negocio descontinuadas.

Las Instituciones podrán solicitar a la Comisión autorización para excluir eventos de pérdidas operacionales para el cálculo del MPI, cuando derivado de modificaciones a su plan general de funcionamiento al que alude el artículo 10, fracción IV de la Ley, las Instituciones ya no realicen las actividades que dieron origen a tales eventos de pérdidas operacionales, para lo cual deberán demostrar previamente que no existe exposición residual por dichos eventos y que su exclusión no tiene relevancia para su operación bajo el plan general de funcionamiento modificado.

APARTADO D

CUENTAS QUE INTEGRAN EL CÁLCULO DEL INDICADOR DE NEGOCIO

| Indicador de Negocio | |||

| Component e IN | Conceptos del estado de resultados integral y del estado de la situación financiera | Descripción | Cuenta o su equivalente |

| Interés, arrendamiento y dividendo | Ingreso por Interés | Ingreso por interés de todos los activos financieros y otros ingresos por interés (incluye ingreso de arrendamiento financiero y operativo, y ganancia de activos en renta). | a.1 Intereses de cartera de crédito con riesgo de crédito etapa 1. a.2 Intereses de cartera de crédito con riesgo de crédito etapa 2. b. Intereses de cartera de crédito con riesgo de crédito etapa 3. c. Intereses y rendimientos a favor provenientes de inversiones en instrumentos financieros. d. Intereses y rendimientos a favor en operaciones de reporto e. Intereses de efectivo y equivalentes de efectivo. f. Comisiones por el otorgamiento del crédito g. Premios a favor en operaciones de préstamo de valores h. Primas por colocación de deuda. i. Intereses y rendimientos a favor provenientes de cuentas de margen j. Ingresos provenientes de operaciones de cobertura k. Utilidad por valorización l. Incremento por actualización de ingresos por intereses m. Ingresos por arrendamiento n. Recuperación de cartera de crédito |

| Gastos por Interés | Gastos por intereses de pasivos financieros y otros gastos por intereses (incluyendo gastos por intereses de arrendamiento financiero y operativo, pérdidas, depreciación y deterioro de activos en renta). | a. Intereses por depósitos de exigibilidad inmediata b. Intereses por depósitos a plazo c. Intereses, costos de transacción y descuentos a cargo por emisión de instrumentos financieros que califican como pasivo d. Intereses por préstamos interbancarios y de otros organismos e. Intereses y rendimientos a cargo en operaciones de reporto f. Premios a cargo en operaciones de préstamo de valores |

| | | | g. Costos y gastos asociados con el otorgamiento del crédito h Gastos provenientes de operaciones de cobertura i. Pérdida por valorización j. Intereses a cargo asociados con la cuenta global de captación sin movimientos k. Incremento por actualización de gastos por intereses |

| Activos que generan interés (Cuentas del estado de la situación financiera) | Préstamos, créditos, ingresos por valores (incluyendo bonos de gobierno), activos en renta totales anuales. | a. Efectivo y equivalentes de efectivo b.1 Cartera de crédito con riesgo de crédito etapa 1 b.2 Cartera de crédito con riesgo de crédito etapa 2 c. Inversiones en instrumentos financieros d. Préstamo de valores e. Instrumentos financieros derivados | |

| Ingresos por dividendos | Ingresos por dividendos de inversiones en acciones y fondos no consolidados en los estados financieros de la Institución, incluyendo ingresos por dividendos de subsidiarias no consolidadas, asociadas y partes relacionadas. | a. Dividendos de inversiones permanentes b. Dividendos de instrumentos que califican como instrumentos financieros de capital |

| Servicios | Ingresos por comisiones y tarifas | Ingreso percibido por asesoría y servicios. Incluye ingresos recibidos por la Institución como un intermediario de servicios financieros. | a. Avales b. Cartas de crédito sin refinanciamiento c. Aceptaciones por cuenta de terceros d. Compraventa de instrumentos financieros e. Apertura de cuenta f. Manejo de cuenta g. Actividades fiduciarias h. Transferencia de fondos i. Giros bancarios j. Cheques de caja k. Cheques certificados l. Cheques de viajero m. Custodia o administración de bienes n. Alquiler de cajas de seguridad ñ. Servicios de Banca Electrónica o. Otras comisiones y tarifas cobradas p. Operaciones de crédito |

| | Gastos por comisiones y tarifas | Gastos pagados por recibir de asesoría y servicios, incluidas los pagos por la contratación de terceros que ofrezcan la realización de servicios financieros, pero sin incluir los pagos por la contratación de terceros que ofrezcan servicios no financieros, como logística, tecnologías de la información y recursos humanos. | a. Bancos corresponsales b. Comisionistas c. Transferencia de fondos d. Préstamos recibidos e. Colocación de deuda f. Otras comisiones y tarifas pagadas |

| | Otros ingresos operativos | Ingresos por operaciones bancarias ordinarias no incluidas en otras cuentas IN, pero de naturaleza similar (ingresos de operaciones de arrendamiento deberían ser excluidas). | a. Recuperaciones b. Ingresos por adquisición de cartera de crédito c. Utilidad por venta de cartera de crédito d. Ingreso por opción de compra en operaciones de arrendamiento financiero e. Ingreso por participación del precio de venta de bienes en operaciones de arrendamiento financiero f. Resultado en venta de bienes adjudicados (siempre que sea positivo) g. Resultado por valuación de bienes adjudicados (siempre que sea positivo) h. Resultado en venta de propiedades, mobiliario y equipo (siempre que sea positivo) i. Intereses a favor provenientes de préstamos a funcionarios y empleados j. Resultado por valuación de los beneficios por recibir en operaciones de bursatilización (siempre que sea positivo) k. Resultado por valuación del activo por administración de activos financieros transferidos (siempre que sea positivo) l. Resultado por valuación del pasivo por administración de activos financieros transferidos (siempre que sea positivo) m. Resultado en beneficios por recibir en operaciones de bursatilización (siempre que sea positivo) n. Otras partidas de los ingresos (egresos) de la operación (siempre que sea positivo) ñ. Resultado por valorización de partidas no relacionadas con el margen financiero (siempre que sea positivo) o. Resultado por posición monetaria originado por partidas no relacionadas con el margen financiero p. Incremento por actualización de otros ingresos (egresos) de la operación (siempre que sea positivo) |

| | Otros gastos operativos | Gastos y pérdidas de operaciones ordinarias no incluidas en otras cuentas IN, pero de naturaleza similar y de eventos con pérdida operacional (gastos de arrendamiento operativo debería ser excluido). | a. Gastos por adquisición de cartera de crédito b. Pérdida por venta de cartera de crédito c. Quebrantos d. Donativos e. Pérdida por adjudicación de bienes f. Resultado en venta de bienes adjudicados (siempre que sea negativo) g. Resultado por valuación de bienes adjudicados (siempre que sea negativo) h. Pérdida en custodia y administración de bienes i. Pérdida en operaciones de fideicomiso j. Intereses a cargo en financiamiento para adquisición de activos k. Resultado en venta de propiedades, mobiliario y equipo (siempre que sea negativo) l. Resultado por valuación de los beneficios por recibir en operaciones de bursatilización (siempre que sea negativo) m. Resultado por valuación del activo por administración de activos financieros transferidos (siempre que sea negativo) n. Resultado por valuación del pasivo por administración de activos financieros transferidos (siempre que sea negativo) ñ. Resultado en beneficios por recibir en operaciones de bursatilización (siempre que sea negativo) o. Otras partidas de los ingresos (egresos) de la operación (siempre que sea negativo) p. Incremento por actualización de otros ingresos (egresos) de la operación (siempre que sea negativo) q. Resultado por valorización de partidas no relacionadas con el margen financiero (siempre que sea negativo) |

| Financiero | Utilidad (pérdida) neta en activos y pasivos | · Utilidad/pérdida neta en activos y pasivos de derivados, valores de deuda, créditos, posiciones cortas, otros activos y pasivos. · Utilidad/pérdida de cuentas de coberturas · Utilidad/pérdida por diferencia cambiarias. | a. Resultado por compraventa de instrumentos financieros e instrumentos financieros derivados b. Resultado por compraventa de divisas c. Resultado por compraventa de metales preciosos amonedados d. Resultado por venta de colaterales recibidos e. Costos de transacción |

ANEXO 1-O BIS 1

REVELACIÓN DE INFORMACIÓN RELATIVA AL CÁLCULO DEL REQUERIMIENTO DE CAPITAL POR

RIESGO OPERACIONAL

RIESGO OPERACIONAL

Las Instituciones deberán revelar la información contenida en los siguientes apartados:

I. Requerimiento mínimo de capital por riesgo operacional;

II. Indicador de negocio y subcomponentes;

III. Pérdidas históricas.

Para efectos de la revelación de información a que se refiere el presente anexo, las Instituciones deberán proceder conforme a lo siguiente:

a. Las cifras deberán presentarse en millones de pesos conforme al Artículo 176 de las presentes disposiciones.

b. La información será la correspondiente a la Institución sin consolidar subsidiarias ni entidades de propósito específico y al cierre del ejercicio correspondiente.

c. La información contenida en los apartados I a III del presente anexo debe calcularse en los términos señalados en el Artículo 2 Bis 114 b de las presentes disposiciones.

APARTADO I

REQUERIMIENTO MÍNIMO DE CAPITAL POR RIESGO OPERACIONAL

Las Instituciones deberán revelar el requerimiento de capital por riesgo operacional conforme al formato siguiente:

| Referencia | Descripción | a |

| 1 | Componente del Indicador de Negocio (CIN) | |

| 2 | Multiplicador de Pérdidas Internas (MPI) | |

| 3 | Requerimiento de capital por Riesgo Operacional | |

| 4 | Activos sujetos a Riesgo Operacional | |

Definiciones

Referencia 1: El CIN corresponde al cálculo incremental establecido en la Tabla 5 del artículo 2 Bis 114 b, fracción II de las presentes disposiciones.

Referencia 2: El MPI corresponde al cálculo establecido en la fracción III del artículo 2 Bis 114 b de las presentes disposiciones.

Referencia 3: El Requerimiento de capital por Riesgo Operacional se determinará multiplicando el CIN y el MPI, mostrados previamente en la referencia 1 y 2, respectivamente. En caso de que las Instituciones no cuenten con una base de datos de pérdidas por Riesgo Operacional que haya sido constituida en cumplimiento con lo establecido en los Anexos 1-D Bis y 12-A por lo menos en los últimos cinco años, o bien, tenga menos de cinco años del inicio de operaciones, su requerimiento de capital por Riesgo Operacional será igual al CIN.

Referencia 4: Los Activos sujetos a Riesgo Operacional se determinan multiplicando el Requerimiento de capital por Riesgo Operacional, mostrado previamente en la referencia 3, por 12.5, de conformidad con lo establecido en el artículo 2 Bis 116 de las presentes disposiciones.

APARTADO II

INDICADOR DE NEGOCIO Y SUBCOMPONENTES

Las Instituciones deberán revelar el Indicador de Negocio (IN) y sus subcomponentes, mismos que se utilizan para calcular el Requerimiento de capital por Riesgo Operacional, conforme al formato siguiente:

| Referencia | IN y sus subcomponentes | a | b | c |

| j=3 | j=2 | j=1 | ||

| 1 | Componente de Intereses, Arrendamiento y Dividendos (CIAD) | | | |

| 1a | Ingresos por Intereses | | | |

| 1b | Gastos por Intereses | | | |

| 1c | Activos Productivos | | | |

| 1d | Ingresos por Dividendos | | | |

| 2 | Componente de Servicios (CS) | | | |

| 2a | Comisiones y Tarifas Cobradas | | | |

| 2b | Comisiones y Tarifas Pagadas | | | |

| 2c | Otros Ingresos de la Operación | | | |

| 2d | Otros Gastos de la Operación | | | |

| 3 | Componente Financiero (CF) | | | |

| 3a | Resultado por Compraventa | | | |

| 4 | Indicador de Negocio (IN) | | | |

| 5 | Componente del Indicador de Negocio (CIN) | | | |

Definiciones

Referencia 1: El Componente de Intereses, Arrendamiento y Dividendos (CIAD) se calcula de conformidad con la fórmula señalada en la fracción I, inciso a) del artículo 2 Bis 114 b de las presentes disposiciones. En la fórmula, los términos se calculan como el promedio de tres años: j=3, j=2 y j=1.

Referencia 1a, 1b y 1d: Los Ingresos y Gastos por Intereses e Ingresos por Dividendos, serán la suma de los flujos mensuales, según el año que se esté revelando, de los conceptos del estado de resultado integral que se indican en la Tabla 1 del artículo 2 Bis 114 b de las presentes disposiciones, según el concepto que corresponda.

Referencia 1c: Los Activos Productivos serán el promedio de los 36 meses de los saldos al cierre de cada mes reflejados en su estado de situación financiera de los conceptos que se indican en la Tabla 2 del artículo 2 Bis 114 b de las presentes disposiciones.

Referencia 2: Componente de servicios (SC) se calcula de conformidad con la fórmula señalada en la fracción I, inciso b) del artículo 2 Bis 114 b de las presentes disposiciones. En la fórmula, los términos se calculan como el promedio de tres años: j=3, j=2 y j=1.

Referencia 2a, 2b, 2c, 2d: Los Otros Ingresos y Otros Gastos de la Operación, así como las Comisiones y Tarifas Cobradas y Pagadas, serán la suma de los flujos mensuales, según el año que se esté revelando, de los conceptos del estado de resultado integral, o sus equivalentes, que se indican en la Tabla 3 del artículo 2 Bis 114 b de las presentes disposiciones, según el concepto que corresponda.

Referencia 3: Componente financiero (FC) se calcula de conformidad con la fórmula señalada en la fracción I, inciso c) del artículo 2 Bis 114 b de las presentes disposiciones. En la fórmula, los términos se calculan como el promedio de tres años: j=3, j=2 y j=1.

Referencia 3a: El Resultado por Compraventa serán la suma de los flujos mensuales, según el año que se esté revelando, de los conceptos del estado de resultado integral, o de sus equivalentes, que se indican en la Tabla 4 del artículo 2 Bis 114 b de las presentes disposiciones.

Referencia 4: El Indicador de Negocio (IN) es la suma de los tres componentes: CIAD, CS y CF, conforme lo establecido en la fracción I del artículo 2 Bis 114 b de las presentes disposiciones.

Referencia 5: El CIN corresponde al cálculo incremental establecido en la Tabla 5 del artículo 2 Bis 114 b, fracción II de las presentes disposiciones.

Columnas: j=3 indica el final del periodo anual de revelación, j=2 indica el final del año anterior, así sucesivamente.

Vínculos entre apartados: [Apartado II, referencia 5 columna "a"] corresponde a [Apartado I, referencia 1, columna "a"]

III. PÉRDIDAS HISTÓRICAS

Las Instituciones deberán revelar las pérdidas por Riesgo Operacional incurridas durante los diez años previos al cálculo de los requerimientos de capital correspondiente, clasificándolas en el año correspondiente a su fecha de registro contable, conforme al formato siguiente:

| Ref | Descripción | a | b | c | d | e | f | g | h | i | j | k |

| j=10 | j=9 | j=8 | j=7 | j=6 | j=5 | j=4 | j=3 | j=2 | j=1 | Promedio 10 años | ||

| A. Pérdidas | ||||||||||||

| 1 | Monto total de pérdidas netas de recuperaciones (considerando las exclusiones) | | | | | | | | | | | |

| 2 | Número total de pérdidas | | | | | | | | | | | |

| 3 | Monto total de pérdidas excluidas | | | | | | | | | | | |

| 4 | Número total de exclusiones | | | | | | | | | | | |

| 5 | Monto total de pérdidas netas de recuperaciones y exclusiones | | | | | | | | | | | |

| B. Detalles del cálculo del capital por Riesgo Operacional | ||||||||||||

| 11 | ¿Se utilizan pérdidas para calcular el MPI? (Sí/No) | | ||||||||||

| 12 | Si en la referencia 11 se respondido "No", ¿La exclusión se debe al incumplimiento de contar con una base de datos de pérdidas que haya sido constituida en cumplimiento con lo establecido en los Anexos 1-D Bis y 12-A de las presentes disposiciones? (Sí/No) | | ||||||||||

Definiciones

Referencia 1: Revelar el monto total de las pérdidas netas de recuperaciones por eventos de pérdida por Riesgo Operacional, incurridas durante los diez años previos al cálculo del requerimiento de capital correspondiente, mismas que deberán cumplir lo establecido en los Anexos 1-D Bis y 12-A de las presentes disposiciones. Las pérdidas excluidas del cálculo deben incluirse en el monto total de pérdidas reveladas en esta referencia.

Referencia 2: Revelar el número total de pérdidas por Riesgo Operacional.

Referencia 3: Revelar el monto total de pérdidas que se han excluido del cálculo del capital por Riesgo Operacional, para cada uno de los diez años previos al cálculo del requerimiento de capital correspondiente.

Referencia 4: Revelar el número total de exclusiones.

Referencia 5: Revelar el monto total de pérdidas por Riesgo Operacional neto de recuperaciones y pérdidas excluidas.

Referencia 11: Se debe indicar si la institución utiliza las pérdidas por Riesgo Operacional para calcular el MPI, en caso de presentar un MPI=1 se deberá responder negativamente.

Referencia 12: En caso de haber respondido negativamente en la referencia 11, la institución debe indicar si la razón por la que no utiliza las pérdidas por Riesgo Operacional para calcular el MPI, es debido a que no cumplen con lo establecido en los Anexos 1-D Bis y 12-A de las presentes disposiciones. La solicitud de cualquier multiplicador diferente al resultante, deberá revelarse en la referencia 2 del apartado I del presente anexo, junto con una breve explicación.

Columnas: Para las referencias (a) a (j), j=10 indica el final del periodo anual de revelación, j=9 indica el final del año anterior, así sucesivamente. La Referencia (k) revela las pérdidas anuales promedio, según corresponda, incurridas durante los diez años previos al cálculo del requerimiento de capital correspondiente.

ANEXO 12-A

REQUISITOS PARA LA ELABORACIÓN Y ACTUALIZACIÓN DE LA BASE DE DATOS HISTÓRICA QUE

CONTENGA EL REGISTRO SISTEMÁTICO DE LOS DIFERENTES TIPOS DE PÉRDIDA ASOCIADA AL

RIESGO OPERACIONAL DE LAS INSTITUCIONES

CONTENGA EL REGISTRO SISTEMÁTICO DE LOS DIFERENTES TIPOS DE PÉRDIDA ASOCIADA AL

RIESGO OPERACIONAL DE LAS INSTITUCIONES

Las Instituciones deberán generar una base de datos histórica que contenga el registro sistemático de los diferentes tipos de pérdida y su costo, el cual deberá incluir la pérdida económica originada por el evento, así como todos los gastos adicionales en los que incurrió la Institución como consecuencia de dicho evento, en correspondencia con su registro contable, el cual deberá realizarse de forma global en las cuentas de resultados y, de forma específica, a través de auxiliares en la contabilidad.

En caso de haber recuperaciones, estas deberán estar registradas por separado. Adicionalmente, deberán registrarse los montos de los beneficios y aquellos casos de fallos de riesgo de crédito y de mercado por causas atribuibles a Riesgo Operacional, así como las cuasi-pérdidas por Riesgo Operacional.

Se entenderá por cuasi-pérdida, aquellos eventos de riesgo operacional que no conduzcan a una pérdida, o bien, aquellos eventos de riesgo operacional que generen una pérdida que sea recuperada en un corto tiempo.

Los eventos de Riesgo Operacional deberán ser clasificados en cuando menos uno de los distintos tipos de Riesgo Operacional señalados en la Sección II del presente Anexo 12-A, sin que ello limite a las Instituciones a realizar una clasificación interna más detallada de las pérdidas.

Sección I

Consideraciones para la recolección de datos internos de eventos de pérdida por Riesgo Operacional

Las Instituciones para la identificación, recopilación y tratamiento de los datos de pérdidas operacionales que les permita generar y mantener una base de datos histórica, deberán:

a) Contar dentro de sus objetivos, lineamientos y políticas para la Administración Integral de Riesgos

con políticas, procesos y procedimientos específicos y documentados para la identificación, recopilación, clasificación y registro contable de la información relacionada con los eventos de pérdidas internas por riesgo operacional.

b) Los datos internos históricos de eventos de pérdida por Riesgo Operacional deberán ser integrales e incluir los montos de pérdida asociados para la totalidad de las actividades de cada unidad de negocio y línea de negocio al interior de la Institución, incluyendo el reconocimiento de dichas actividades a nivel geográfico. La Institución deberá corresponder todos sus datos internos de eventos de pérdida a sus procesos, a sus riesgos operacionales y líneas de negocio.

c) Los eventos de pérdida por Riesgo Operacional deberán ser incorporados a una base de datos que garantice la asignación tanto de los ingresos como de los costos financieros.

d) En la constitución de la base de datos de eventos de pérdida por Riesgo Operacional, la Institución deberá identificar eventos sencillos, es decir, aquellos que generan un sólo impacto en la contabilidad, así como eventos múltiples que generen varios impactos en la contabilidad. Además, identificará para cada uno de los eventos, las líneas de negocio y áreas responsables tanto para la gestión de los eventos como para la asignación contable de las pérdidas que afecten a una sola o múltiples líneas de negocio.

e) El área o unidad de negocio en la cual se genere el evento de pérdida, debe contar con evidencia del seguimiento que se dé a cada uno de los eventos de pérdida por Riesgo Operacional. Dicho seguimiento se podrá dar por concluido si no se presentan eventos subsecuentes durante los siguientes 12 meses posteriores a su ocurrencia, y en caso de que exista un evento subsecuente que se presente después de este periodo deberá considerarse como un nuevo evento.

En el caso que se presenten eventos subsecuentes conforme a lo establecido en el párrafo anterior, se les deberá dar seguimiento junto con el evento que les dio origen.

En caso de presentarse diversas pérdidas por causa de un evento en común, estas deberán agregarse y asociarse a un mismo evento. Para efectos de lo anterior, se podrá asociar cada registro en la base de datos con un mismo evento para identificar la totalidad de sus consecuencias.

Para efectos de este inciso e), las recuperaciones no se considerarán como eventos subsecuentes.

f) La base de datos de eventos de pérdida por Riesgo Operacional se deberá actualizar al menos de forma trimestral o antes cuando así lo considere la Institución.

g) La base de datos de eventos de pérdidas históricas por Riesgo Operacional deberá incluir además de los importes brutos de las pérdidas, las fechas de referencia de los eventos de riesgo operacional de conformidad con los criterios siguientes:

i. Fecha de ocurrencia del evento, en que se produjo o inicio el evento de pérdida, cuando se cuente con ella.

ii. Fecha de descubrimiento, en la que la Institución tuvo conocimiento del evento de pérdida.

iii. Fecha de registro contable, en la que el evento de pérdida se registró contablemente en el estado de resultado integral de las Instituciones, o su equivalente, ya sea en su carácter de pérdida, reserva o provisión para pérdidas.

iv. Fecha de registro herramienta de Riesgo Operacional, en la que el evento de pérdida se registró en el sistema o en la herramienta para su control y gestión.