PROGRAMA Nacional de Financiamiento del Desarrollo 2020-2024.

Secretaría de Hacienda y Crédito Público

PROGRAMA SECTORIAL

DERIVADO DEL PLAN NACIONAL DE DESARROLLO

2019-2024

Contenido

1.- Fundamento normativo de elaboración del programa

2.- Siglas y acrónimos

3.- Origen de los recursos para la instrumentación del Programa

4.- Análisis del estado actual

Crecimiento y estabilidad macroeconómica

Ingresos

Gasto público

Federalismo fiscal

Sistemas financiero y de pensiones

Financiamiento y banca de desarrollo

5.- Objetivos prioritarios

5.1.- Relevancia del objetivo prioritario 1: Crecimiento y estabilidad macroeconómica

5.2.- Relevancia del objetivo prioritario 2: Ingresos

5.3.- Relevancia del objetivo prioritario 3: Gasto público

5.4.- Relevancia del objetivo prioritario 4: Federalismo fiscal

5.5.- Relevancia del objetivo prioritario 5: Sistema financiero y de pensiones

5.6.- Relevancia del objetivo prioritario 6: Financiamiento y banca de desarrollo

6.- Estrategias prioritarias y acciones puntuales

7.- Metas para el bienestar y Parámetros

8.- Epílogo: Visión hacia el futuro

Recuadros

Recuadro 1: Política fiscal contracíclica y regla fiscal en México

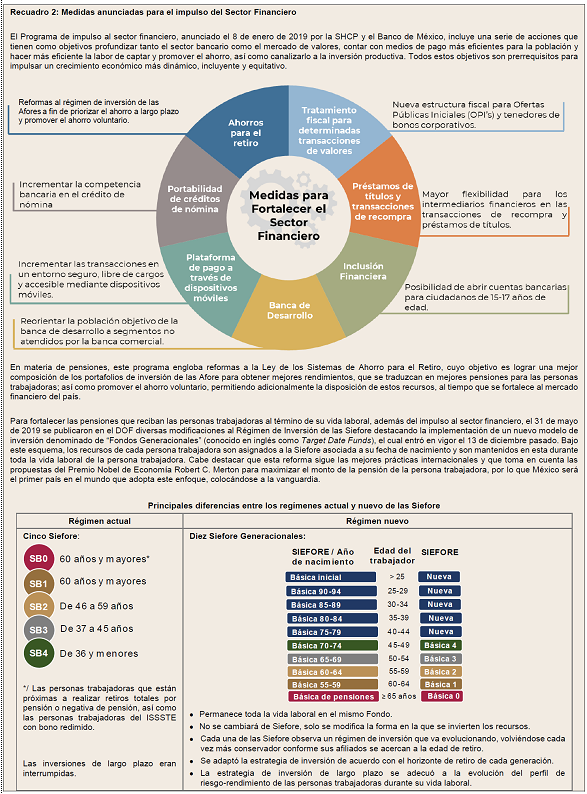

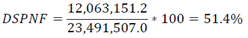

Recuadro 2: Medidas anunciadas para el impulso del Sector Financiero

Recuadro 3: Avances en la banca de desarrollo durante 2019

1.- Fundamento normativo de elaboración del programa

En el Programa Nacional de Financiamiento del Desarrollo 2020-2024 (Pronafide) se presentan los objetivos y las estrategias prioritarias, así como las acciones puntuales en los sectores hacendario y financiero que asegurarán la disponibilidad de recursos necesarios para incrementar la inversión e impulsar el desarrollo del país. Asimismo, en el Programa se delinea el plan de acción para promover la inclusión financiera, fortalecer el marco de responsabilidad hacendaria y mantener la estabilidad macroeconómica del país.

El Programa está orientado a implementar una política económica que considere la existencia de restricciones internas y externas, de manera que su diseño asegure la viabilidad de las políticas del Gobierno de México, cuyo fin es reducir las desigualdades económicas y sociales entre los diferentes grupos poblacionales y entre las regiones del país.

El Pronafide tiene sustento en los artículos 25 y 26 de la Constitución Política de los Estados Unidos Mexicanos; 9, 16, 22 y 23 de la Ley de Planeación; 9 y 31 de la Ley Orgánica de la Administración Pública Federal; y la fracción II del artículo 16 del Reglamento Interior de la Secretaría de Hacienda y Crédito Público.

De conformidad con los artículos 25 y 26 constitucionales, corresponde al Estado la rectoría del desarrollo nacional, garantizando que este sea integral y sustentable, que vele por el fortalecimiento de la soberanía nacional y su régimen democrático, y que a través del fomento del crecimiento económico y una distribución equitativa del ingreso y la riqueza se llegue al pleno ejercicio de la libertad y al respeto de las garantías consagradas en la Constitución Política de los Estados Unidos Mexicanos.

En apego a lo dispuesto por los artículos 9, 16, 22 y 23 de la Ley de Planeación, las dependencias de la Administración Pública Federal deberán planear y conducir sus actividades en congruencia con la planeación nacional del desarrollo, a través de la elaboración de programas sectoriales, dentro de los cuales se encuentra el Pronafide.

Por último, el Pronafide deriva del Plan Nacional de Desarrollo 2020-2024, y se encuentra estrechamente vinculado con las políticas financieras del país, corresponde a la Secretaría de Hacienda y Crédito Público su elaboración, publicación, ejecución y seguimiento, en términos de los artículos 9 y 31 de la Ley Orgánica de la Administración Pública Federal.

2.- Siglas y acrónimos

Afore Administradoras de Fondos para el Retiro

Bancomext Banco Nacional de Comercio Exterior

Banjercito Banco Nacional del Ejército, Fuerza Aérea y Armada

Banobras Banco Nacional de Obras y Servicios Públicos

Bansefi Banco del Ahorro Nacional y Servicios Financieros

BID Banco Interamericano de Desarrollo

CFE Comisión Federal de Electricidad

CNBV Comisión Nacional Bancaria y de Valores

Conapo Consejo Nacional de Población

Coneval Consejo Nacional de Evaluación de la Política de Desarrollo Social

Consar Comisión Nacional del Sistema de Ahorro para el Retiro

DOF Diario Oficial de la Federación

ENAFIN Encuesta Nacional de Financiamiento de las Empresas

ENIF Encuesta Nacional de Inclusión Financiera

ENOE Encuesta Nacional de Ocupación y Empleo

EPE Empresas Productivas del Estado

EUA Estados Unidos de América

FIRA Fideicomisos Instituidos en Relación con la Agricultura

FMI Fondo Monetario Internacional

FND Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero

Fonacot Instituto del Fondo Nacional para el Consumo de los Trabajadores

Fonadin Fondo Nacional de Infraestructura

Fonden Fondo de Desastres Naturales

Fovissste Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado

IEPS Impuesto Especial sobre Producción y Servicios

IGIE Impuesto General de Importación y Exportación

IMSS Instituto Mexicano del Seguro Social

INEGI Instituto Nacional de Estadística y Geografía

Infralatam Infraestructura de América Latina y el Caribe

ISR Impuesto Sobre la Renta

ISSSTE Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado

IVA Impuesto al Valor Agregado

LFPRH Ley Federal de Presupuesto y Responsabilidad Hacendaria

mbd Miles de Barriles Diarios

MiPyMEs Micro, Pequeñas y Medianas empresas

mmd Miles de millones de dólares

mmp Miles de millones de pesos

NA No aplica

Nafin Nacional Financiera

ND No disponible

OCDE Organización para la Cooperación y Desarrollo Económicos

OFI Organismos financieros internacionales

Pemex Petróleos Mexicanos

PIB Producto Interno Bruto

PISA Programa para la Evaluación Internacional de los Estudiantes, por sus siglas en inglés.

PND Plan Nacional de Desarrollo

Pronafide Programa Nacional de Financiamiento del Desarrollo

PRONAIB Programa Nacional de Infraestructura para el Bienestar

RFP Recaudación Federal Participable

RFSP Requerimientos Financieros del Sector Público

SAR Sistema de Ahorro para el Retiro

SHCP Secretaría de Hacienda y Crédito Público

SHF Sociedad Hipotecaria Federal

SHRFSP Saldo Histórico de los Requerimientos Financieros del Sector Público

Siefore Sociedades de Inversión Especializadas de Fondos para el Retiro

Sofomes Sociedades Financieras de Objeto Múltiple

STPS Secretaría del Trabajo y Previsión Social

UDLAP Universidad de las Américas Puebla

3.- Origen de los recursos para la instrumentación del Programa

La totalidad de las acciones que se consideran en este Programa, incluyendo aquellas correspondientes a sus Objetivos prioritarios, Estrategias prioritarias y Acciones puntuales, así como las labores de coordinación interinstitucional para la instrumentación u operación de dichas acciones y el seguimiento y reporte de las mismas, se realizarán con cargo al presupuesto autorizado de los ejecutores de gasto participantes en el Programa, mientras éste tenga vigencia.

4.- Análisis del estado actual

Con base en el PND 2019-2024, el Pronafide tiene como objetivo contribuir a la mejora sostenida de la calidad de vida de la población, bajo los principios de austeridad, honestidad y combate a la corrupción que caracterizan los compromisos del Gobierno de México. Para lograrlo, este Gobierno está comprometido con alcanzar un nivel de desarrollo económico que garantice el uso eficiente y sostenible de los recursos, así como la generación de los medios, bienes, servicios y capacidades humanas para garantizar el bienestar. Asimismo, como parte de la labor del Estado se asegurará que en este proceso no se margine a ninguna persona, grupo social o territorio, garantizando el ejercicio pleno de los derechos de los individuos.

Para impulsar el desarrollo económico, en el Pronafide 2020-2024 se establecen las estrategias prioritarias que permitirán asegurar los recursos fiscales y financieros necesarios para que el Gobierno de México lleve a cabo las acciones que permitan incrementar el bienestar de la población. Además de delimitar las fuentes de financiamiento internas y externas del Gobierno, al interior del Programa también se establecen estrategias que tendrán un impacto positivo en la inversión, la productividad y el crecimiento mediante el fortalecimiento de la estabilidad macroeconómica y de la hacienda pública; la inclusión y uso de tecnología en el sistema financiero; una mayor coordinación con el sector privado para el financiamiento de proyectos de infraestructura; y la distribución de los recursos públicos de manera eficiente y justa, enfocada principalmente a la reducción de brechas de desigualdad entre la población y las regiones.

Las acciones establecidas en el Pronafide 2020-2024 tienen como base los principios rectores establecidos en el PND 2019-2024. En particular, el Programa se rige por los principios de "Economía para el bienestar" y "No dejar a nadie atrás, no dejar a nadie fuera", al buscar un crecimiento económico incluyente que contribuya al bienestar y a la inclusión de la población en situación de vulnerabilidad mediante acciones puntuales que promuevan la cobertura de bienes públicos, el fortalecimiento del mercado interno y la eficiencia del uso de los recursos, manteniendo una política fiscal responsable.

México ha logrado avances importantes en materia de estabilidad económica, como son finanzas públicas sanas, que han conseguido una trayectoria sostenible de la deuda pública; una estructura sólida de la deuda pública con un manejo prudente de riesgos, priorizando la contratada en moneda nacional, a tasa fija y a largo plazo; un tipo de cambio flexible, que ha amortiguado el efecto de los choques externos; unos sistemas financiero y asegurador sólidos, con niveles de capitalización y de liquidez adecuados; una amplia red de acuerdos internacionales, y la autonomía del Banco de México que ha permitido alcanzar niveles de inflación bajos y el mantenimiento de las expectativas de inflación ancladas. Además, la estabilidad macroeconómica en el país se ha mantenido por más de 20 años, incluso ante escenarios internacionales adversos con elevada volatilidad en los mercados financieros, como sucedió durante la crisis financiera global del 2008, ante la caída en los precios internacionales del petróleo en 2013, y de manera más reciente, ante la incertidumbre global derivada de las tensiones comerciales, los conflictos geopolíticos y los efectos económicos derivados de las medidas implementadas para contener la pandemia asociada a la enfermedad denominada COVID-19.

Si bien es cierto que los avances logrados en materia de estabilidad económica se han visto traducidos en bienestar para la población, los logros alcanzados tienen dos límites importantes, ya que por un lado, ha estado ausente un marco fiscal que permita llevar a cabo una política de estabilización del ciclo económico de manera más decidida y que mantenga la credibilidad de las finanzas públicas y, por otro lado, la estabilidad macroeconómica no ha sido una condición suficiente para lograr un mayor crecimiento económico ni una distribución más equitativa de la riqueza. En este sentido, la mejora sostenible en el bienestar de la población requiere de ampliar la capacidad para generar valor en la economía a través de crecimiento y de asegurar que la distribución de los frutos de este crecimiento beneficie a toda la población.

De esta manera, en adición a mantener y profundizar las políticas orientadas a la estabilidad macroeconómica, es necesario continuar mejorando el marco fiscal y abordar los problemas estructurales que han impedido al país aprovechar los avances en materia de estabilidad económica, los cuales también han contribuido a agudizar las brechas de desigualdad en la población. Algunos de estos factores están relacionados con niveles insuficientes de inversión, que se reflejan en infraestructura física y social deficiente y distribuida de manera desigual; rezago habitacional de la población de menores ingresos; baja inclusión financiera; sistemas financiero y de seguros poco profundos y muy concentrados; un sistema pensionario que no cubre las necesidades futuras de la población y que genera presiones a las finanzas públicas; bajos niveles de recaudación de los gobiernos subnacionales; baja recaudación asociada a la alta elusión y evasión fiscal, y falta de eficacia en la implementación del gasto social para reducir las brechas de pobreza y desigualdad.

Bajo este escenario, los objetivos y las estrategias prioritarias, así como las acciones puntuales delimitadas en el Pronafide 2020-2024 están encaminadas a atender algunas de las principales causas en los sectores hacendario y financiero que han impedido el bienestar y el desarrollo nacional, las cuales se describen a continuación.

Crecimiento y estabilidad macroeconómica

En el contexto actual de la economía global de disputas comerciales, conflictos geopolíticos y los efectos económicos de las medidas tomadas en todo el mundo para detener la propagación del COVID-19, nuestro país dispone de fundamentos macroeconómicos sólidos que le permiten hacer frente al entorno, entre los cuales destacan: i) finanzas públicas sanas; ii) el programa de coberturas petroleras; iii) los fondos de estabilización, que suavizan los efectos cíclicos de la economía; iv) el tipo de cambio flexible; v) la regulación y supervisión prudencial del sistema financiero, para mantener su estabilidad y la expansión de financiamiento dentro de condiciones de competencia; vi) la apertura comercial, que permite aprovechar las ventajas comparativas de la economía mexicana; vii) la estructura de la deuda pública, que minimiza los riesgos de crisis de deuda; y viii) la autonomía del Banco de México en la conducción de la política monetaria que ha permitido mantener las expectativas de inflación ancladas y precios estables. Todo lo anterior representa la base para lograr un crecimiento económico a través del cual se mejore de manera continua y sostenida el bienestar de toda la población.

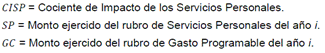

Ahora bien, en los últimos años el país ha enfrentado un crecimiento económico bajo respecto a países con niveles de desarrollo similar y disminuciones en su productividad respecto a años anteriores. Con datos del FMI, entre los años 2000 y 2018, el crecimiento promedio anual del ingreso per cápita fue 0.8%, menor que el crecimiento promedio de países como Brasil (1.3%), Colombia (2.7%), Corea del Sur (3.2%), Turquía (3.6%) y China (8.5%). Además de este bajo crecimiento, existen importantes brechas regionales entre el norte y el sur del país. Por ejemplo, Nuevo León tiene un ingreso per cápita cuatro veces mayor que Oaxaca y, si se mantuvieran las tasas de crecimiento actuales, a Oaxaca le tomaría cerca de 200 años igualar el nivel actual del ingreso per cápita de Nuevo León(1).

Utilizando información comparable a nivel internacional, entre 2000 y 2017 la productividad total de los factores en México tuvo una caída promedio anual de 0.9%. En contraste, en países de América Latina como Colombia y Argentina se incrementó 0.3 y 0.1%, respectivamente, y en los países miembros de la OCDE aumentó 0.4%. Aunado a los bajos niveles de crecimiento económico y de productividad, el nivel de pobreza se ha mantenido en niveles muy elevados y prácticamente sin cambio en los últimos 10 años. De acuerdo con Coneval, de 2008 a 2018 el porcentaje de población en situación de pobreza pasó de 44.4 a 41.9%. Sin embargo, debido al crecimiento poblacional esto significa que de 49.5 millones de personas ahora son 52.4 millones de personas las que viven en situación de pobreza.

Una de las principales herramientas para combatir la pobreza y mejorar las condiciones de vida de la población es el crecimiento económico inclusivo. Para lograrlo, el Gobierno de México debe procurar e incentivar un mayor crecimiento económico y asegurar que los frutos de este crecimiento ayuden a reducir las brechas de desigualdad del país.

Adicionalmente, la estabilidad macroeconómica es una condición necesaria para alcanzar el crecimiento económico sostenido pues genera estabilidad de precios y certidumbre entre los agentes económicos para la toma de decisiones. Históricamente, México ha enfrentado episodios de crisis económicas que significaron caídas importantes en la actividad económica y disminuyeron de manera significativa el bienestar de la población con menores recursos. Estas crisis han reflejado la importancia de contar con políticas públicas encaminadas a lograr y mantener la estabilidad macroeconómica del país, lo que nos permitirá tener la capacidad de enfrentar condiciones adversas tanto internas como externas.

La estabilidad macroeconómica se logra con estabilidad fiscal, finanzas públicas sanas y un manejo adecuado de la deuda pública, principalmente. Las últimas modificaciones del marco normativo de la LFPRH y de su Reglamento han sido importantes para la estabilidad fiscal, sin embargo, estas han sido insuficientes; en particular, no han permitido que el Gobierno pueda llevar a cabo una política fiscal que permita ejercer un papel contracíclico en la economía. La presente administración reconoce estas áreas de oportunidad y por ello propondrá e impulsará las modificaciones necesarias para lograrlo.

| Recuadro 1: Política fiscal contracíclica y regla fiscal en México La política fiscal debe de ejercer un rol contracíclico en la economía. En este sentido, la función del gobierno deberá ser generar ahorros fiscales en momentos de crecimiento económico y desahorros fiscales en tiempos de bajo crecimiento económico, con el fin de estabilizar las finanzas públicas durante el ciclo económico y que estas actúen como un estabilizador de la economía. Este tipo de política fiscal contracíclica es deseable en un país como México, en donde el tamaño de los estabilizadores fiscales es pequeño, principalmente por la base impositiva limitada debido a los elevados niveles de informalidad en la economía. La estabilidad de las finanzas públicas del país se rige bajo el marco normativo de la LFPRH y su Reglamento, que en 2014 y 2015 sufrieron su última modificación importante donde se determinó una nueva regla fiscal con tres directrices: 1. Un balance público en equilibrio, al descontar la inversión de las EPE y del Gobierno Federal1; 2. Una meta anual de los RFSP, el concepto más amplio del balance presupuestario, determinada por la capacidad de financiamiento del sector público federal, y 3. Un límite máximo al gasto corriente estructural.2 A pesar de que en los últimos años México se ha beneficiado de la prudencia fiscal para mantener la estabilidad macroeconómica, la actual regla fiscal no ha cumplido con el objetivo de consolidar la disciplina presupuestaria y lograr la sostenibilidad de las finanzas y deuda públicas en el mediano y largo plazo. Por ello, para esta Administración es importante promover un cambio en el diseño fiscal, tomando como punto de partida un diseño institucional comúnmente conocido como "reglas fiscales de segunda generación", las cuales incluyen: a) El establecimiento de un ancla fiscal de mediano plazo, que en principio podría determinarse por un nivel de deuda máxima sostenible y un mecanismo creíble y acotado temporalmente para una consolidación fiscal que permita regresar a niveles debajo de este máximo cuando por circunstancias excepcionales se rebase. b) La introducción de consideraciones que permitan la sostenibilidad fiscal y, al mismo tiempo, la estabilización del ciclo económico (por ejemplo, una regla de gasto estructural, donde se establece un aumento máximo del gasto asociado al crecimiento de largo plazo de los ingresos, aproximado por el incremento en la tendencia del PIB). c) La creación y el uso de un fondo contracíclico que permita ahorrar en la parte alta del ciclo y usar los recursos para financiar el gasto en la parte baja del ciclo. d) Cláusulas de escape efectivas que deben contemplar solo un rango bien definido de factores, incluyendo claramente cuándo deben aplicarse y especificar cómo volver a implementar los compromisos de la regla fiscal. e) El fortalecimiento de la transparencia fiscal y la introducción de un consejo fiscal asesor independiente. 1/ El monto máximo de inversión a descontar de la meta de balance público se establece anualmente en la Ley de Ingresos de la Federación. 2/ El gasto corriente estructural corresponde al gasto neto total excluyendo los siguientes rubros de gasto: no programable, pensiones y jubilaciones, inversión física y financiera, y el gasto de Pemex y CFE. |

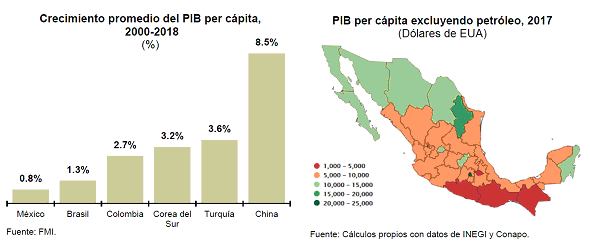

Otro elemento fundamental de la estabilidad macroeconómica es mantener un perfil de riesgo adecuado de la deuda pública, lo cual requiere de un manejo transparente y responsable. La evidencia empírica en México muestra que en los periodos en los que la deuda pública se incrementó significativamente, como en la década de los ochenta, o cuando su estructura generó descalces financieros que incrementaron la vulnerabilidad en términos de plazo, tasa y moneda, como en los años que precedieron a la crisis de 1994, las finanzas públicas fueron vulnerables ante la materialización de choques, tanto internos como externos, que afectaron la estabilidad de precios y además desencadenaron crisis económicas importantes en el país.

Actualmente, el nivel y la estructura de la deuda pública del país permiten que México tenga un manejo de riesgos adecuado para enfrentar escenarios adversos. Esta Administración está comprometida con un marco fiscal responsable, que permita mantener una trayectoria sostenible de la deuda pública, con un nivel estable o decreciente como proporción del PIB en el corto, mediano y largo plazo.

Adicionalmente, el sector energético es una pieza clave para las finanzas públicas y el desarrollo de nuestro país. Se estima que los ingresos públicos asociados al sector(2) representan casi un tercio del total, sin contar las tributaciones que hacen las empresas públicas y privadas en materia de ISR e IVA. Lo anterior, sumado a la relevancia de los energéticos en la actividad económica y en las necesidades básicas de la población, muestra la importancia del fortalecimiento de la industria.

En este sentido, Pemex y la CFE enfrentan retos estructurales que se gestaron hace décadas y han debilitado su posición financiera, lo que les ha impedido realizar las inversiones necesarias para crecer y ayudar a satisfacer las necesidades energéticas del país. En el caso de Pemex, destaca la baja disponibilidad de recursos para invertir en exploración y producción de hidrocarburos, una vez que se descuentan de los ingresos, los diferentes gastos y pagos de impuestos y derechos. Para la CFE, resalta una estructura de ingresos y costos que se ha quedado relativamente rezagada y que limita el desarrollo de la infraestructura requerida para llevar el servicio eléctrico a donde es más valorado.

En este contexto, el reto y la oportunidad consisten en impulsar un crecimiento balanceado del sector, donde la inversión pública y la privada se complementen para promover, además de crecimiento económico, un desarrollo incluyente y sostenible que ayude a resolver las distintas brechas existentes en nuestro país y deje un legado para las generaciones futuras.

Ingresos

En México, los ingresos del Sector Público, en particular los tributarios, son muy bajos en comparación con países con un nivel de desarrollo similar, lo cual limita la capacidad del Estado para proveer bienes y servicios públicos, incentivar el crecimiento a través del gasto en áreas estratégicas y lograr una reasignación de recursos que ayude a reducir las brechas sociales existentes, promoviendo el desarrollo económico del país.

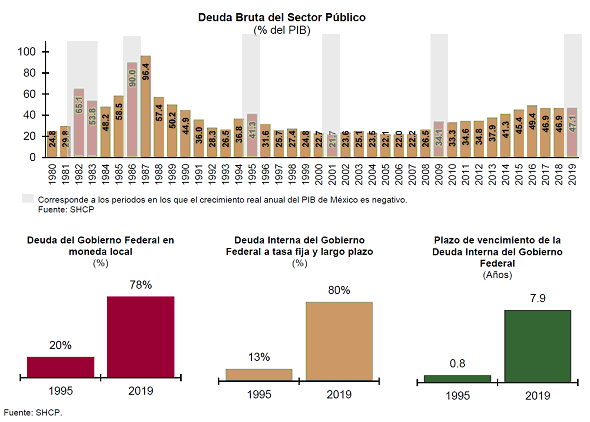

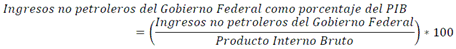

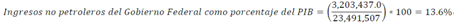

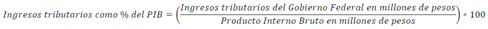

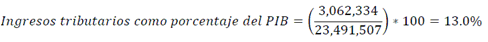

Con información de Cuenta Pública 2019, los ingresos presupuestarios del Sector Público representaron el 22.2% del PIB en 2019. Del total, los ingresos petroleros contribuyeron con el 3.9% del PIB, mientras que los ingresos no petroleros aportaron el 18.3%. Dentro de los ingresos no petroleros, los ingresos tributarios en 2019 representaron el 13.2% del PIB, mientras que en 2009 representaron únicamente el 9.3%. A pesar del incremento observado en los últimos diez años, la recaudación es claramente inferior a la de países con un desarrollo similar.

Los ingresos petroleros se han reducido en los últimos años como consecuencia de la caída de la plataforma de producción de petróleo, ocasionada tanto por el agotamiento de los yacimientos más importantes, como por la falta de inversión estratégica para compensarla, lo que ha generado presiones en las finanzas públicas. De acuerdo con Pemex, entre 2009 y 2019 la empresa redujo su producción de crudo en 33.7%, pasando de 2,601 mbd, a 1,724 mbd. Durante el mismo periodo, los ingresos petroleros pasaron de representar 7.2% del PIB en 2009 a solo 3.9% en 2019.

A pesar de que la recaudación tributaria se ha fortalecido en los últimos años, México continúa posicionándose como uno de los países con menores niveles de recaudación a nivel internacional. Con base en la metodología de la OCDE, a nivel de gobierno general(3), México recaudó 16.2% del PIB en 2017, la tasa más baja entre los países miembros de dicha organización, cuya tasa promedio de recaudación fue de 34.2% del PIB y por debajo de la recaudación promedio de América Latina, la cual fue de 22.8% del PIB.

El bajo nivel de recaudación se debe en gran medida a la evasión y elusión fiscal, así como a la existencia de tratamientos fiscales preferenciales. La UDLAP estimó que en 2016 el ISR y el IVA tuvieron tasas de evasión, respecto a su recaudación potencial, de 19.2 y 16.4%, respectivamente. En conjunto la evasión del IVA, ISR, IEPS e IGIE representó 2.6% del PIB en dicho año.(4)

Existen factores distintos a la evasión y elusión fiscal que resultan en una baja recaudación, entre los que se incluyen: el bajo crecimiento económico; la percepción de que el sistema tributario es inequitativo e injusto; la concepción de que existe corrupción en la ejecución del gasto público y en los procesos administrativos de la autoridad tributaria; los altos costos administrativos del cumplimiento de obligaciones tributarias, y un amplio sector informal en la economía que reduce la base gravable.

Bajo este contexto, es necesario fortalecer la recaudación a través de mayor eficiencia recaudatoria, mediante la reducción de espacios regulatorios que posibilitan la evasión y elusión, así como con la simplificación del cumplimiento de obligaciones fiscales mediante facilidades administrativas. Por ello es importante mejorar los mecanismos de supervisión, aumentar las sanciones por el incumplimiento de las normas fiscales y reducir los costos administrativos en el pago de impuestos.

El fortalecimiento de la recaudación generará una mayor disponibilidad de recursos al Estado para proveer bienes y servicios públicos de calidad, mientras se reduce la dependencia de los ingresos petroleros, asegurando así la estabilidad fiscal. Posteriormente, después de lograr una mayor eficiencia en la recaudación, se podrá buscar reformar el marco tributario tomando como base los principios de progresividad, neutralidad, simplicidad y eficiencia.

Gasto público

De acuerdo con el BID, la eficiencia del gasto se debe medir en función de los efectos que los recursos asignados tienen sobre las condiciones sociales y económicas de los países. De esta forma, un gasto público poco eficiente limita la contribución del sector público a tres de sus ámbitos de competencia: la equidad distributiva, la estabilidad macroeconómica y la asignación de recursos productivos. Al mismo tiempo, es importante destacar que una ejecución ineficiente del gasto tiene efectos negativos sobre la creación de infraestructura y sobre la provisión de servicios públicos de salud y educación, entre otros.

En este sentido, según cifras presentadas por diversos organismos internacionales, nuestro país enfrenta desafíos importantes en la materia, tanto en términos generales como a nivel de implementación en sectores específicos. Un ejemplo de esta situación es que el componente Eficiencia del gasto del Índice de Competitividad Global (2017-2018) ubicó a México en el lugar 121 de 137 países, con información del Foro Económico Mundial, al resaltar la existencia de rezagos en la provisión de bienes y servicios públicos.

En materia de infraestructura, al interior del Reporte de Competitividad Global 2019, México ocupó el lugar 54 de 141 países; lo anterior considerando la conectividad, la eficiencia y la calidad de la infraestructura de transporte (carretera, portuaria, aeroportuaria y ferroviaria), así como la infraestructura relativa a servicios públicos (agua y electricidad). En lo relativo a la infraestructura carretera, México se ubica en el lugar 34 de 141 países, mientras que en materia de infraestructuras aeroportuaria, portuaria y ferroviaria alcanza los sitios 25, 38 y 69, respectivamente.

Respecto al nivel del gasto social, definido como el conjunto de prestaciones en efectivo, provisiones en especie de bienes y servicios e incentivos fiscales con objeto social, México es el país de la OCDE que asigna el menor monto de su presupuesto, como porcentaje del PIB, a este rubro (7.5% del PIB en 2016), cifra menor al promedio de los países miembros de la Organización, de 20.5% del PIB.

En materia de gasto público en salud, México presenta diferencias en comparación con el resto de los países miembros de la OCDE, ubicándose en el último sitio entre 36 países con una asignación estimada del 2.8% del PIB en 2018, 3.8 puntos porcentuales del PIB menos que el promedio. Aunado a lo anterior, esta cifra muestra una tendencia decreciente desde 2013, año en el cual la asignación de gasto público en salud se ubicó en 3.1% del PIB, nivel 0.3% del PIB mayor al nivel estimado para 2018.

En cuestión de educación, el gasto público destinado para todos los niveles educativos (incluyendo investigación y desarrollo) representó el 16.4% del gasto público total en 2016, muy por encima del promedio de los países miembros de la OCDE (10.8%); mientras que respecto del PIB concentró el 4.2%, cifra ligeramente inferior al promedio de esa organización (4.4%). En relación con este último indicador, cabe resaltar que en el país se ha observado un comportamiento ascendente a lo largo de los últimos años. No obstante estas cifras, los resultados de la prueba PISA 2018 divulgados por la OCDE sugieren que la calidad de la educación no ha mostrado incrementos significativos, considerando que México se ubicó debajo del promedio de países miembros de la organización, al igual que en el estudio publicado en el año 2015.

Por su parte, en materia de implementación de la gestión para resultados es de resaltar el avance que México ha tenido, lo que le ha llevado a ocupar uno de los primeros lugares en América Latina. Entre 2007 y 2013 su valuación en el Índice de gestión para resultados en el desarrollo pasó de 3.2 a 4.0. De lo anterior se identifica que, en complemento a las acciones referidas en materia de asignación presupuestal, es necesario consolidar las metodologías y los sistemas para llevar a cabo el monitoreo y la evaluación del desempeño de los programas y políticas públicas, que redunde en la generación de información objetiva que permita una mejora continua de las intervenciones y, en consecuencia, de la calidad del gasto público, potencializando así el impacto de los recursos federales en el desarrollo social y económico de nuestro país. En este contexto, el fortalecimiento de los criterios y metodologías para llevar a cabo la evaluación de los programas y proyectos de inversión permitirá coadyuvar a una mejor asignación de los recursos destinados a gasto de inversión.

Adicionalmente, resaltan los avances que se han observado en materia de armonización contable, resultado de la participación en la adecuación y fortalecimiento de un número importante de disposiciones técnicas y jurídicas relativas al registro de operaciones, la generación de información y la rendición de cuentas; esto en el marco de las instancias que al respecto establece la normatividad correspondiente. Lo anterior es relevante toda vez que las referidas disposiciones, además de ser aplicables a los entes públicos federales, lo son para aquellos de orden local, incidiendo en la generación y provisión de más y mejor información disponible para la ciudadanía por parte de los entes públicos. Otro resultado importante es el relativo a la evaluación del avance en la armonización contable, el cual ha permitido conocer el cumplimiento de los entes públicos respecto de la normatividad aplicable.

Ante el contexto descrito, y frente a una realidad en la que los recursos públicos son limitados, es prioritario para esta Administración programarlos, presupuestarlos y controlarlos de tal forma que se revierta la actual tendencia de su asignación entre gasto corriente y gasto de inversión, para así orientarlos a la atención de las necesidades más apremiantes que se presentan en materia de educación, salud, seguridad, combate a la pobreza, infraestructura, entre otras.

Federalismo fiscal

La coordinación fiscal en México es uno de los pilares que sustentan las haciendas públicas de los gobiernos subnacionales y permite un reparto de facultades en materia de ingresos y de responsabilidades de gasto entre los tres órdenes de gobierno.

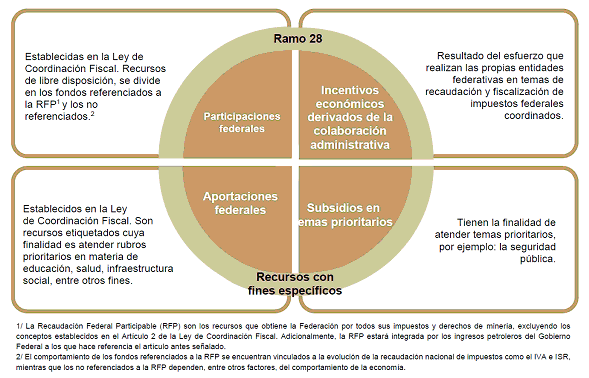

Bajo el arreglo institucional vigente, las entidades federativas y los municipios cuentan con recursos federales que reciben como transferencia directa del Gobierno Federal, así como con recursos propios que son recaudados directamente por cada gobierno subnacional. Entre los recursos federales que reciben destacan los siguientes:

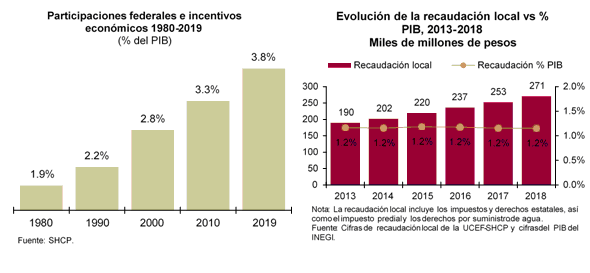

El nivel de participaciones federales e incentivos económicos, como proporción del PIB, ha presentado una tendencia creciente, desde 1.9% del PIB en 1980 a 3.8% del PIB en 2019. Lo anterior debido a modificaciones efectivas en la Ley de Coordinación Fiscal, como las implementadas en 2008 y 2014, y en el Convenio de Colaboración Administrativa en Materia Fiscal Federal y sus Anexos, bajo las cuales se sustenta el pacto fiscal entre los tres órdenes de gobierno desde 1980.

En contraste con los recursos de origen federal, el desempeño de la recaudación local (impuestos y derechos estatales, incluyendo el impuesto predial y los derechos por suministro de agua) ha sido bajo, el cual además es una de las variables que se usa para la distribución de las participaciones federales. Esta recaudación, medida como proporción del PIB, no ha tenido cambios significativos en el tiempo y se ha ubicado en un nivel promedio constante de 1.2% del PIB en los últimos años.

Junto a la baja recaudación local también existe una brecha amplia en la eficiencia recaudatoria entre las entidades federativas, medida en términos de la recaudación por habitante, en donde la entidad más eficiente recauda 12 veces más por persona que la menos eficiente.

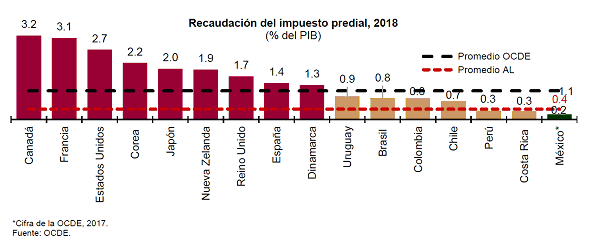

En el ámbito municipal, el cobro del impuesto predial presenta niveles bajos de recaudación como proporción del PIB, alcanzando en 2017 tan solo 0.2% del PIB. Este nivel de recaudación se encuentra por debajo del promedio de los miembros de la OCDE (1.1% del PIB) e incluso por debajo del promedio de los países de América Latina (0.4% del PIB).

La recaudación del impuesto predial no solo es baja sino que también se concentra en pocos municipios del país. Con cifras de la SHCP, en 2018, excluyendo la Ciudad de México, 80% de la recaudación de predial a nivel nacional fue generada por tan solo 118 municipios; 18% por 693 municipios; y el 1.9% restante por 1,637 municipios, localizados principalmente en el sureste del país. Asimismo, a nivel estatal, el impuesto predial se concentra en pocos municipios: en 11 estados más de 50% de su recaudación de predial se concentró en un solo municipio, en su mayoría en las ciudades capitales. Lo anterior se vincula con factores de capacidad administrativa que incluyen una gestión deficiente del impuesto y de los padrones, valores catastrales desactualizados y problemas de regularización de la propiedad; y con factores sociales como son los altos niveles de pobreza y el rezago social de la población, marginación y distribución territorial de la población.

Contar con una baja recaudación en el ámbito subnacional limita el gasto social y la inversión en infraestructura de los gobiernos subnacionales, además de incidir de manera negativa en sus coeficientes de distribución de participaciones federales. Por ello, es necesario mejorar la coordinación fiscal entre los tres órdenes de gobierno para así promover finanzas públicas sanas, sostenibles y con los recursos económicos suficientes para satisfacer las necesidades de la población en el ámbito subnacional.

Sistemas financiero y de pensiones

Los sistemas financiero y de pensiones presentan problemas estructurales que, pese a sus fortalezas en términos de capitalización y liquidez, limitan una mayor penetración entre la población, al tiempo que no logran satisfacer las necesidades de financiamiento que requiere el país para su desarrollo.

Sector bancario

El sector bancario cuenta con niveles de capitalización y de liquidez sólidos que el Gobierno de México debe mantener a través de regulación y supervisión efectivas. A diciembre de 2019, el índice de capitalización promedio de la banca múltiple fue de 16.0%, mientras que a septiembre del mismo año, el promedio del coeficiente de cobertura de liquidez fue de 194.2%, ambos por encima de los mínimos regulatorios de Basilea III(5), de 10.5% para el índice de capitalización y de 100% para el coeficiente de cobertura de liquidez, respectivamente.

Asimismo, a partir de 2015 se ha llevado a cabo de forma anual la Evaluación de Desempeño de las Instituciones de Banca Múltiple(6), mediante la cual se evalúa el grado de orientación y cumplimiento del objeto social y de apoyo al desarrollo de las fuerzas productivas por parte de los bancos, así como su aportación al crecimiento de la economía nacional con apego a las sanas prácticas y usos bancarios. De la evaluación realizada en 2017, 43 de las 48 instituciones evaluadas resultaron aprobadas, mientras que para 2018, 47 de 50 instituciones aprobaron. La evaluación constante en esta materia permitirá a las instituciones de banca múltiple mejorar el cumplimiento de su objetivo social, así como sus prácticas de apoyo al financiamiento.

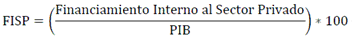

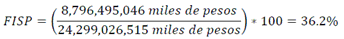

La cartera de crédito de la banca múltiple al sector privado, como porcentaje del PIB, pasó de 12.4% en diciembre de 2010 a 18.8% en diciembre de 2019. El financiamiento interno al sector privado otorgado por los bancos en México se compara desfavorablemente con el de otros países del continente. Para muestra, en 2018 este financiamiento representó 26.8% del PIB nacional, mientras para Chile representó 81.3% del PIB; para Brasil, 61.8% del PIB, y para Estados Unidos, 52.1% del PIB(7). Lo anterior señala que se deben de crear acciones que impulsen el crédito por parte de la banca múltiple, especialmente para aquellos sectores que todavía presentan rezagos.

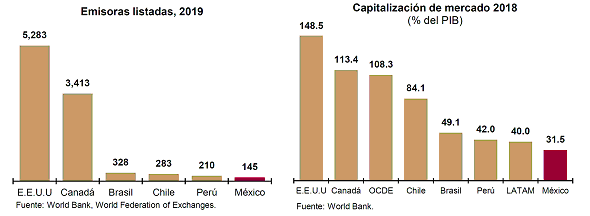

Mercado de valores

El mercado de valores no ha logrado constituirse como una alternativa importante para el financiamiento de empresas y proyectos productivos. Al cierre de 2019, 145 empresas estaban listadas en bolsas de valores mexicanas, cifra similar al nivel de hace 15 años y rezagada respecto a otros países latinoamericanos, como Brasil o Chile con 328 y 283 empresas listadas, respectivamente. Por otro lado, la capitalización del mercado para el cierre de 2018 fue de 31.5% del PIB, nivel inferior en relación con otros países latinoamericanos como Brasil y Chile, con 49.1 y 84.1%, respectivamente, así como con el promedio de los países de la OCDE de 108.3% y de Latinoamérica y el Caribe de 40%, como porcentaje del PIB.

Inclusión financiera

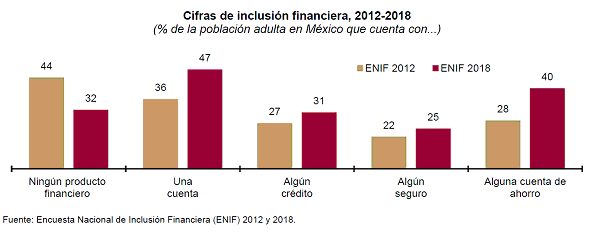

Aún persisten rezagos importantes en materia de inclusión financiera entre la población y las empresas. Si bien de 2012 a 2018 ha habido incrementos significativos en los niveles de acceso y de uso de los productos y servicios que ofrece el sistema financiero, estos todavía son bajos en comparativos internacionales. Por ejemplo, el promedio de la población de los países de América Latina con una cuenta de ahorro en un banco fue de 54% en 2017, mientras que en México fue de 37%.(8) Asimismo, en México aún se cuenta con muy poca penetración de servicios bancarios entre las MiPyMEs. En 2018, de acuerdo con la ENAFIN, solo 23% de las empresas tenía cuentas de depósito empresarial, el 11% tenían tarjeta de crédito y el 18% utilizó la dispersión de nómina ofrecida por los bancos. Para las microempresas la inclusión es menor, ya que solo el 6% reportó contar con tarjeta de crédito empresarial y el 9% dispersó la nómina a través del servicio bancario.

La causa de una baja penetración del sistema financiero es multifactorial y se relaciona con canales de acceso al sistema financiero insuficientes (por ejemplo: sucursales, cajeros, terminales punto de venta, corresponsales, etc.), niveles de educación financiera bajos y poco conocimiento de los mecanismos de protección al consumidor, entre otros. Este escenario demanda un impulso mayor a la inclusión financiera, con acciones puntuales que atiendan a los factores mencionados previamente. Así, el objetivo es incrementar el acceso a los productos y servicios financieros para que sirvan como herramientas que mejoren el bienestar de las personas, en particular, de los grupos en situación de vulnerabilidad, quienes son los más relegados dentro del sistema financiero.

Sistema de pensiones

El sistema de pensiones presenta actualmente importantes áreas de oportunidad, entre las que destacan:

i) Fragmentación (sistemas distintos a nivel federal para las personas trabajadoras cubiertas por los Apartados "A" o "B" del Artículo 123 Constitucional, sistemas distintos a nivel de las entidades federativas y municipios, universidades públicas, etc.) que impide la portabilidad de derechos y que, por lo mismo, afectan la eficiencia del mercado laboral;

ii) Cobertura, toda vez que estos sistemas cubren a menos del 50% de la fuerza laboral del país;

iii) Suficiencia, pues para la mayoría de los sistemas, el nivel de pensión que ofrecen es inferior a la expectativa que tienen las personas trabajadoras, y

iv) Viabilidad financiera, ya que la mayoría de los sistemas de las entidades federativas presentan problemas de liquidez y solvencia y, en el caso de las personas trabajadoras cubiertas por la Ley del Seguro Social de 1973, el régimen transitorio implica una carga fiscal que en las próximas dos décadas podría alcanzar el equivalente a 4% del PIB.

Estos factores hacen que sea imperativo plantear una reforma integral que reconozca todas las fuentes de ingresos a las que puedan acceder las personas adultas mayores incluyendo el Programa para el Bienestar de las Personas Adultas Mayores, los programas ocupacionales y el ahorro voluntario que cada persona trabajadora decida hacer. Todo ello a través de un sistema único que contribuya a dar certidumbre al bienestar de las personas adultas mayores, que asegure la portabilidad de derechos y ahorro, y que a su vez esté garantizada su viabilidad financiera sin afectar la solidez de las finanzas públicas en el corto y largo plazo.

Por otro lado, las Afore se han convertido en el inversionista institucional más relevante en México, al contar con 29.6% del ahorro interno que representa 16.5% del PIB, situándolo como el segundo intermediario financiero más importante del país, solo por debajo de la banca comercial. El rendimiento anual promedio del Sistema, desde su inicio hace 23 años hasta al mes de abril de 2020, es de 5.27% real y de 11.01% nominal. La regulación prudente en materia de inversiones ha permitido la diversificación de los portafolios de inversión de las Siefore, lo que posibilita enfrentar adecuadamente los riesgos y procurar la obtención de mayores rendimientos. La flexibilización gradual del régimen de inversión fomentará una mayor participación de las Afore en los mercados de capitales, para generar una mayor profundidad y liquidez a los títulos emitidos por las empresas privadas, incluidas las MiPyMEs, ofreciendo opciones diversas para canalizar el ahorro a proyectos productivos en el sector privado y atender a empresas que actualmente no cuentan con alternativas de financiamiento.

Los avances en materia de educación financiera, así como el trabajo orientado a incrementar los puntos de contacto de las Afore con las personas trabajadoras, permitieron que al cierre de abril de 2020, el ahorro voluntario total, que incluye el ahorro voluntario y el solidario, alcanzara 96.7 mmp, reflejando un incremento de 22.7% real con respecto al mismo periodo del año anterior.

Dada la apertura actual promovida para el uso de tecnologías que incentivan una mayor competencia, facilidad y más canales de ahorro de largo plazo, y aprovechando los avances tecnológicos para contar con diversas opciones de ahorro a las personas trabajadoras, la SHCP en coordinación con la Consar, continuará trabajando en los mecanismos que faciliten la entrada de recursos al SAR, por medio de aportaciones voluntarias, y en los mecanismos que agilicen la disposición de estos recursos. Asimismo, por medio de los Comités de Educación Financiera se fomentará el SAR y se darán a conocer sus beneficios entre la población, de manera que las personas con base en un mayor conocimiento puedan lograr obtener una mayor pensión para su retiro.

En el periodo de 2013 a 2019, la comisión promedio del Sistema mostró una disminución de 24%, logrando ahorros para las personas trabajadoras de 9,673 mdp. Para 2020 el promedio simple de las comisiones que podrán cobrar las Afore es de 0.92%, ello representa una disminución de 6.1 puntos base respecto a la comisión promedio de 2019 (0.98%). La disminución de las comisiones aprobada para 2020 significará un ahorro para los trabajadores de alrededor de 2,873 mdp. Durante la presente administración, la Consar, a través de su Junta de Gobierno, estableció la metodología para la baja de comisiones con el objetivo de lograr una reducción que permita posicionarlas en niveles internacionales y emitió diversas disposiciones regulatorias que contribuirán a elevar la eficiencia con la que operan las Afore y, de manera paralela, inducir una trayectoria en las comisiones por servicios convergente hacia los mejores estándares internacionales.

No obstante, de acuerdo con la ENIF las Afore presentan la brecha de género más grande, con una diferencia de 18 puntos porcentuales entre mujeres y hombres, y el 70% de las mujeres piensa afrontar los gastos de su vejez con el apoyo de sus familiares, de algún programa social o de ambos, en comparación con el 41% de los hombres. Es por ello que se deben fortalecer e incrementar los esquemas de incorporación voluntaria a las Afores.

Sector asegurador

En el periodo de 2014 a 2019, el sector asegurador registró un crecimiento de 29.7% real en sus reservas, lo cual demuestra solidez y solvencia para enfrentar escenarios adversos, como los sismos del 2017. Asimismo, la rentabilidad financiera del sector pasó de 18.0% a 24.7% en el mismo periodo; sin embargo, la penetración sigue siendo un reto para el mercado. De acuerdo con la OCDE, al cierre del 2018, México ocupó la posición 33 de 37 países en penetración de seguros (calculado como las primas brutas emitidas respecto

del PIB) con un indicador de 2.3% del PIB, es decir, 6.6 puntos porcentuales menor que el indicador calculado para el total de los países miembros de la OCDE.

En cuanto al sector agropecuario, al cierre de 2019, la penetración de las primas directas del seguro agrícola fue del 0.01% del PIB, proporción que se ha mantenido con variaciones marginales durante los últimos 5 años. Lo anterior, impacta en mayor medida a productores de pequeña y mediana escala que carecen de instrumentos para mitigar los riesgos que enfrenta el sector, lo que implica aportaciones de recursos públicos no presupuestados para atender las pérdidas.

Por otra parte, México se encuentra a la vanguardia en medidas encaminadas al desarrollo del marco integral en gestión del riesgo de desastres, incluyendo el uso efectivo de mecanismos de financiamiento y transferencia de riesgos para contener el riesgo fiscal derivado de los desastres. Cabe mencionar que, dada su ubicación geográfica, el país presenta una alta exposición al impacto de fenómenos naturales perturbadores que pudieran afectar la estabilidad de las finanzas públicas, la infraestructura pública y el bienestar de la población en situación de vulnerabilidad.

Actualmente, la estrategia para la gestión del riesgo de desastres tiene como base los instrumentos financieros del Fonden, con lo que se reduce la incertidumbre de asignar recursos financieros por eventos ocasionados por fenómenos naturales perturbadores, sin comprometer recursos públicos presupuestados, otorgando condiciones favorables para que se respete el gasto público. Lo anterior genera un ambiente de estabilidad macroeconómica que protege el crecimiento y el desarrollo económicos del país.

Financiamiento ilícito

| En materia de financiamiento ilícito, se presentan áreas de oportunidad en las que el gobierno reforzará las acciones encaminadas al combate activo de los actos u operaciones que involucren recursos de procedencia ilícita. Durante 2018, se presentaron 82 denuncias, así como la integración de 235 personas a la lista de personas bloqueadas. En 2019, se formularon 164 denuncias, la integración de 1,371 personas en listas de personas bloqueadas, así como la presentación de 85 vistas. | De 2018 a 2019 se observó un incremento del 100% en la presentación de denuncias mientras que se amplió de manera considerable la inclusión de listas de personas bloqueadas (483.4%) en el mismo periodo, por lo que es importante continuar con los esfuerzos para combatir de manera más eficaz estos delitos. |

Actividades de combate a actos u operaciones que involucran recursos de procedencia ilícita, 2016-

2019

2019

| | 2016 | 2017 | 2018 | 2019 |

| Denuncias formuladas | 112 | 113 | 82 | 164 |

| Listas de Personas Bloqueadas1 | 1,953 | 1,470 | 235 | 1,371 |

| Vistas2 | - | - | - | 85 |

1/ Incluye personas directas y terceras relacionadas.

2/ El registro de la presentación de vistas inicio en diciembre del año 2018.

Fuente: Unidad de Inteligencia Financiera, SHCP.

Financiamiento y banca de desarrollo

La banca de desarrollo contribuye a promover el desarrollo económico a través de la inclusión financiera y el acceso al crédito en sectores y grupos que enfrentan mayores limitaciones para acceder a estos. En específico, la oferta de financiamiento para el sector productivo nacional, especialmente para las MiPyMEs y la población rural, continúa siendo limitada, lo cual restringe su capacidad de hacer crecer su negocio y vincularse a cadenas de valor, disminuyendo así su productividad. De acuerdo con la CNBV, en 2018 la participación del crédito al sector privado representó únicamente 37% del PIB, mientras que en países de América Latina ascendió a alrededor de 48% y en países avanzados superó el 145%, según el Banco Mundial. Por su parte, datos del INEGI revelan que en 2017 solo 9.9% de las unidades de producción agropecuarias obtuvieron algún crédito o préstamo para financiar sus actividades.

En cuanto al acceso a los servicios financieros, la población en situación de vulnerabilidad sigue enfrentando limitaciones. Por ejemplo, de acuerdo con la CNBV en 2016 solo 8% de los municipios rurales tenía al menos una sucursal, 12% tenía un corresponsal y 21% tenía al menos una terminal punto de venta.

Por otra parte, en el país perdura un fuerte rezago en materia habitacional ya que el crédito en este sector se dirige hacia la población afiliada a los sistemas formales de seguridad social, excluyendo a la población no afiliada o de menores ingresos. En 2016, conforme a información de la SHF, alrededor de 9 millones de viviendas, 28.1% del total del país, se encontraban en situación de rezago habitacional, es decir, en condición de precariedad tanto en su construcción como en sus condiciones de habitabilidad. Además, la disminución en la producción de vivienda social y la acumulación de inventarios de vivienda dentro de las entidades federativas también representan un problema. En el país existe una demanda anual aproximada de un millón de viviendas, que supera en un 50% la oferta. Esta situación se debe en buena medida a que la oferta no se ubica en donde está la demanda, a que los precios son inaccesibles para quienes demandan la vivienda, a la falta de acceso a crédito, así como a escasos apoyos e instrumentos para la producción social asistida de vivienda mediante mecanismos de autoconstrucción. En México la compra de vivienda nueva solo es accesible para aquellas personas con ingresos mayores a cinco salarios mínimos por lo que, de acuerdo con el ingreso mensual estimado por el INEGI, en 2016 alrededor de 60% de las familias mexicanas se encontraban excluidas del mercado formal de la vivienda.

Por lo anterior, la banca de desarrollo reforzará sus estrategias de operación para propiciar una mayor inclusión financiera de su población objetivo y fortalecer su capacidad de otorgamiento de crédito y garantías, vigilando que los recursos se destinen a la atención de sus objetivos prioritarios para el cumplimiento de las metas. Asimismo, se pondrá especial énfasis en el diseño de programas con equidad de género y proyectos sostenibles, con el fin de disminuir disparidades sociales y territoriales.

| Recuadro 3: Avances en la banca de desarrollo durante 2019 El Gobierno de México se propuso reestructurar la banca de desarrollo con el objetivo de mejorar la cobertura y focalización de su población objetivo e incrementar su eficiencia a través de la: · Transformación de Bansefi a Banco del Bienestar, junto con diversas modificaciones a su Ley orgánica para ampliar sus objetivos y facultades y cambiar sus obligaciones de forma potestativa a forma obligatoria. · Fusión de Nafin y Bancomext para aumentar la eficacia del financiamiento a sus sectores y eliminar la duplicidad de actividades, costos y oferta de productos. · Creación del Nuevo Sistema de Financiamiento Rural Integral constituido por Financiera Nacional de Desarrollo, Fideicomiso de Riesgo Compartido, Fondo de Capitalización e Inversión del Sector Rural y Agroasemex, para formar una ventanilla única que permita aumentar la inclusión financiera, así como para que la población rural conozca los diversos programas y servicios financieros y solicite asesoría y capacitación. |

| En cuanto a infraestructura, existe una brecha significativa que no permite impulsar la conectividad de zonas marginadas y aisladas ni fomentar la competitividad de las empresas, contribuyendo así a un crecimiento desigual entre regiones. De acuerdo con Infralatam, en el periodo 2008-2015, la inversión pública y privada en infraestructura (agua, energía, telecomunicaciones y transporte) en México fue de 3.3% del PIB en promedio, nivel menor al observado en países con economías similares, como lo son Perú y Colombia, donde la inversión en infraestructura en 2015 alcanzó el 10.2 y 7.9% del PIB, respectivamente, según datos del BID. Asimismo, de acuerdo con Banobras, en 2018 el 85% de los municipios en México no contaba con acceso a financiamiento otorgado por la banca de desarrollo para llevar a cabo inversiones de largo plazo en infraestructura tales como agua, alcantarillado, pavimentación, drenaje, caminos y carreteras. | Durante 2019 se ha obtenido financiamiento de OFI por 1,924 millones de dólares para el Gobierno Federal y más de 327 millones de dólares para la banca de desarrollo en los sectores financiero, social, ordenamiento urbano y vivienda, agua, agropecuario, energía limpia, cambio climático y de bienestar, así como proyectos regionales. Actualmente, se tienen 31 proyectos en ejecución del Sector Público con más de 20 dependencias en 9 sectores. |

Atender esta brecha en infraestructura no solo recae en su financiamiento, pues aunque México ha creado instrumentos que han incrementado la participación de inversionistas institucionales, se deben mejorar los mecanismos y criterios de selección y preparación de proyectos de inversión en infraestructura sostenible bajo esquemas de Asociación Público-Privada que además de generar crecimiento, mejoren la calidad de vida de la población, ayuden a proteger el medio ambiente y promuevan un uso eficiente de los recursos.

Por ello, resulta necesario: (i) incorporar una visión de planeación de largo plazo y de manejo de riesgos en el ciclo de inversión; (ii) mejorar criterios económicos, sociales, ambientales, y de gobernanza en los procesos de selección y priorización de proyectos de infraestructura; (iii) desarrollar mecanismos que mejoren las capacidades de preparación de una cartera de proyectos bancables bajo esquemas de Asociación Público-Privada en todos los niveles del gobierno, que esté alineada al PRONAIB y a los objetivos de desarrollo inclusivo del país; y iv) asesorar a las dependencias y entidades de la Administración Pública Federal que pretendan llevar a cabo proyectos de inversión con financiamiento de la banca de desarrollo, desde la evaluación de la idea hasta la etapa de pre-inversión, en el ámbito de sus atribuciones, con el fin de poder colaborar en primer orden en la planeación de la inversión y tener un mayor impacto en el bienestar social. Además, se buscará reducir los costos de transacción y agilizar los procesos para aprovechar mejor las fuentes de financiamiento de los OFI y tener un mayor impacto en los sectores prioritarios.

5.- Objetivos prioritarios

En este capítulo se describen los seis objetivos prioritarios que conforman el Pronafide 2020-2024, los cuales deberán guiar la elaboración de los programas institucionales que preparen las entidades sectorizadas al ramo Hacienda y Crédito Público.

| Objetivos prioritarios del Pronafide | |

| 1.- | Fortalecer los fundamentos macroeconómicos para promover la estabilidad, el crecimiento económico equitativo y el bienestar de la población. |

| 2.- | Fortalecer el sistema tributario para que sea más progresivo y equitativo a la vez que se incremente la recaudación. |

| 3.- | Fomentar una mejor asignación de los recursos públicos federales destinados a gasto corriente y de inversión, para que las dependencias y entidades de la Administración Pública Federal los orienten a acciones que permitan generar condiciones para impulsar el desarrollo del país, priorizando beneficiar a la población más desfavorecida. |

| 4.- | Mejorar la coordinación fiscal entre los tres órdenes de gobierno con la finalidad de promover finanzas públicas subnacionales sanas y sostenibles. |

| 5.- | Impulsar el desarrollo sostenible, la inclusión y la profundización del sistema financiero en favor del bienestar de la población y de la asignación eficiente de los recursos. |

| 6.- | Ampliar y fortalecer el financiamiento y la planeación de la banca de desarrollo y otros vehículos de financiamiento de la Administración Pública Federal, así como fomentar una mayor inclusión financiera de los sectores objetivo y una mayor participación del sector privado, para contribuir al desarrollo económico sostenido del país y al bienestar social. |

5.1.- Relevancia del objetivo prioritario 1: Crecimiento y estabilidad macroeconómica

Fortalecer los fundamentos macroeconómicos para promover la estabilidad, el crecimiento económico equitativo y el bienestar de la población.

La estabilidad macroeconómica se refiere a un estado de la economía en su conjunto en la que no se producen variaciones abruptas en el nivel de producción, el empleo y los precios, y donde las finanzas públicas están en una posición sostenible. Esto reduce la incertidumbre, propiciando las condiciones para que las personas y empresas puedan tomar decisiones en horizontes de más largo plazo, tales como son la inversión o la adquisición de una vivienda. Fenómenos asociados a la inestabilidad macroeconómica son muy perjudiciales para el bienestar de la población, por ejemplo, una alta inflación actúa como un impuesto altamente regresivo que afecta de manera desfavorable la distribución del ingreso. En este sentido, la estabilidad macroeconómica es una condición necesaria para promover el crecimiento y el desarrollo, así como para mejorar las oportunidades de las familias mexicanas.

México a lo largo de las últimas décadas ha logrado mantener la estabilidad macroeconómica a través de políticas económicas sólidas que le han permitido reducir los efectos de la incertidumbre causada por factores externos. No obstante, también se ha caracterizado por un bajo crecimiento económico y bajos niveles de productividad, acompañados de altos niveles de pobreza y desigualdad.

En los últimos años el país ha enfrentado un crecimiento económico bajo respecto a países con niveles de desarrollo similar. Con datos del FMI, entre los años 2000 y 2018, el crecimiento promedio anual del ingreso per cápita fue de 0.8%, menor que el crecimiento promedio de países como Brasil (1.3%), Colombia (2.7%), Corea del Sur (3.2%), Turquía (3.6%) y China (8.5%). Aunado al bajo nivel de crecimiento económico, el nivel de pobreza se ha mantenido en incidencia elevada y prácticamente sin cambio en los últimos 10 años. De acuerdo con Coneval, de 2008 a 2018 el porcentaje de población en situación de pobreza pasó de 44.4 a 41.9%. En este sentido, la estabilidad macroeconómica ha sido una condición necesaria, pero no suficiente para lograr un crecimiento inclusivo.

Actualmente, la economía mexicana es una economía muy abierta e integrada a las cadenas globales de valor y a los flujos de capital internacionales, por lo que es potencialmente más vulnerable a eventos externos adversos, como políticas comerciales restrictivas, aumento de incertidumbre a nivel global, incrementos en la aversión al riesgo y salida de capitales, que pueden repercutir en la estabilidad macroeconómica y afectar el bienestar de la población.

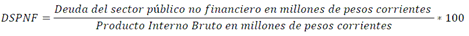

Por lo anterior, resulta primordial que el Estado continúe fortaleciendo los fundamentos macroeconómicos del país que den certidumbre de largo plazo a la economía, lo que permitirá hacer frente a los efectos adversos causados por contingencias externas. La economía mexicana ha sido resiliente a situaciones internacionales adversas como son caídas en los precios del petróleo, volatilidad en los mercados financieros y mayor incertidumbre relacionada con los conflictos comerciales globales, además del brote epidémico del virus SARS-CoV2 (COVID-19). Para ello, es muy importante mantener la salud de las finanzas públicas y una trayectoria sostenible de la deuda pública, una política monetaria orientada a la estabilidad de precios, y un régimen de tipo de cambio de libre flotación que permita absorber los choques externos. Cabe señalar que si bien el manejo de las finanzas públicas ha sido prudente y la deuda pública como porcentaje del PIB se ha mantenido en niveles sostenibles, esta se incrementó de manera importante entre 2008 y 2016. De acuerdo con datos de la SHCP, el SHRFSP, la medida más amplia de la deuda neta del sector público, representaba 32.9% del PIB en 2008 y al cierre de 2016 alcanzó un nivel de 48.7% del PIB. Por ello, una de las prioridades de las finanzas públicas es asegurar que la deuda del sector público se mantenga en niveles sostenibles.

Propiciar un ambiente de estabilidad macroeconómica requerirá de diversos esfuerzos. El Gobierno de México propondrá mejoras a la normatividad y disciplina fiscal para establecer objetivos a mediano plazo para las finanzas públicas que provean de una mayor confianza sobre su sostenibilidad y permitan un papel más activo en la estabilización del ciclo económico.

Asimismo, se continuará con una estrategia que permita mitigar los riesgos y reducir las vulnerabilidades potenciales de la deuda pública a través de un manejo de su estructura, incluyendo un perfil adecuado de vencimientos y privilegiando el financiamiento en pesos y a tasa fija.

5.2.- Relevancia del objetivo prioritario 2: Ingresos

Fortalecer el sistema tributario para que sea más equitativo y progresivo a la vez que se incremente la recaudación.

La recaudación tributaria es la principal fuente de financiamiento del gobierno. Un sistema tributario eficiente, progresivo y neutral permite al Estado realizar sus funciones de proveer bienes y servicios públicos, así como su papel en la reasignación de recursos para contribuir a la reducción de la pobreza y la desigualdad, fomentando el crecimiento y el desarrollo económico.

De acuerdo a la OCDE(9), en 2018 los ingresos tributarios en México, a nivel gobierno general, representaron 16.1% del PIB, cifra que se encuentra por debajo del nivel de países latinoamericanos como Brasil (33.1% del PIB) y Honduras (22.3% del PIB).(10) El bajo nivel de recaudación tributaria en México limita la capacidad del Estado de atender las necesidades de la población en áreas importantes para el desarrollo como educación, salud, seguridad pública e inversión en infraestructura.

Para poder financiar un mayor crecimiento y desarrollo económico, manteniendo la disciplina fiscal, resulta indispensable que el Estado cuente con mayores recursos. En este sentido, con el objetivo que se plantea se buscará fortalecer el sistema tributario para contar con finanzas públicas sostenibles con una menor vulnerabilidad ante cambios en las condiciones del mercado petrolero, de manera que se fortalezca la capacidad para la implementación de políticas públicas encaminadas a mejorar el bienestar general de la población.

Asimismo, como parte de este objetivo se proponen acciones encaminadas a erradicar la evasión y elusión fiscal, es decir, prácticas a través de las cuales algunos contribuyentes evitan o disminuyen su pago de impuestos. El objetivo de estas acciones es que cada contribuyente pague los impuestos que le correspondan. Para ello, se busca que la autoridad fiscal cuente con las herramientas necesarias para detectar de manera oportuna a aquellos contribuyentes que evaden impuestos, a través de prácticas como la emisión de comprobantes fiscales de operaciones simuladas. Adicionalmente, se han incrementado las penas legales de la evasión y el fraude fiscal, así como la probabilidad de detectar dichas prácticas, lo cual favorece la reducción de actividades ilícitas.

Una vez que se reduzcan los espacios regulatorios que facilitan esquemas de elusión y evasión fiscal y se incremente la eficiencia recaudatoria, se propondrán mejoras al marco tributario, con la finalidad de contar con un sistema tributario más justo y equitativo, teniendo como principios rectores la progresividad y la simplicidad

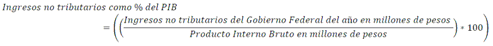

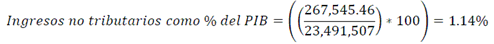

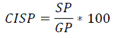

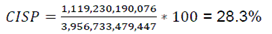

Finalmente, otra fuente de ingresos del Gobierno Federal son los ingresos no tributarios, los cuales en 2019 contribuyeron con 1.5% del PIB. Estos representan una fuente estable de ingresos públicos ya que se refieren a las contraprestaciones que realizan particulares por el uso y aprovechamiento de bienes de dominio público, como el espectro radioeléctrico, los recursos del subsuelo, el agua o el espacio aéreo, así como por los servicios que ofrece el Estado. Cabe señalar que una parte importante de la operación de diversas dependencias, entidades y organismos del Gobierno de México se fondea con ingresos no tributarios. El monto de las contraprestaciones, además, influye en el uso que se da a estos bienes y servicios, por lo que las tarifas elevadas o bajas tienen efectos sobre el nivel de utilización del bien público, lo que desde el punto de vista social tiene consecuencias sobre el bienestar de la población y el desarrollo del país. Por lo tanto, se fortalecerá la correcta determinación de estos pagos, los cuales pueden ayudar, en muchos casos, a la implementación de mecanismos competitivos para la asignación de concesiones.

5.3.- Relevancia del objetivo prioritario 3: Gasto público

Fomentar una mejor asignación de los recursos públicos federales destinados a gasto corriente y de inversión, para que las dependencias y entidades de la Administración Pública Federal los orienten a acciones que permitan generar condiciones para impulsar el desarrollo del país, priorizando beneficiar a la población más desfavorecida.

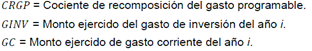

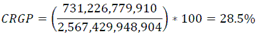

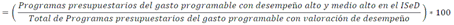

Si bien el gasto público en nuestro país ha contribuido a mejorar las condiciones de bienestar de la población y a potenciar el desarrollo económico, no ha logrado reducir las brechas de desigualdad y pobreza entre los diversos grupos sociales, toda vez que su distribución y ejecución no han sido equitativas ni eficientes. Como muestra de lo anterior, de 2013 a 2018 el gasto corriente ejercido registró un importante crecimiento en su participación en el gasto programable excluyendo el gasto en pensiones y jubilaciones, pasando de 69.4% a 77.8%, impulsado principalmente por el incremento en la participación de los gastos en servicios personales (de 33.6% en 2013 a 36.8% en 2018) y de operación (de 21.5% en 2013 a 27.1% en 2018). Lo anterior ocurrió en perjuicio del gasto de inversión, cuya participación pasó de 30.6 a 22.2%, principalmente como resultado de una caída en la participación de la inversión física. La situación anterior fue causada por un ejercicio discrecional de los recursos públicos, en el cual no se priorizaba el beneficio social sino los privilegios, el dispendio, la suntuosidad y la frivolidad en el manejo del presupuesto. Lo anterior bajo un contexto de corrupción, facilitado por la impunidad generada por la inequitativa impartición de justicia.

Gasto corriente y gasto de inversión:

presupuesto ejercido, 2013, 2015 y 2018

(% de participación en el gasto programable*)

| | 2013 | 2015 | 2018 |

| Gasto corriente | 69.4 | 70.9 | 77.8 |

| Servicios personales | 33.6 | 33.1 | 36.8 |

| Subsidios | 14.3 | 15.4 | 13.8 |

| Gasto de operación | 21.5 | 22.5 | 27.1 |

| Gasto de inversión | 30.6 | 29.1 | 22.2 |

| Inversión física | 21.7 | 20.8 | 16.6 |

| Subsidios | 4.1 | 4.2 | 2.4 |

| Otros | 4.9 | 4.0 | 3.2 |

| */ Excluyendo el gasto en pensiones y jubilaciones. Fuente: SHCP, con información de la Cuenta Pública Federal correspondiente a los años 2013, 2015 y 2018. | |||

Por su parte, respecto del análisis sobre el diseño de nuevas políticas en materia de gasto, se debe tomar en cuenta que al 1 de diciembre de 2018 la Administración Pública Federal contaba con más de 1,900 unidades contratantes de bienes, servicios, arrendamientos y obra pública, las cuales se encontraban fragmentadas y sin coordinación. Esta diversidad reduce la calidad de la planeación estratégica en materia de contrataciones, así como la limitada capacidad del sector privado para atender los procesos gubernamentales y la generación de abasto estratégico que formen el desarrollo de proveedores. De esta manera, la ineficacia y la falta de credibilidad del sistema de contrataciones públicas por parte de la ciudadanía generaron una

tendencia hacia la realización de reformas legales y al aumento de requisitos, con el propósito de aumentar los controles presupuestales en los últimos 10 años, lo cual solo creó un círculo vicioso dentro de las contrataciones públicas.

En este contexto, tomando como pilares las políticas públicas de anticorrupción, el ahorro y la austeridad, la Oficialía Mayor de la SHCP funge como ente público rector de los procedimientos de contrataciones públicas (refiriéndose a bienes, arrendamientos, servicios y obra pública), conforme a las mejores prácticas internacionales, lo que permite superar las debilidades que se presentan cuando las únicas funciones centralizadas de contrataciones se reducen a establecer y supervisar el marco normativo.

En materia de monitoreo y evaluación del desempeño, así como en la implementación de prácticas de armonización contable, si bien se han observado avances, para esta administración es fundamental que la información generada sea un instrumento que coadyuve a potencializar el desarrollo que nuestro país requiere, esto a través de mejores intervenciones públicas y de la provisión de más y mejor información financiera de los entes que integran la Administración Pública Federal. En este sentido, el mejoramiento y la consolidación de las acciones relacionadas al monitoreo del gasto público federal y a la evaluación de su desempeño potenciarán su impacto en el desarrollo económico y social de nuestro país.

Así, las acciones para mejorar la ejecución del gasto público permitirán dar cumplimiento a los principios de eficiencia, eficacia, economía, transparencia y honradez que establece el artículo 134 de la Constitución Política de los Estados Unidos Mexicanos y, de esta forma, un manejo más eficiente de los recursos del sector público que permitirá mejorar su disponibilidad en beneficio del crecimiento económico y del bienestar de las personas, particularmente de aquellas en situación de vulnerabilidad.

5.4.- Relevancia del objetivo prioritario 4: Federalismo fiscal

Mejorar la coordinación fiscal entre los tres órdenes de gobierno con la finalidad de promover finanzas públicas subnacionales sanas y sostenibles.

El federalismo fiscal es una forma de organización del gobierno y de las relaciones intergubernamentales que contempla un reparto de fuentes de ingresos y responsabilidades de gasto entre los tres órdenes de gobierno. Para que los gobiernos subnacionales cuenten con finanzas públicas sanas y con los recursos económicos suficientes para satisfacer las necesidades de la población, resulta fundamental mejorar la coordinación fiscal y contar con una mayor corresponsabilidad entre los tres órdenes de gobierno.

En México, el nivel de participaciones federales e incentivos económicos como proporción del PIB ha presentado una tendencia creciente, pasando de 1.9% del PIB en 1980 a 3.8% del PIB en 2019. Sin embargo, la recaudación local de impuestos y derechos estatales, así como del impuesto predial y de los derechos por suministro de agua, ha sido baja y sin aumentos significativos en el tiempo. En los últimos años el promedio de la recaudación local, medida como proporción del PIB, se ha mantenido en niveles constantes de 1.2% del PIB. Asimismo, la recaudación municipal del impuesto predial, presenta niveles bajos de recaudación como proporción del PIB, alcanzando en 2017 tan solo 0.2% del PIB, nivel por debajo del promedio de los países miembros de la OCDE (1.1% del PIB) e incluso por debajo del promedio de los países de América Latina (0.4% del PIB).

En este sentido, existen áreas de oportunidad con respecto a la recaudación local en las que el Gobierno Federal puede incidir en un trabajo conjunto con los gobiernos subnacionales. Por ejemplo, mediante el intercambio de las experiencias exitosas que en materia de recaudación se han implementado en los estados y municipios. Lo anterior coadyuvará a aumentar los niveles históricos bajos de la recaudación local y la elevada concentración de la recaudación municipal en pocos municipios, lo cual impide un desarrollo más equilibrado de la nación.

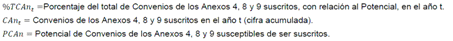

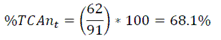

Otra área de oportunidad se relaciona con los incentivos económicos que reciben los gobiernos subnacionales, los cuales se ubican por debajo del nivel potencial que pueden alcanzar. Un ejemplo de ello es el Anexo No. 1 al Convenio de Colaboración Administrativa en Materia Fiscal Federal referente a los Derechos asociados a la Zona Federal Marítimo Terrestre, cuya recaudación es baja. Asimismo, existen otros Anexos que son susceptibles de ser suscritos por parte de algunas entidades federativas y municipios, por ejemplo el correspondiente al Anexo número 4 que se refiere a los Derechos por el uso, goce o aprovechamiento de inmuebles ubicados en las riberas o zonas federales contiguas a los cauces de las corrientes y en los vasos o depósitos de propiedad nacional.

Por ello, a través de este objetivo se busca impulsar una mayor corresponsabilidad fiscal entre los tres órdenes de gobierno, orientada al logro de objetivos en materia de ingreso, gasto y deuda pública. En aras de fomentar dicha corresponsabilidad, resultará necesario impulsar la suscripción de los Anexos al Convenio de Colaboración Administrativa en Materia Fiscal Federal con la finalidad de aprovechar de manera óptima las oportunidades que estos ofrecen.

Asimismo, a partir del análisis de las haciendas públicas subnacionales, se propondrán herramientas para aumentar la capacidad y autonomía financiera de los gobiernos estatales y municipales que resulten en el fortalecimiento de sus finanzas públicas. Finalmente, con el propósito de promover la disciplina financiera de las administraciones estatales y municipales, es fundamental el seguimiento puntual de los niveles de endeudamiento, de tal manera que se mantenga una trayectoria sostenible de la deuda pública en el ámbito subnacional.

Las estrategias y acciones específicas propuestas en este Programa coadyuvarán a que los gobiernos subnacionales puedan hacer frente a sus diversas responsabilidades de gasto, refuercen sus finanzas públicas y aumenten su capacidad para atender las necesidades de su población, generando sinergias con los esfuerzos realizados por el Gobierno Federal.

5.5.- Relevancia del objetivo prioritario 5: Sistema financiero y de pensiones

Impulsar el desarrollo sostenible, la inclusión y la profundización del sistema financiero en favor del bienestar de la población y de la asignación eficiente de los recursos.